Decisões dos Bancos Centrais: Como Elas Afetam os Mercados Financeiros

Assim como qualquer veículo que possui um motor que o faz se mover, os mercados financeiros também possuem seus próprios “motores” que puxam os preços para cima ou para baixo. Um dos principais aspectos que frequentemente dão vida a tendências significativas são as reuniões e decisões dos bancos centrais. Os traders frequentemente tentam aproveitar esses eventos ao máximo e até os marcam como importantes em seus próprios cronogramas de trading para não perdê-los. Ao ler esse artigo, você descobrirá os efeitos que as decisões dos bancos centrais causam nos mercados e entender os motivos por trás dessas reações. Comece a operar na plataforma Binolla depois de criar sua conta.

Contents

- 1 Fundamentos Básicos de Política Monetária

- 2 Como a Política Monetária Afeta as Moedas e Ações?

- 3 Como os Traders de Opções Digitais Podem Usar as Decisões dos Bancos Centrais em Suas Estratégias

- 4 Decisões dos Bancos Centrais e o Trading de Ações e Forex

- 5 As Armadilhas de Operar com Base nas Decisões dos Bancos Centrais

- 6 Conclusão

- 7 Perguntas Frequentes

Fundamentos Básicos de Política Monetária

Antes de nos aprofundarmos nos impactos dos bancos centrais nos mercados financeiros, é importante entender os conceitos básicos de política monetária. No geral, a política monetária é uma ferramenta usada por autoridades financeiras para regular o volume total de moedas em circulação. O principal objetivo de implementar decisões nesse sentido é controlar a inflação, o emprego e, através disso, o crescimento econômico.

Cada banco central é responsável pela sua própria moeda. Por exemplo, o Federal Reserve regula a quantidade de dólares americanos em circulação, enquanto o Banco Central Europeu controla os volumes de euros.

Existem dois tipos principais de políticas monetárias que você deve conhecer antes de operar nos mercados financeiros.

Política Monetária Contracionista

Assim como o nome sugere, esse tipo de política monetária é implementado pelos bancos centrais para limitar a quantidade de moeda em circulação. Para aplicar essa estratégia, as autoridades financeiras aumentam as taxas de juros.

Ao fazer isso, os bancos centrais limitam a oferta de moeda. Assim, os empréstimos ficam mais caros, o que, por sua vez, os tornam menos atrativos. Uma política monetária contracionista normalmente visa diminuir a inflação quando ela está acima da meta.

Por outro lado, taxas de juros mais altas deterioram o crescimento econômico, pois os negócios acabam diminuindo suas operações. Além disso, os consumidores passam a preferir economizar do que gastar, o que desacelera as vendas do varejo. Nesse contexto, a inflação realmente também diminui, mas às custas de uma desaceleração econômica.

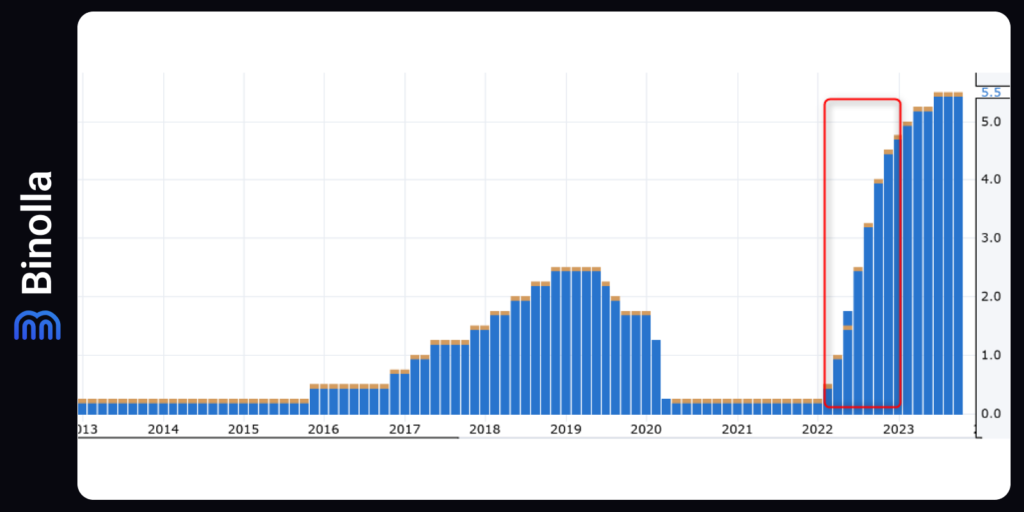

Os últimos aumentos nas taxas de juros entre os principais bancos centrais podem ser usados como um exemplo de política monetária contracionista. As autoridades financeiras foram forçadas a tomar essas medidas em resposta ao crescimento inflacionário na era pós-COVID.

Política Monetária Expansionista

A ideia por trás dessa política é trazer liquidez ao mercado, o que, por sua vez, estimula o crescimento econômico. Nesse caso, os empréstimos ficam mais baratos, o que estimula a atividade econômica. Além disso, as famílias perdem o interesse em economizar dinheiro, que está sendo desvalorizado pela crescente inflação. O resultado dessa política é a ampliação da demanda, algo que estimula o aumento do produto interno bruto (PIB).

Entretanto, todos esses benefícios causam o aumento da inflação. Se ela ficar abaixo da meta, os bancos centrais podem continuar com sua política monetária expansionista até verem evidências de que a inflação está ultrapassando a linha vermelha. Assim que isso acontecer, é provável que a política monetária seja alterada.

Os bancos centrais foram obrigados a cortar as taxas de juros durante a pandemia de COVID. As medidas restritivas tomadas pela maioria dos governos levaram a um congelamento das atividades comerciais. Para estimular o crescimento econômico, ou pelo menos impedir uma crise, as autoridades financeiras tomaram medidas sem precedentes e diminuíram as taxas de juros para zero, ou quase isso, em questão de meses.

Como a Política Monetária Afeta as Moedas e Ações?

Agora que você conhece os fundamentos básicos das políticas monetárias e seus tipos, é hora de seguir mais adiante e descobrir como uma decisão específica pode afetar moedas, ações e outros ativos. Aqui, é importante retornar aos princípios fundamentais das mudanças de preço que se baseiam na relação entre oferta e demanda.

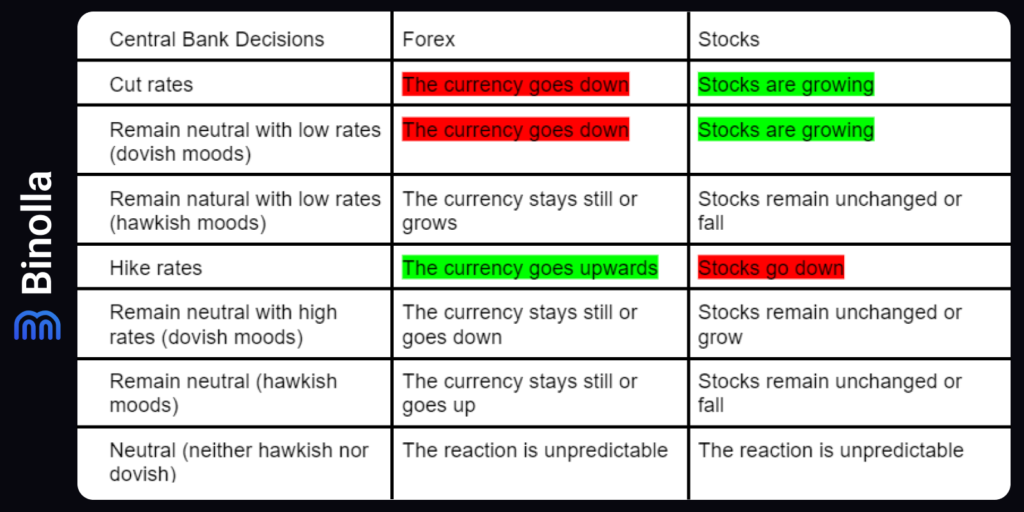

Quando a demanda aumenta, o preço normalmente sobe até que o déficit temporário do produto/ativo seja coberto por uma oferta maior. No caso de uma política monetária contracionista, ela reduz a oferta, o que, por sua vez, leva ao aumento da demanda. Dessa forma, se um banco central decide aumentar as taxas de juros, podemos esperar a valorização da moeda.

Em relação às ações, taxas de juros mais altas provavelmente as influenciarão na direção oposta. Afinal, menor liquidez significa menor retorno sobre os investimentos. Além disso, uma política monetária contracionista leva a uma menor atividade do consumidor, o que tende a reduzir as vendas. Nesse contexto, os relatórios de ganhos das empresas mostram números piores, o que empurra as ações para baixo.

As ações da Apple começaram a ter uma grande queda a partir de janeiro de 2022. Essa foi a reação do mercado de ações à política monetária contracionista do Fed.

O período de aumento das taxas de juros começou em 2022 e terminou em 2023. No entanto, até mesmo agora, o Fed mantém os juros em níveis extremos e continua implementando uma conduta hawkish, ou contracionista.

Por sua vez, o índice do dólar dos EUA teve um crescimento impressionante durante o mesmo período por conta das decisões do FOMC.

Porém, taxas de juros mais baixas diminuem a demanda e aumentam a oferta, o que leva à desvalorização da moeda. Por outro lado, o mercado de ações reage a esse evento com uma tendência geral de alta. Isso ocorre porque mais liquidez estimula a demanda, as vendas das empresas melhoram, seus relatórios de ganhos se tornam mais atrativos para os investidores em potencial e, o mais importante, grandes bancos e fundos de hedge têm acesso a dinheiro mais barato, que podem usar para investir em ações, algo que normalmente é feito.

O índice do dólar dos EUA começou a despencar a partir do início de 2020 e permaneceu em baixa até meados de 2021. Isso aconteceu porque o Fed reduziu as taxas para zero e as manteve nesse patamar por um bom tempo.

Por outro lado, as ações da Apple permaneceram numa tendência de alta durante todo o período com taxas de juros mais baixas, que ocorreu na fase ativa da pandemia de COVID, devido aos volumes sem precedentes de liquidez injetados nos mercados pelo banco central.

Para deixar as informações mais claras, preparamos uma tabela com possíveis decisões dos bancos centrais e as reações que elas podem provocar.

Como os Traders de Opções Digitais Podem Usar as Decisões dos Bancos Centrais em Suas Estratégias

Embora a análise fundamentalista seja quase inútil quando se trata de contratos de curto prazo, como as opções digitais, você ainda pode usar as decisões dos bancos centrais em sua rotina de trading. A ideia é acertar na hora de negociar no momento em que uma taxa de juros é anunciada.

A imagem acima mostra como o EUR/USD reagiu à decisão do Fed de não mudar as taxas de juros. O presidente do banco central permaneceu neutro, o que significa que ele está disposto a manter as taxas no mesmo nível por algum tempo, mas sem aumentos futuros. Se você voltar à nossa tabela para ver os possíveis resultados, verá que a reação a esse evento pode ser imprevisível. Portanto, você pode usar uma estratégia simples de momentum para comprar um contrato.

Neste caso específico, você pode comprar um contrato se o preço estiver subindo. Durante essas divulgações importantes, o mercado escolhe uma direção e a segue por um tempo.

Decisões dos Bancos Centrais e o Trading de Ações e Forex

O exemplo acima mostra a reação do mercado a um dos eventos mais interessantes do mundo das finanças, que foi quando o Fed reduziu as taxas de juros de 1,25% para menos de 0,25%. O que aconteceu depois disso não era previsível se considerarmos essa situação separadamente do que estava acontecendo no resto do mundo naquele exato período.

A peculiaridade deste caso é que nesse período foi adotada uma grande política monetária expansionista por todos os principais bancos centrais, pois esse foi o momento anterior ao shutdown. Portanto, traders e investidores escolheram o USD como uma moeda safe haven (como eles sempre fazem em épocas de incerteza). Portanto, vender EUR/USD em vez de comprá-lo foi a decisão certa.

Para operar com base nas decisões dos bancos centrais quando você está lidando com CFDs de Forex ou ações, é preciso ir muito além do que simplesmente olhar para o nível final da taxa de juros. Você precisa estar ciente das condições financeiras e econômicas gerais tanto no mundo, quanto em uma região específica. Se, por exemplo, o Banco Central Europeu diminuir os juros, você também deve analisar as taxas de outros bancos centrais, a situação econômica e financeira atual e ficar de olho no que os representantes oficiais dos bancos centrais estão dizendo em relação a seus futuros passos.

No exemplo acima, o USD estava em vantagem porque os traders e investidores frequentemente o compram em tempos difíceis. Quando a situação se estabilizou um pouco, o interesse pela moeda diminuiu, e o EUR conseguiu iniciar uma tendência de alta local.

As Armadilhas de Operar com Base nas Decisões dos Bancos Centrais

Embora possa parecer óbvio quando comprar um contrato específico ou comprar/vender moedas ou ações, operar com base nas decisões dos bancos centrais tem várias armadilhas. Essas são algumas das principais:

- Pode não haver nenhuma reação. Mesmo que você esteja certo em relação à uma decisão específica tomada pelos bancos centrais, não há garantias de que o mercado terá uma forte reação. Em alguns casos, essas decisões são esperadas ou até conhecidas com antecedência e já estão inclusas no preço;

- A reação pode ser imprevisível. Assim como mostramos em um de nossos exemplos, a reação ao corte nas taxas de juros feita pelo Fed foi totalmente oposta, pois havia outros fundamentos importantes a serem considerados;

- Você nunca sabe por quanto tempo uma decisão específica vai durar. Pode ser um momentum de curto prazo ou, o oposto, uma tendência de longo prazo.

Conclusão

As decisões dos bancos centrais têm um grande impacto nas flutuações de preços, seja em moedas Forex, ações, metais ou outros. Conhecê-las permite que você visualize todo o panorama claramente e entenda para onde o preço provavelmente irá no futuro. Mesmo que você não esteja usando estratégias de trading com notícias ou análise fundamentalista, essas informações podem ser muito úteis, independentemente do instrumento financeiro que você esteja negociando.

Perguntas Frequentes

O que são decisões dos bancos centrais?

As decisões dos bancos centrais são as ações tomadas pelas autoridades monetárias de um país ou região para influenciar a oferta e o custo do dinheiro, e também o crédito na economia. Essas ações incluem a definição das taxas de juros, o ajuste dos requisitos de reservas, a realização de operações de mercado aberto e a prestação de orientações relacionadas à política futura.

Como as decisões dos bancos centrais afetam o mercado Forex?

As decisões dos bancos centrais afetam o mercado Forex influenciando a oferta e demanda de uma moeda em relação a outras. Por exemplo, se um banco central aumenta as taxas de juros, torna sua moeda mais atraente para os investidores que buscam retornos mais altos, elevando assim a demanda e o valor dessa moeda. Por outro lado, se um banco central diminui as taxas de juros, torna sua moeda menos atrativa para investidores que buscam custos mais baixos, diminuindo a demanda e o valor dessa moeda.

Quais são alguns exemplos de decisões dos bancos centrais que impactaram o mercado Forex?

Esses são alguns exemplos de decisões dos bancos centrais que impactaram o mercado Forex:

- O anúncio do quantitative easing (QE) pelo Banco Central Europeu (BCE) em 2015, que envolveu a compra de grandes quantidades de títulos do governo e outros ativos para estimular a economia e combater a deflação. Essa decisão reduziu o valor do euro em relação a outras moedas principais, pois aumentou a oferta de euros e reduziu o diferencial de juros com outras regiões.

- A decisão do Federal Reserve (Fed) de reduzir seu programa de QE em 2013, sinalizando uma redução gradual de suas compras de títulos e um possível aumento nas taxas de juros no futuro. Essa decisão impulsionou o valor do dólar americano em relação a outras moedas principais, pois reduziu a oferta de dólares e aumentou o diferencial de juros com outras regiões.

- A introdução de taxas de juros negativas pelo Banco do Japão (BoJ) em 2016, o que significava que os bancos comerciais tinham que pagar uma taxa para depositar reservas excedentes no banco central. Essa decisão enfraqueceu o valor do iene em relação a outras moedas principais, pois reduziu o custo dos empréstimos em ienes e incentivou mais empréstimos e gastos na economia.

Como os traders podem aproveitar as decisões dos bancos centrais?

Os traders podem aproveitar as decisões dos bancos centrais antecipando como essas decisões afetarão as taxas de câmbio de diferentes moedas e agindo de acordo. Por exemplo, se um trader espera que um banco central aumente as taxas de juros, ele pode comprar essa moeda e vender outra com taxas de juros mais baixas, lucrando com a valorização da primeira e a desvalorização da segunda. Alternativamente, se um trader espera que um banco central diminua as taxas de juros, ele pode vender essa moeda e comprar outra com taxas de juros mais altas, lucrando com a desvalorização da primeira e a valorização da segunda.