Keputusan-keputusan Bank Sentral: Bagaimana Mereka Mempengaruhi Pasar Finansial

Seperti kendaraan bermotor yang memiliki mesin di bawah kap yang menggerakkannya, pasar finansial memiliki penggeraknya sendiri yang mendorong harga lebih tinggi atau lebih rendah. Salah satu aspek kunci yang sering melahirkan tren signifikan adalah rapat/pertemuan dan keputusan bank sentral. Para trader sering berusaha mendapatkan yang terbaik dari peristiwa-peristiwa ini dan bahkan menandainya sebagai penting dalam jadwal trading mereka sendiri agar tidak kelewatan. Dengan membaca artikel ini, Anda akan menemukan efek keputusan-keputusan bank sentral pada pasar dan memahami alasan reaksinya. Mulai trading di platform Binolla setelah membuat akun di sana.

Contents

- 1 Dasar-dasar Kebijakan Moneter

- 2 Manfaatkan informasi ini di platform Binolla

- 3 Bagaimana Kebijakan Moneter Mempengaruhi Mata Uang dan Saham?

- 4 Bagaimana Para Trader Opsi Digital Bisa Menggunakan Keputusan Bank Sentral Forex dalam Strategi Mereka

- 5 Keputusan Bank Sentral dan Trading Forex/Saham

- 6 Jebakan Trading Keputusan Bank Sentral

- 7 Kesimpulan

- 8 FAQ / Pertanyaan Umum

Dasar-dasar Kebijakan Moneter

Sebelum menyelidiki lebih dalam dampak-dampak bank sentral pada pasar finansial, adalah penting untuk memahami dasar-dasar kebijakan moneter. Secara umum, kebijakan moneter merupakan alat yang digunakan oleh otoritas finansial untuk meregulasi volume total mata uang dalam sirkulasi. Tujuan utama dari implementasi keputusan adalah untuk mengendalikan inflasi, ketenagakerjaan, dan, melaluinya, pertumbuhan perekonomian.

Masing-masing bank sentral bertanggung jawab terhadap mata uangnya sendiri. Sebagai contoh, Bank Federal Reserve meregulasi jumlah Dolar AS dalam sirkulasi, sementara European Central Bank mengendalikan volume Euro.

Ada dua tipe utama kebijakan moneter yang harus Anda ketahui sebelum trading di pasar finansial.

Kebijakan Moneter Restriktif

Sesuai namanya, tipe kebijakan moneter ini diimplementasikan oleh bank sentral untuk membatasi jumlah mata uang dalam sirkulasi. Otoritas finansial meningkatkan suku bunga acuan untuk mengimplementasikan strategi ini.

Dengan melakukan hal ini, bank sentral membatasi pasokan mata uang. Pinjaman menjadi lebih mahal, yang pada akhirnya, menjadikannya lebih tidak menarik. Kebijakan moneter restriktif secara normal menargetkan pengekangan tingkat inflasi ketika sedang di atas tingkat yang ditargetkan.

Di sisi lain, tingkat suku bunga yang lebih tinggi menghalangi pertumbuhan perekonomian karena dunia usaha menurunkan operasionalnya. Selain itu, konsumen cenderung memilih untuk menabung daripada membelanjakan uang, yang mendinginkan penjualan ritel. Faktanya, tingkat inflasi juga turun, namun dengan biaya perlambatan perekonomian.

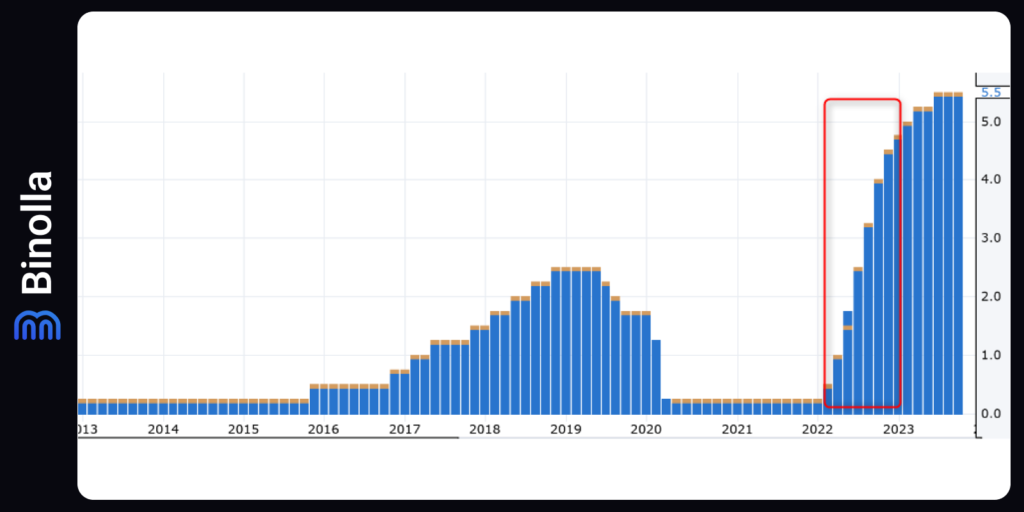

Kenaikan tingkat suku bunga terakhir di bank-bank sentral mayor dapat menjadi contoh kebijakan moneter restriktif. Otoritas-otoritas finansial dipaksa untuk mengambil tindakan ini demi menanggapi tingkat inflasi yang bertumbuh pasca era COVID.

Kebijakan Moneter Ekspansif

Ide di balik kebijakan ini adalah menambahkan likuiditas ke pasar, yang akhirnya, mendukung pertumbuhan perekonomian. Pinjaman menjadi lebih murah, yang menstimulasi aktivitas dunia usaha. Selain itu, rumah tangga tidak tertarik lagi menabung, karena tergembosi oleh peningkatan inflasi. Hasil kebijakan ini adalah meningkatnya permintaan, yang pada akhirnya mendukung pertumbuhan Produk Domestik Bruto (PDB).

Bagaimanapun, semua manfaat ini hadir dengan kenaikan tingkat inflasi. Jika nilainya di bawah tingkat yang ditargetkan, bank sentral dapat melanjutkan kebijakan moneter ekspansifnya hingga mendapatkan eviden bahwa inflasi lompat di atas garis merah. Ketika ini terjadi, para pejabat bank sentral kemungkinan akan mengubah kebijakannya.

Bank-bank sentral terpaksa memotong suku bunga selama pandemi COVID. Tindakan-tindakan restriktif yang diambil kebanyakan pemerintah menghasilkan pembekuan aktivitas dunia usaha. Demi mendukung pertumbuhan perekonomian, atau setidaknya mencegahnya jatuh lebih jauh, otoritas-otoritas finansial mengambil berbagai tindakan yang belum pernah dilakukan sebelumnya dan memangkas suku bunga menjadi nol atau mendekati tingkat ini dalam beberapa bulan.

Bagaimana Kebijakan Moneter Mempengaruhi Mata Uang dan Saham?

Sekarang Anda telah mengetahui dasar-dasar tentang kebijakan moneter dan tipe-tipenya, saatnya bergerak lebih jauh dan memperhatikan bagaimana suatu keputusan dapat berpengaruh pada mata uang, saham, dan aset-aset lainnya. Di sini, adalah penting untuk kembali pada prinsip-prinsip utama perubahan harga yang didasarkan pada rasio permintaan/penawaran.

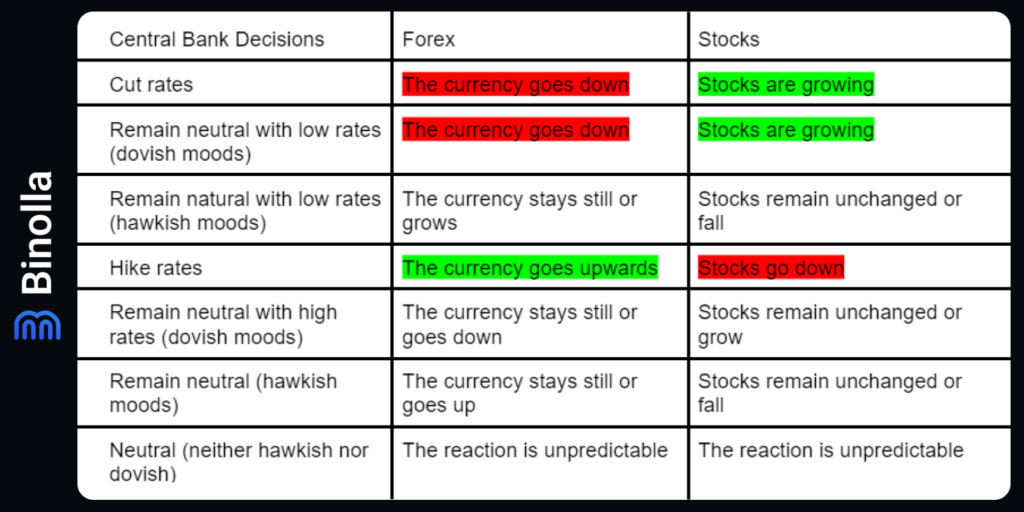

Ketika permintaan meningkat, harga secara normal bergerak lebih tinggi sampai defisit sementara produk/aset terpenuhi oleh pasokan yang lebih tinggi. Sehubungan dengan kebijakan moneter restriktif, hal ini memangkas pasokan, yang akhirnya, menghasilkan peningkatan permintaan. Jadi, jika bank sentral memutuskan untuk menaikkan suku bunga, Anda dapat berekspektasi mata uang akan tumbuh berkembang.

Sehubungan dengan saham, suku bunga yang lebih tinggi cenderung mempengaruhinya dalam arah sebaliknya. Likuiditas yang lebih rendah berarti minat yang lebih rendah dalam investasi. Selain itu, kebijakan moneter restriktif menghasilkan aktivitas konsumen yang lebih rendah, yang akhirnya, cenderung mendinginkan penjualan. Laporan berbagai perusahaan menunjukkan nilai penghasilan yang lebih buruk, yang mendorong harga saham turun lebih jauh.

Dimulai di bulan Januari 2022, saham Apple mendapatkan penurunan masif. Hal tersebut merupakan reaksi pasar saham terhadap kebijakan moneter restriktif The Fed.

Periode peningkatan suku bunga dimulai di tahun 2022 dan berakhir di tahun 2023. Namun, bahkan sekarang, The Fed masih menahan suku bunganya pada tingkat yang ekstrem dan tetap dalam posisi hawkish.

Indeks Dolar AS, sebaliknya, mendapatkan pertumbuhan impresif pada periode yang sama akibat keputusan kebijakan moneter FOMC.

Suku bunga yang lebih rendah, pada akhirnya, memangkas permintaan dan meningkatkan pasokan, yang menyebabkan devaluasi mata uang. Pasar saham, di sisi lain, bereaksi terhadap peristiwa ini dengan tren naik umum. Hal ini diakibatkan fakta bahwa lebih banyak likuiditas menstimulasi permintaan, penjualan berbagai perusahaan membaik, laporan keuangannya menjadi lebih atraktif pada investor akhirnya, dan, yang lebih penting, hedge fund dan bank raksasa mendapatkan akses ke uang murah yang mereka bisa dan sering investasikan dalam saham.

Indeks Dolar AS jatuh mulai awal tahun 2020 dan turun hingga pertengahan tahun 2021. Hal ini diakibatkan oleh fakta bahwa The Fed telah memangkas suku bunga menjadi 0 dan menahannya pada tingkat ini untuk sekian lama.

Di sisi lain, saham Apple ada dalam tren naik untuk keseluruhan periode suku bunga rendah selama fase aktif pandemi COVID, yang diakibatkan volume likuiditas yang belum pernah terjadi sebelumnya yang dilempar ke pasar oleh bank sentral.

Bagaimana Para Trader Opsi Digital Bisa Menggunakan Keputusan Bank Sentral Forex dalam Strategi Mereka

Walaupun analisis fundamental hampir tidak berguna ketika berhadapan dengan kontrak trading jangka pendek semacam opsi digital, Anda masih dapat menggunakan keputusan kebijakan moneter bank sentral dalam rutinitas trading Anda. Idenya adalah untuk menjadi tepat waktu bertransaksi di momen ketika tingkat suku bunga diumumkan.

Gambar di atas menampilkan bagaimana EUR/USD bereaksi terhadap keputusan The Fed untuk membiarkan suku bunga tidak berubah. Kepala bank sentral tetap netral, yang berarti beliau siap untuk mempertahankan suku bunga pada tingkat yang sama untuk beberapa waktu tanpa peningkatan suku bunga lebih lanjut di waktu yang akan datang. Jika Anda kembali ke tabel kami untuk melihat reaksi yang mungkin, Anda akan melihat bahwa reaksi peristiwa ini mungkin tidak dapat diprediksi. Karenanya, Anda dapat menggunakan strategi momentum sederhana untuk membeli sebuah kontrak.

Dalam contoh ini, Anda dapat membeli sebuah kontrak ketika harga sedang naik. Sealam rilis penting seperti ini, pasar memilih arahnya dan mengikutinya untuk sementara waktu.

Keputusan Bank Sentral dan Trading Forex/Saham

Contoh di bawah menunjukkan reaksi pasar terhadap salah satu peristiwa paling menarik dalam dunia finansial, ketika The Fed memotong suku bunga dari 1,25% menjadi kurang dari 0,25%. Apa yang terjadi sesudahnya tidak terprediksi jika kita mengambil situasi ini secara terpisah dari apa yang terjadi di seluruh dunia pada periode yang tepat bersamaan.

Kelezatan kasus semacam ini adalah ini merupakan saat ekspansi kebijakan moneter serius dari semua bank sentral mayor, karena ini merupakan waktu sebelum shutdown. Jadi, para trader dan investor mengambil USD sebagai mata uang safe haven (karena mereka senantiasa melakukannya di kala ketidakpastian). Jadi, menjual EUR/USD daripada membelinya merupakan keputusan yang tepat.

Untuk trading keputusan bank sentral ketika Anda berhadapan dengan CFD Forex atau saham, hal tersebut melampaui dari sekadar melihat tingkat suku bunga final. Anda perlu awas terhadap finansial umum dan kondisi perekonomian baik di dunia dan di wilayah tertentu. Jika Bank Sentral Eropa (ECB – European Central Bank) memotong suku bunga, misalnya, Anda juga harus memperhatikan suku bunga dari bank sentral lainnya, menganalisis perekonomian saat ini dan situasi finansial, serta tetap memantau apa yang dikatakan para pejabat tentang langkah lanjutan mereka.

Dalam contoh di atas, USD disukai karena para trader dan investor sering memilihnya sebagai aset untuk dibeli di masa sulit. Ketika situasi ini sedikit menjadi stabil, minat terhadap mata uang ini menjadi lebih rendah, dan EUR berhasil memulai tren naik lokal.

Jebakan Trading Keputusan Bank Sentral

Walaupun tampak sangat jelas ketika membeli kontrak tertentu atau membeli/menjual mata uang/saham, trading bank sentral memiliki beberapa jebakan. Kami telah mengumpulkan beberapa yang paling krusial:

- Mungkin sama sekali tidak ada reaksi. Bahkan jika Anda tepat mengenai keputusan tertentu yang dibuat oleh para pejabat bank sentral, tidak ada jaminan bahwa pasar akan membuat reaksi kuat terhadapnya. Dalam beberapa kasus, keputusan semacam telah siap dihadapi atau diketahui sebelumnya dan telah masuk ke dalam harga;

- Reaksinya mungkin tidak dapat diprediksi. Sebagaimana telah kami tunjukkan dalam salah satu contoh kami, reaksi terhadap pemotongan tingkat suku bunga oleh The Fed adalah kebalikannya, sebagaimana ada fundamental penting lainnya untuk diperhitungkan;

- Anda tidak pernah mengetahui berapa lama keputusan pejabat bank sentral akan berlangsung. Bisa jadi momentum jangka pendek atau, sebaliknya, tren jangka panjang.

Kesimpulan

Bank-bank sentral memiliki dampak serius terhadap fluktuasi harga, apakah itu mata uang Forex, saham, logam, atau lainnya. Mengetahuinya memungkinkan Anda untuk menjaga segalanya tetap jelas dan memahami ke mana harga cenderung akan bergerak di masa depan. Bahkan jika Anda tidak menggunakan strategi news trading (trading dengan berita) atau analisis fundamental, informasi ini dapat menjadi berguna untuk Anda, apa pun instrumen finansial yang Anda transaksikan.

FAQ / Pertanyaan Umum

Apa itu keputusan-keputusan bank sentral?

Keputusan-keputusan bank sentral merupakan tindakan yang dilakukan oleh otoritas-otoritas moneter dari suatu negara atau wilayah untuk mempengaruhi pasokan dan biaya uang serta kredit dalam ekonomi. Tindakan-tindakan tersebut termasuk menetapkan tingkat suku bunga, menyesuaikan persyaratan cadangan uang, melakukan operasi pasar terbuka, dan memberikan panduan untuk kebijakan yang akan datang.

Bagaimana keputusan bank sentral mempengaruhi Forex?

Keputusan-keputusan bank sentral berdampak pada Forex dengan mempengaruhi permintaan dan pasokan mata uang secara relatif terhadap mata uang lainnya. Sebagai contoh, jika sebuah bank sentral meningkatkan tingkat suku bunganya, hal ini menjadikan mata uang lebih atraktif kepada para investor yang mencari imbal hasil yang lebih tinggi, sehingga meningkatkan permintaan dan nilai dari mata uang tersebut. Sebaliknya, jika bank sentral menurunkan tingkat suku bunganya, menjadikan mata uang kurang menarik bagi para investor yang mencari biaya yang lebih murah, sehingga menurunkan permintaan dan nilai dari mata uang tersebut.

Apa beberapa contoh keputusan bank sentral yang telah berdampak pada Forex?

Beberapa contoh keputusan bank sentral yang telah berdampak pada Forex:

- Pengumuman Bank Sentral Eropa (ECB – European Central Bank) mengenai quantitative easing (QE) di tahun 2015, yang melibatkan pembelian dalam jumlah besar obligasi pemerintah dan aset-aset lainnya untuk menstimulasi ekonomi dan memerangi deflasi. Keputusan ini menurunkan nilai Euro terhadap mata uang mayor lainnya, sebagaimana meningkatkan pasokan Euro dan mengurangi tingkat suku bunga berbeda dengan wilayah lainnya.

- Keputusan Federal Reserve (The Fed) untuk mengurangi program QE-nya di tahun 2013, yang memberikan sinyal reduksi bertahap dari pembelian obligasinya dan kemungkinan meningkatkan tingkat suku bunga di masa yang akan datang. Keputusan ini mendorong naik nilai Dolar AS terhadap mata uang mayor lainnya, karena mengurangi pasokan Dolar dan meningkatkan tingkat suku bunga berbeda dengan wilayah lainnya.

- Pengenalan Bank Jepang (BoJ – Bank of Japan) tentang tingkat suku bunga negatif di tahun 2016 berarti bahwa bank komersial harus membayar biaya untuk cadangan kelebihan setoran di bank sentral. Keputusan ini melemahkan nilai Yen terhadap mata uang mayor lainnya, karena mengurangi biaya pinjaman Yen dan mendorong lebih banyak pinjaman uang dan pembelanjaan dalam ekonomi.

Bagaimana para trader mendapatkan manfaat dari keputusan-keputusan bank sentral?

Para trader bisa memanfaatkan keputusan-keputusan bank sentral dengan mengantisipasi bagaimana mereka akan mempengaruhi nilai tukar dari beragam mata uang dan menyesuaikan pengambilan posisinya. Sebagai contoh, jika seorang trader berekspektasi bahwa bank sentral akan menaikkan tingkat suku bunganya, mereka dapat membeli mata uang tersebut dan menjual mata uang lainnya dengan tingkat suku bunga lebih rendah, sehingga mendapatkan profit dari apresiasi dari yang awal dan depresiasi dari yang sesudahnya. Alternatifnya, jika seorang trader berekspektasi sebuah bank sentral untuk menurunkan tingkat suku bunganya, mereka dapat menjual mata uang tersebut dan menjual mata uang lainnya dengan tingkat dengan tingkat suku bunga yang lebih tinggi, sehingga mendapatkan profit dari depresiasi yang awal dan apresiasi dari yang sesudahnya.