RBA, BoC, e BoE Decidirão Suas Políticas Nesta Semana com Dados do PMI em Foco

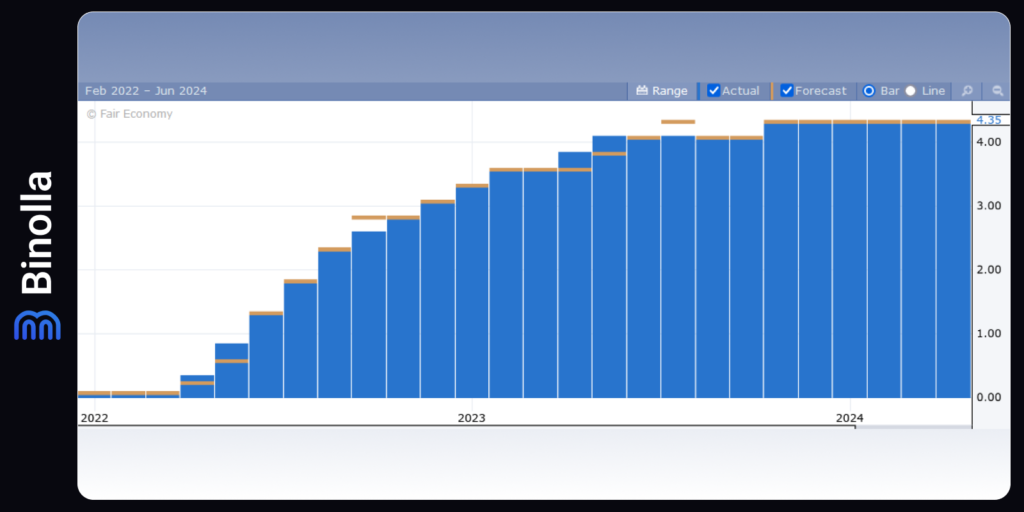

O Banco da Reserva da Austrália realizou uma reunião na manhã de terça-feira durante o pregão asiático. A decisão de política monetária de junho foi manter a taxa de juros inalterada em 4,35%. Autoridades do banco central apoiaram a ideia de serem cautelosos em relação às mudanças nas taxas de juros. Existem várias razões para os funcionários do RBA manterem a taxa nos níveis mais elevados em 12 anos.

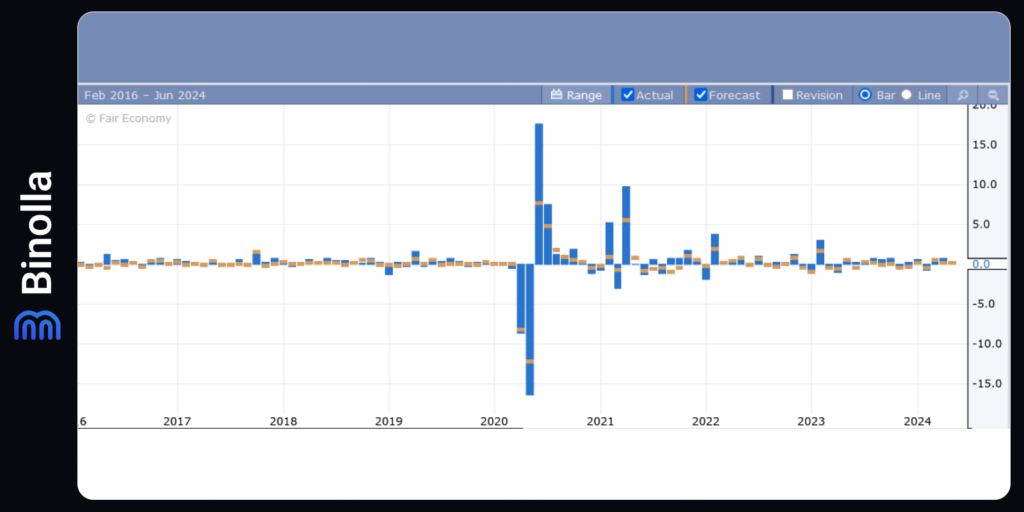

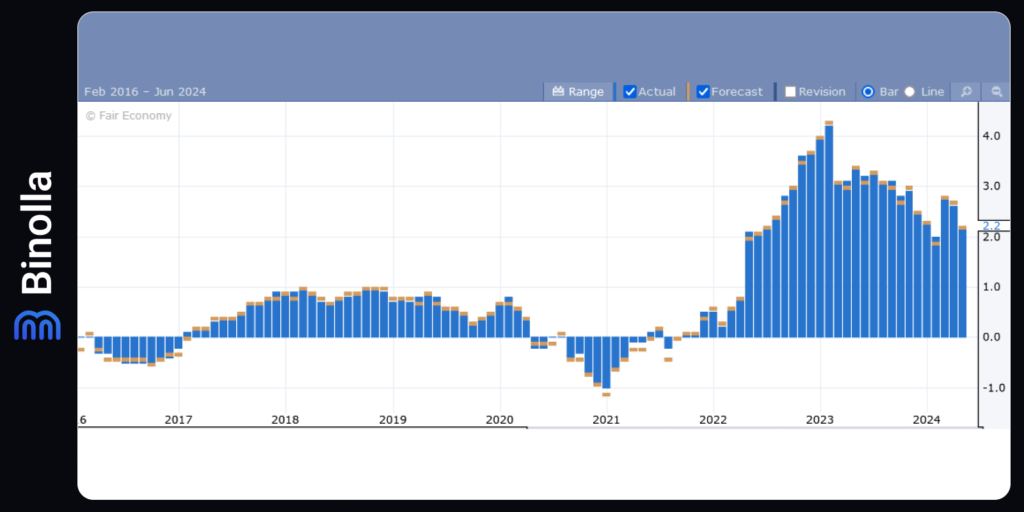

O principal motivo é a inflação, que acelerou ligeiramente em abril, atingindo 3,6% ao ano após uma queda acentuada em 2023. O PIB cresceu 0,1% no primeiro trimestre, o que impediu os formuladores de política monetária de aumentarem os juros. No que diz respeito ao mercado de trabalho, ele parece estar se tornando mais restrito novamente, o que é outra razão para os representantes oficiais manterem as taxas atuais em vez de aumentá-las.

Após avaliarem os riscos, os representantes do RBA foram unânimes em manter as taxas inalteradas, o que foi seguido por novas valorizações do dólar australiano. A presidente do RBA, Michelle Bullock, mencionou em entrevista coletiva que a possibilidade de aumento de juros foi discutida durante a reunião, mas os formuladores decidiram manter a taxa básica de juros em uma alta de 12 anos.

O Banco da Reserva da Austrália permanece “hawkish”, ou contracionista, o que não é surpreendente, pois a inflação ainda está muito acima das metas. Enquanto isso, o dólar australiano parece estar em baixa, pois o dólar americano está mais forte e houve uma desaceleração no momentum econômico na China, um dos principais parceiros comerciais da Austrália.

Contents

O Banco Nacional da Suíça Cortará as Taxas de Juros Nesta Semana?

As discussões sobre a próxima decisão de política monetária do SNB também estão em foco nesta semana. O Banco Nacional da Suíça já cortou os juros em março, tornando-se o primeiro grande banco central a fazer isso neste ciclo econômico. De acordo com as projeções, cerca de ⅔ dos traders e investidores esperam que o SNB realize outro corte de juros de 25 pontos base durante a reunião trimestral de junho.

No entanto, alguns fatores podem impedir o SNB de afrouxar a política monetária novamente. A economia suíça apresentou um crescimento acima do esperado no primeiro trimestre. Além disso, a inflação acelerou 1,4% em abril e permaneceu estável em maio. A meta de inflação do SNB varia de 0,0% a 2,0%, o que significa que atualmente a inflação está dentro dos limites aceitáveis. De acordo com o presidente do SNB, Thomas Jordan, o recente corte de juros ocorrido em abril pode fazer com que os riscos de inflação se tornem positivos.

Caso o Banco Nacional da Suíça mantenha a taxa básica de juros em 1,50%, o franco suíço pode ampliar seus ganhos recentes em relação ao dólar americano.

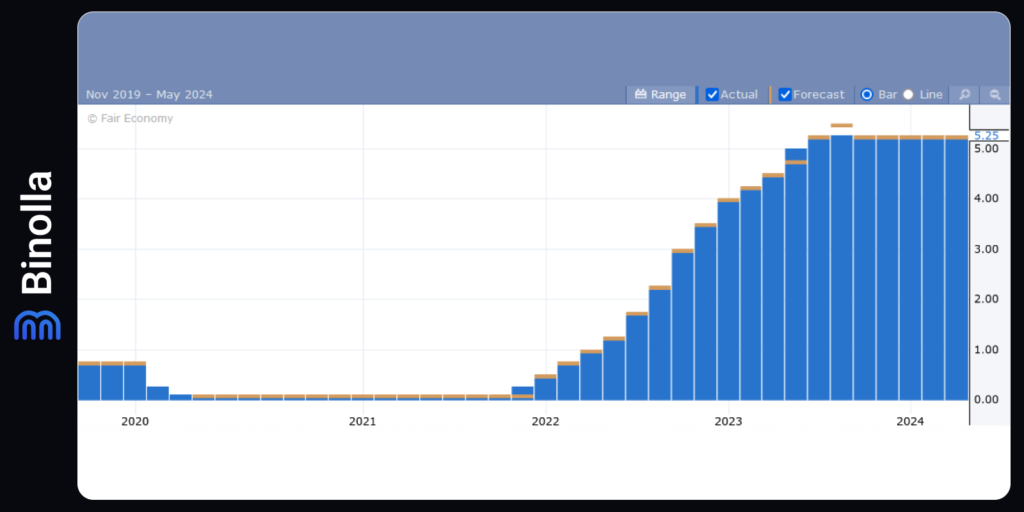

Reunião do BoE: Nenhuma Tempestade Prevista

Ao contrário da reunião do SNB que acontecerá antes do evento do BoE, parece que ninguém tem dúvidas em relação à decisão dos formuladores de política monetária. A campanha para as eleições gerais, que está atualmente em foco no Reino Unido, sugere que é improvável que o BoE diga ou faça algo que possa influenciar os eleitores em favor de qualquer orientação política.

Nessa situação, os funcionários do BoE podem ganhar algum tempo para fazer mais avaliações da situação econômica atual antes de tomar quaisquer outras medidas. A taxa de inflação caiu para 2,3% em abril, enquanto o crescimento salarial ainda está em 6,0% ao ano. A taxa de desemprego, por sua vez, subiu pelo quarto mês consecutivo em março.

Agosto, no entanto, pode trazer novidades. Com a entrada de um novo governo em Downing Street e uma nova agenda econômica, podemos esperar mudanças na declaração dos formuladores de política monetária.

Fique atento aos dados do IPC de maio, que serão divulgados na quarta-feira, seguidos pelas vendas do varejo na sexta-feira. As estimativas preliminares do PMI, também divulgadas no final desta semana, merecem atenção.

As previsões apontam para diferentes cenários. Cerca de 40% dos investidores acreditam em um corte de 0,25% na taxa de juros do BoE em agosto. Já previsões menos ousadas adiam o primeiro corte para novembro de 2024. Vale ressaltar que o mercado pode estar subestimando a disposição do Banco da Inglaterra para iniciar uma flexibilização monetária mais cedo, principalmente se a inflação de maio ficar abaixo de 2%.

Atualmente, apenas dois membros votantes do BoE defendem a redução dos juros. Sete membros votam pela manutenção da taxa. De acordo com as previsões, essa disposição deve permanecer a mesma após a próxima reunião.

É Improvável Que os Dados do PMI da Zona do Euro Sejam Impactantes

No caso da Zona do Euro, toda a atenção estará voltada para os dados do PMI de sexta-feira na Alemanha e na França, assim como para o índice agregado que combina os PMIs de toda a união monetária. Espera-se que o PMI Industrial da Alemanha tenha um crescimento de um ponto, de 45,4 para 46,4, enquanto o de serviços deve subir apenas de 54,2 para 54,4.

De qualquer forma, qualquer valor acima de 50 indica crescimento, o que é um fator positivo para o euro. Os dados do PMI francês também devem ser positivos, algo que também pode dar suporte adicional à moeda da Zona do Euro. Levando em consideração as recentes quedas do dólar americano causadas pela expectativa de o Fed fazer o primeiro corte de juros em setembro, o EUR/USD pode ter alguns ganhos até o final da semana.

Dados de Vendas do Varejo dos EUA Podem Apoiar Retórica Hawkish do Fed

Os gastos com consumo foram um dos assuntos mencionados pelo presidente do Fed, Jerome Powell. De acordo com as especulações, os membros contracionistas do FOMC ficaram mais agressivos nesta semana. Segundo as projeções anteriores, cerca de 72% dos participantes do mercado esperam que o Fed corte as taxas de juros em 25 pontos base em setembro. Além disso, os investidores também esperam que o Federal Reserve System flexibilize a política monetária novamente neste ano. O presidente do Fed de Minneapolis, Neel Kashkari, mencionou que o banco central está considerando a possibilidade de cortar as taxas de juros novamente em dezembro.

A estimativa de crescimento do PIB do Atlanta Fed GDPNow indica um crescimento de 3,1% do PIB no segundo trimestre, o que pode ser uma das razões para o Federal Reserve adiar a primeira flexibilização e cortar os juros em dezembro.

Os dados de vendas no varejo dos EUA serão a primeira peça do quebra-cabeça a ser considerada pelos funcionários do Fed após a reunião do FOMC realizada na semana passada. A desaceleração da inflação, juntamente com o aumento dos salários, sustenta a demanda interna nos Estados Unidos, o que significa que o Fed pode levar mais tempo antes de tomar novas decisões de política monetária.

Dados da Inflação Japonesa em Foco

Para os traders de USD/JPY, os dados da inflação do Japão serão o centro das atenções nesta semana. O Banco do Japão adiou qualquer decisão até a próxima reunião, que acontecerá em julho. O iene japonês se desvalorizou levemente, mas os dados da inflação podem desencadear uma recuperação. De acordo com as projeções, o IPC núcleo anual do Japão deve subir dos 2,2% de abril para 2,6% em maio. Isso pode impedir o Banco do Japão de lançar outro pacote de estímulo.