Lendo Gráficos de Candlesticks Japoneses

Os candlesticks japoneses, também conhecidos como candles ou velas, são um dos tipos de gráficos mais populares hoje em dia. Ele fornece várias informações aos traders sobre o preço atual e até permite que eles tirem conclusões em relação ao preço futuro. Além de ser uma ótima maneira de ilustrar o preço, o gráfico de velas oferece uma grande variedade de padrões que podem ser usados na análise técnica para prever futuros movimentos de preço.

Ao ler esse guia, você saberá mais sobre como fazer a leitura de velas e também conhecerá os padrões de candle mais populares que pode usar para prever as flutuações de preço. Esse artigo fornecerá informações gerais sobre todos os padrões e técnicas mais populares. Mas, caso você precise de informações mais detalhadas sobre cada um deles, pode encontrá-las em guias específicos sobre cada padrão de candlestick. Aqueles que estão prontos para começar a operar no candlestick trading, ou em outras modalidades, podem criar suas contas na Binolla.

Contents

- 1 O Que é um Candlestick Japonês?

- 2 Candlestick Bullish Explicado

- 3 Candlestick Bearish Explicado

- 4 Exemplo de Gráfico de Candlesticks Japoneses

- 5 Spinning Tops

- 6 Marubozu

- 7 Doji

- 8 Hammer e Hammer Invertido

- 9 Shooting Star e Hanging Man

- 10 Bullish e Bearish Engulfing

- 11 Harami

- 12 Tweezers

- 13 Morning e Evening Star

- 14 Three White Soldiers e Three Black Crows

- 15 Fazendo Trading com Padrões de Candlesticks Japoneses: Dicas e Recomendações

- 16 Perguntas Frequentes

O Que é um Candlestick Japonês?

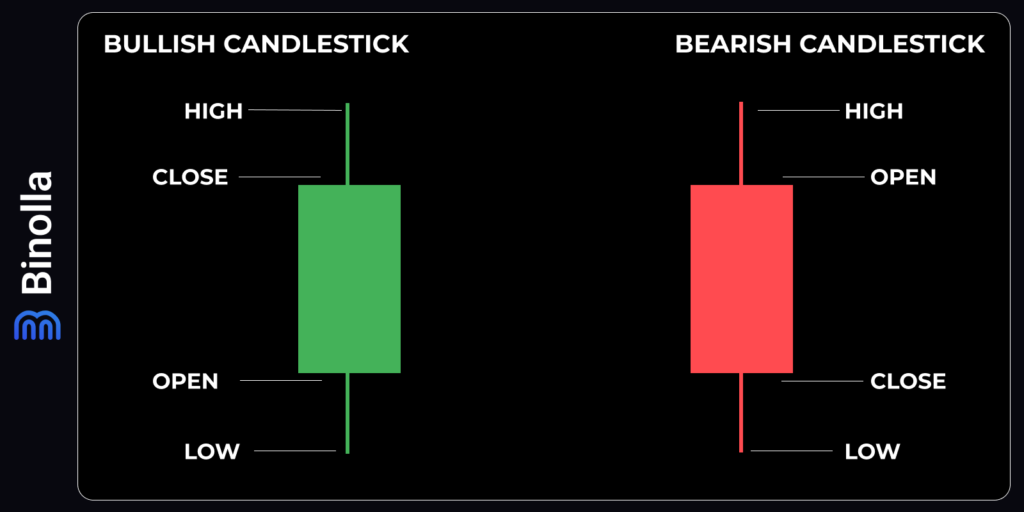

Todo candle trader precisa saber que um candlestick japonês padrão possui um corpo real vertical (retângulo) e dois pavios, um acima e outro abaixo dele. Existem dois tipos principais de candlesticks: bullish (de alta) e bearish (de baixa). Um candle bullish normalmente possui a cor verde, e o bearish, a cor vermelha.

Os candles bullish refletem uma situação onde o preço de abertura em um determinado período está abaixo do preço de fechamento. No geral, isso significa que o preço aumentou por um certo intervalo. Quando se trata dos candlesticks bearish, o preço de fechamento está abaixo do de abertura, o que quer dizer que esse preço caiu por um certo período.

Candlestick Bullish Explicado

Cada candle possui quatro parâmetros. Quando falamos de um bullish, a parte de baixo do corpo real é o preço de abertura, a parte de cima é o preço de fechamento, o pavio inferior indica o preço mínimo durante um determinado período, e o pavio superior representa o preço máximo durante esse intervalo. Por exemplo, se você usar um gráfico de 5 minutos, cada candlestick representará o intervalo de cinco minutos e, sendo assim, você verá os preços de abertura, fechamento, mínimo e máximo para esse período.

Candlestick Bearish Explicado

Diferentemente do candlestick bullish, o bearish possui uma abertura maior que o seu fechamento. Sendo assim, a parte de cima de seu corpo real representa o preço de abertura, e a parte de baixo indica o preço de fechamento. A cauda superior desse candlestick mostra o preço mais alto durante um determinado período, enquanto a inferior representa o preço mais baixo para esse mesmo período.

Exemplo de Gráfico de Candlesticks Japoneses

É assim que o gráfico de velas japonesas se parece. Como você pode ver, quando o preço sobe, há mais candlesticks verdes (bullish). Já quando o preço cai, as velas vermelhas (bearish) prevalecem. Quando não há uma movimentação clara, os dois tipos de candles aparecem.

Outra coisa que você pode notar em nosso exemplo é que nem todos os candlesticks são parecidos. Essa é uma das maiores vantagens dos gráficos de velas, pois você pode usar os padrões de velas candlestick

para prever as flutuações de preço. Logo a seguir, vamos te mostrar algumas informações sobre os padrões de candlestick mais interessantes.

Spinning Tops

Esse é um dos mais frequentes padrões de candle trade único que você pode encontrar nos gráficos quase todos os dias. O spinning tops representa velas com corpos reais pequenos e caudas longas em ambas as direções.

O padrão spinning tops ilustra a luta entre os compradores e vendedores. Quando se trata de tendências, esse padrão sempre marca a perda de força da tendência atual do mercado. Porém, isso não significa que ela acabou quando esse padrão aparece. Em alguns casos, os spinnings tops podem simplesmente representar um rompimento antes que o movimento direcional do preço seja retomado.

É assim que um spinning top se parece em um gráfico de candlesticks. Como você pode ver, houve uma tendência de baixa local, que foi interrompida quando o spinning top apareceu. Posteriormente, o preço mudou de direção e começou a subir. Portanto, nesse caso em particular, os traders poderiam comprar um contrato Mais Alto ou um par de moedas, caso estivessem negociando CFDs de Forex.

Marubozu

Se os preços máximo e mínimo durante um determinado período forem iguais aos de abertura e fechamento, temos o padrão conhecido como Marubozu.

Se você der uma olhada em nosso exemplo, perceberá que esses candlesticks não possuem pavios. Quando temos um bullish Marubozu, isso significa que os compradores estão sendo dominantes durante um determinado intervalo, enquanto os candles vermelhos indicam o oposto (que os vendedores estão mais fortes que os compradores).

Diferentemente do Spinning tops, o Marubozu é um sinal claro de força bullish ou bearish, dependendo da cor do candle.

Nesse exemplo específico, podemos ver um bearish Marubozu sem nenhuma cauda. Esse é um sinal para os traders de que o movimento de baixa provavelmente irá continuar. Sendo assim, você pode comprar um contrato Mais Baixo ou vender o par de moedas. Além disso, se você já está no mercado, pode manter sua posição por mais tempo, pois é provável que o preço caia novamente.

Doji

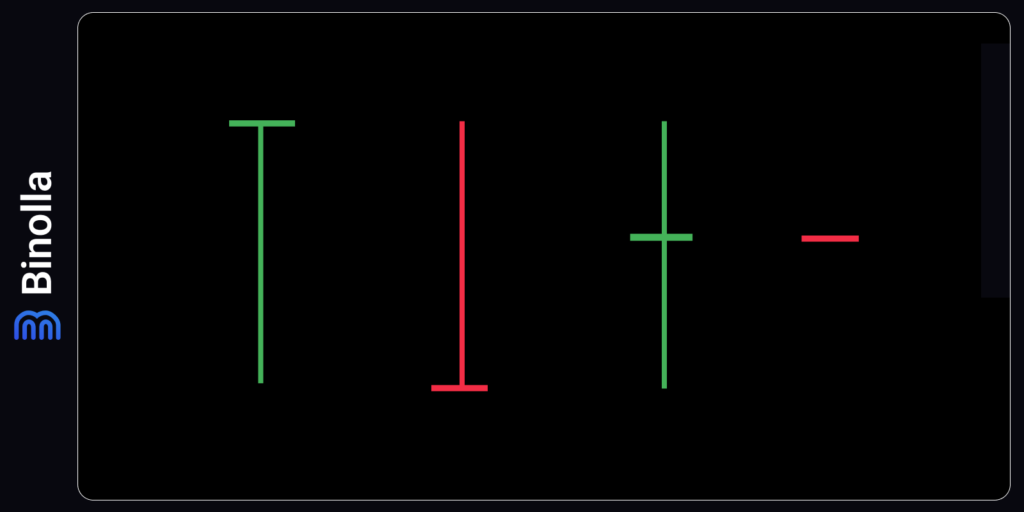

Esse padrão parece muito familiar para aqueles que já analisaram o Spinning tops, pois ele também possui longas caudas. Entretanto, diferentemente do padrão que já vimos anteriormente, o Doji não possui nenhum corpo real, o que significa que o preço de abertura é igual ao de fechamento.

Existem quatro tipos de Doji que você pode encontrar nos gráficos de velas:

- Os dois pavios são longos e o corpo está localizado em algum lugar no meio;

- O Doji Gravestone não possui um pavio longo inferior;

- O Doji Dragonfly não possui um pavio longo superior;

- O Four-price Doji não possui nenhum pavio.

Da mesma maneira que o Spinning tops, o Doji é um padrão de incerteza e, em alguns casos, pode ser tratado como um sinal de reversão.

No exemplo acima, temos um clássico bearish Doji com dois pavios, que é formado após uma breve tendência de alta local. Nesse caso, o preço sofre uma reversão após o Doji. Portanto, os traders podem aproveitar essa situação para comprar um contrato Mais Baixo, ou vender o par de moedas.

Hammer e Hammer Invertido

Esse é um dos padrões de velas mais populares que existem. O Hammer possui uma cauda longa, que normalmente é maior do que o corpo real. Já o seu corpo é bem pequeno. O Hammer clássico não possui nenhum pavio superior, porém, quando vamos para o gráfico, também é possível encontrar padrões Hammer com caudas superiores pequenas.

Já o Hammer Invertido é uma imagem espelhada do Hammer padrão, o que significa que eles possuem caudas longas na parte de cima, e corpos pequenos embaixo. Em relação aos pavios inferiores, eles são pequenos, mas os Hammers Invertidos clássicos não possuem nenhum pavio desse tipo.

Os hammers são padrões de reversão. Eles são formados na base do mercado após uma tendência de baixa. Um hammer padrão significa que provavelmente o preço terminará seu movimento de baixa, sofrerá uma reversão e começará a subir. Dessa maneira, se esse padrão aparecer durante a análise do gráfico de velas, você pode comprar um contrato Mais Alto ou o par de moedas.

Em relação aos Hammers Invertidos, eles se baseiam na mesma ideia de reversão de mercado. Quando esse padrão aparece, é provável que a tendência de baixa anterior chegue ao fim e a tendência de alta comece. Como resultado, você pode comprar um contrato Mais Alto ou um par de moedas.

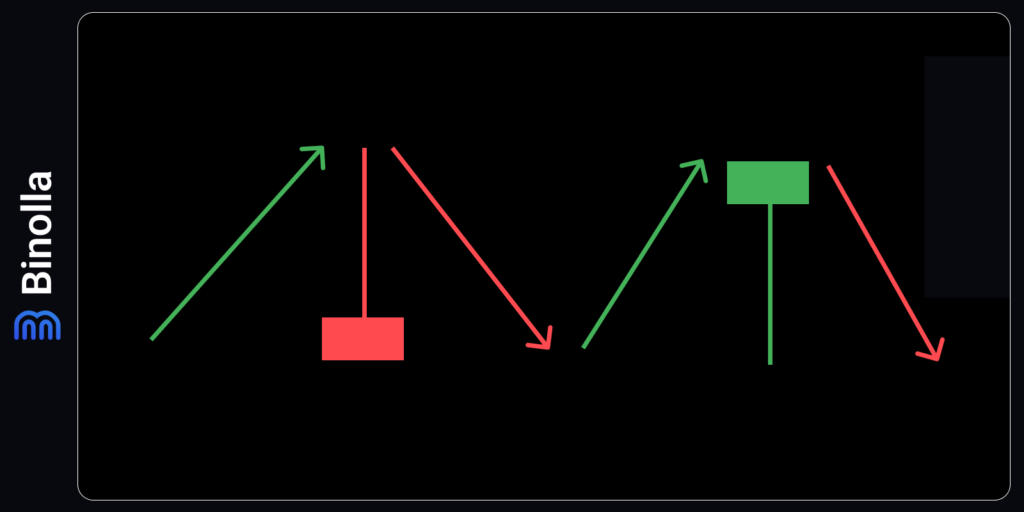

Shooting Star e Hanging Man

Os padrões Hanging Man e Shooting Star são ambos de reversão e surgem no topo de uma tendência de alta. O Hanging Man é parecido com o Hammer, e o Shooting Star é o irmão gêmeo do Hammer Invertido. Embora o Hammer Padrão e o Invertido apareçam no nível de suporte, o Shooting Star e o Hanging Man surgem no nível de resistência.

A imagem acima mostra os dois padrões no mesmo lugar, algo que acontece às vezes. O primeiro é o Shooting Star, e depois vem o Hanging Man. Assim como já mencionado, ambos são padrões de reversão, portanto, você pode comprar um contrato Mais Baixo, ou vender o par de moedas, após um Shooting Star.

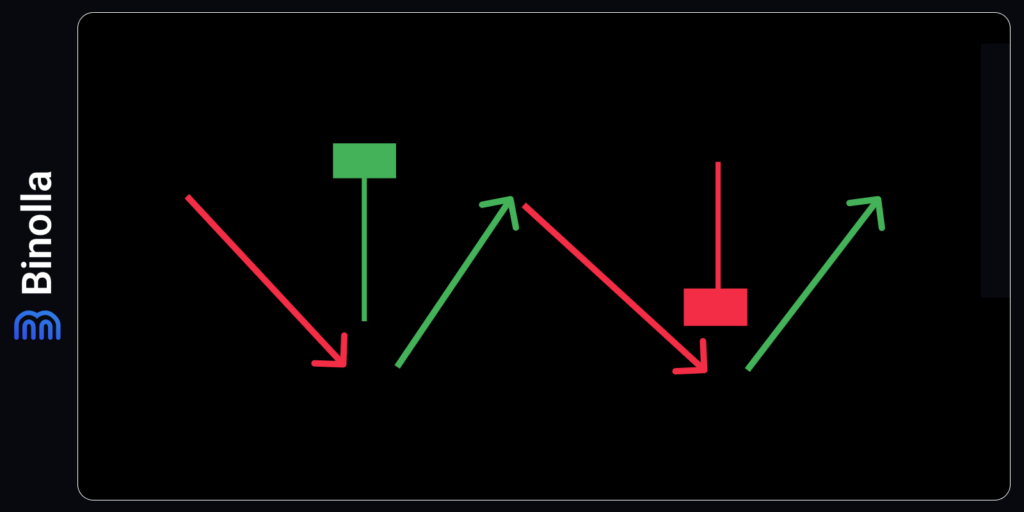

Bullish e Bearish Engulfing

Todos os padrões descritos anteriormente se baseiam em um único candlestick japonês. Porém, além deles, existem modelos baseados em dois ou até três candlesticks. O Engulfing é um deles.

O bullish engulfing aparece após uma tendência de baixa. O primeiro dos dois candles desse modelo deve ser bearish, e o segundo deve ser bullish. De acordo com o nome desse padrão, o segundo candle “engolfa” o primeiro, o que significa que seu corpo é maior.

Já o Bearish Engulfing é o padrão espelhado do bullish. Nesse caso, nós temos dois candlesticks, com o primeiro sendo um bullish, e o segundo bearish. Outra condição principal desse padrão é que o candle bearish deve “engolfar” o bullish.

Vamos dar uma olhada nos gráficos. No exemplo acima, você pode ver um clássico Bullish Engulfing, que surge no nível de suporte. Depois que a tendência de baixa local termina, esse padrão mostra que provavelmente o preço sofrerá uma reversão e começará a subir. Sendo assim, você pode comprar um contrato Mais Alto ou um par de moedas.

Por outro lado, o Bearish Engulfing aparece no nível de resistência e prevê o final de uma tendência de alta local, como mostrado em nosso exemplo. Nesse caso, você pode comprar um contrato Mais Baixo, ou vender o par de moedas, depois que o candlestick bearish aparecer.

Harami

Um padrão Harami clássico representa dois candlesticks, onde o segundo é “engolfado” pelo primeiro. Esse modelo tem muito em comum com o Engulfing, sendo basicamente sua cópia espelhada. No Bearish Harami, temos o primeiro candlestick bearish com um corpo real longo, e o segundo candlestick bullish com um corpo menor, que é “engolfado” pelo primeiro candle.

Quando se trata do padrão Bullish Harami, o primeiro candlestick bullish possui um corpo real longo, e o segundo candle bearish é “engolfado” pelo primeiro.

Tenha em mente que o Harami clássico pode ser mais encontrado no mercado de ações, onde os gaps são mais frequentes. No exemplo acima, temos um tipo de Harami onde o candlestick bearish é completamente engolfado pelo bullish. Entretanto, quando se trata de Forex, esse tipo de padrão raramente é encontrado nos gráficos por conta dos volumes de trading.

Se você ver esse Bearish Harami no gráfico de velas, pode pensar em comprar um contrato Mais Baixo ou vender o par de moedas.

Existe mais um tipo de Harami que possui um candlestick padrão e outro Doji. Essa combinação é conhecida como Harami Cross. Ele possui o mesmo significado para os mercados, pois a ideia do modelo é mostrar que a tendência anterior chegou ao seu fim e que é provável que a nova comece. No exemplo acima, você pode ver um Bullish Harami Cross após uma tendência de baixa local. Nessa situação, os traders poderiam comprar um contrato Mais Alto ou um par de moedas.

Tweezers

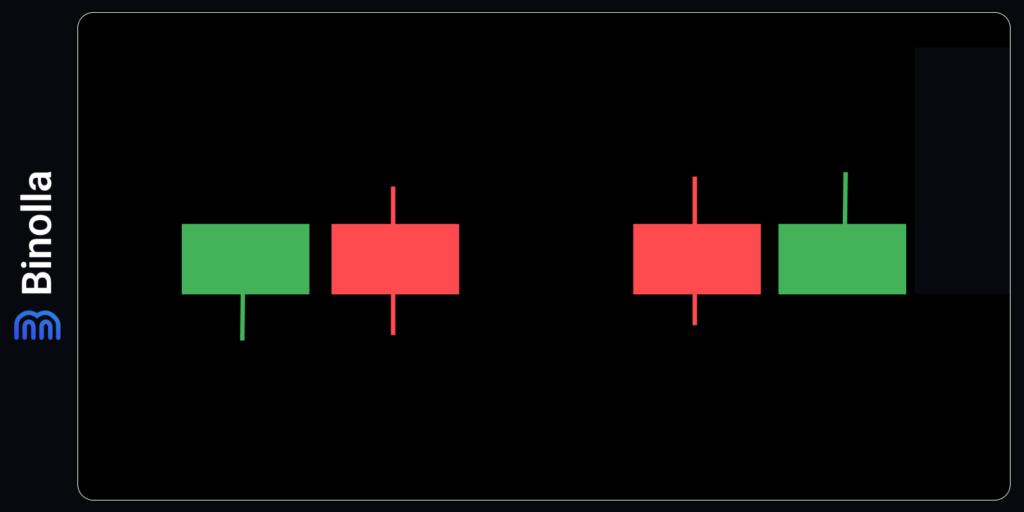

O Tweezers, ou Twins, é um padrão de candlestick muito raro com dois candles idênticos de várias direções. O Bullish Tweezers surge após uma tendência de baixa. Ele consiste em um candlestick bearish igual, ou quase igual, ao candle bullish seguinte. Uma das principais condições desse padrão é que os dois candlesticks devem ter um pavio inferior de mesmo tamanho, ou seja, seus níveis mais baixos devem ser o mesmo.

Quando se trata dos Bearish Tweezers, eles são o reflexo espelhado dos bullish, com candles bearish e bullish de mesmo tamanho, que possuem pavios de mesma extensão. Dessa maneira, eles atingem as mesmas máximas.

Os Tweezers clássicos são muito raros, mas se você encontrar um no gráfico, pode utilizá-lo sem medo, pois ele é um padrão muito forte. No nosso exemplo, temos um padrão muito próximo do Twins clássico, mas aqui o candlestick bullish possui um pavio inferior, e o bearish não tem nenhum. Seja como for, esse padrão pode ser tratado como Tweezers com a ideia de comprar um contrato Mais Baixo, ou vender o par de moedas.

Morning e Evening Star

Esses são padrões de candlesticks triplos que te permite encontrar pontos do gráfico onde é mais provável que o preço sofra uma reversão. O Morning Star aparece no nível de suporte. Ele começa com um longo candlestick vermelho, que ainda é uma continuação da tendência de baixa anterior. Então surge um pequeno Spinning Top, que demonstra a incerteza do mercado e que os bulls estão entrando no jogo. O próximo candlestick de corpo longo confirma a reversão.

Em relação ao Evening Star, ele é o reflexo espelhado do padrão anterior, consistindo em um candlestick bullish de corpo real longo, um Spinning Top e um candle bearish também de corpo longo, que confirma o início de uma nova tendência.

O exemplo acima mostra o Evening Star, um padrão que prevê o fim de uma tendência bullish e a reversão do mercado. Se você ver esse padrão durante sua pesquisa de velas do mercado financeiro, pode comprar um contrato Mais Baixo assim que o candlestick vermelho de corpo longo fechar.

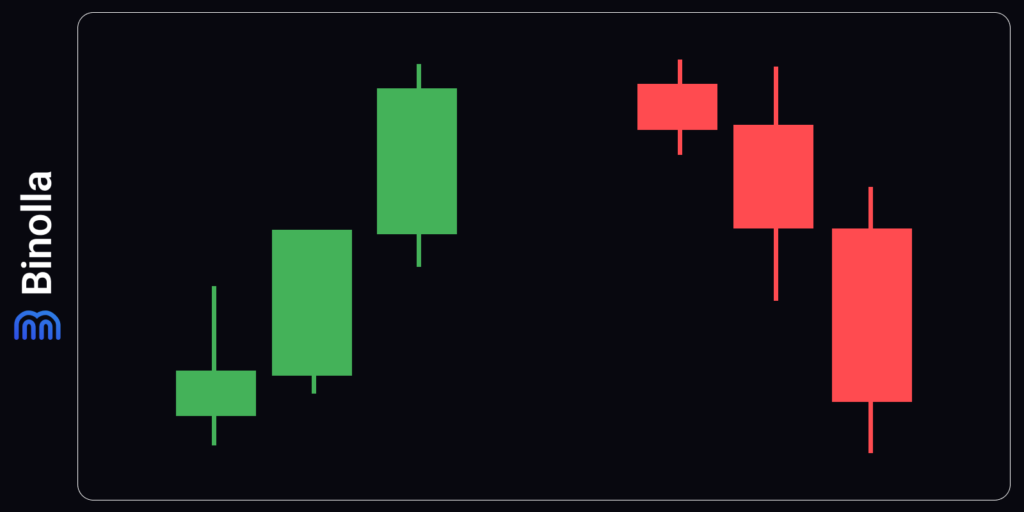

Three White Soldiers e Three Black Crows

O Three White Soldiers é outro padrão de reversão que se forma após uma tendência de baixa. Ele inclui três candlesticks que devem atender às seguintes condições:

- O primeiro deve ter um corpo pequeno e pavios em ambas as direções;

- O segundo deve ser maior;

- O terceiro deve, pelo menos, ter o mesmo tamanho do segundo, com pavios pequenos ou nenhum pavio.

Tenha em mente que todos os três candlesticks devem ser verdes, ou seja, bullish.

Em relação ao Three Black Crows, ele é a versão espelhada do padrão anterior que segue as condições abaixo:

- O primeiro candlestick deve ser pequeno e com pavios em ambas as direções;

- O segundo deve ser maior;

- O terceiro deve, pelo menos, ter o mesmo tamanho do segundo, com pavios pequenos ou nenhum pavio.

O exemplo acima demonstra como um padrão bullish funciona. Nós temos três candlesticks após uma tendência bearish, atendendo todas as condições do Three White Soldiers. Portanto, assim que você encontrar algo parecido nos gráficos, pode pensar em comprar um contrato Mais Alto ou o par de moedas.

Na situação acima, tivemos uma tendência de alta local que já acabou, e agora temos três candlesticks que atendem todas as condições do padrão Three Black Crows. Nesse caso, assim que o terceiro candlestick fechar, você pode comprar um contrato Mais Baixo ou vender o par de moedas.

Fazendo Trading com Padrões de Candlesticks Japoneses: Dicas e Recomendações

Antes de utilizar essas técnicas de gráficos de velas japonesas em sua rotina de trading, você deve refletir sobre as seguintes recomendações:

- Sempre defina os níveis de suporte e resistência antes de aplicar um padrão de candlestick específico. Padrões como o Hanging Man e Hammer são parecidos, mas eles devem ser lidos de maneiras diferentes. O Hammer prevê a probabilidade de uma tendência de alta, enquanto o Hanging Man indica a possibilidade de o preço cair.

- Evite fazer trading com padrões de candlestick sem conhecer as próximas divulgações macroeconômicas. Embora a análise de candlesticks seja uma estratégia confiável, divulgações de dados importantes podem quebrar até mesmo os padrões mais fortes e evidentes.

- Identifique o estado atual do mercado. Os padrões de candlestick dependem da tendência de mercado atual. Por exemplo, se considerarmos o padrão Hammer, sabemos que ele aparece após uma tendência de baixa. Portanto, você precisa encontrar as tendências do mercado antes de procurar o padrão.

- Busque confirmações. Embora esse método de análise seja independente, seria uma boa ideia aplicar estratégias adicionais para confirmar seus sinais, como, por exemplo, usar o indicador RSI para confirmar as reversões.

Perguntas Frequentes

O que são candlesticks japoneses?

Os candlesticks japoneses são um tipo de gráfico que mostra os movimentos de preço de um ativo durante um determinado período. Eles são compostos por um corpo real e duas sombras que representam os preços de abertura, fechamento, máximo e mínimo de cada intervalo.

Quais são os principais tipos de padrões de candlestick?

Os padrões de candlestick são formações compostas por um ou mais candlesticks que indicam a provável direção futura do mercado. Existem muitos tipos de padrões de candlestick, mas alguns dos mais comuns são os padrões de reversão, de continuação e de indecisão.

O que é um padrão de reversão?

Um padrão de reversão é um tipo de formação de candlestick que sinaliza uma mudança na tendência prevalente. Por exemplo, um padrão de reversão de alta indica que o preço pode subir após uma tendência de baixa, ao mesmo tempo que um padrão de reversão de baixa sugere que o preço pode cair após uma tendência de alta.

O que é um padrão de continuação?

Um padrão de continuação é uma formação de candlestick que confirma a continuidade da tendência atual. Por exemplo, um padrão de continuação de alta demonstra que é provável que o preço continue subindo numa tendência de alta, ao mesmo tempo que um padrão de continuação de baixa indica que provavelmente o preço continuará caindo numa tendência de baixa.