Pertemuan ECB dan Hal Penting Lain untuk Dipantau Minggu Ini

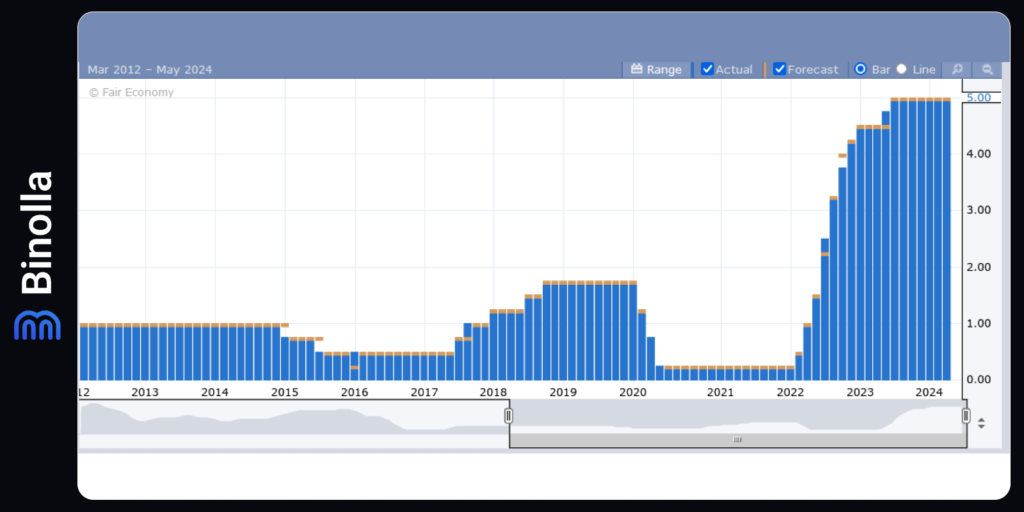

Para investor dan pasar finansial bersiap untuk kejutan yang mengguncang hari Kamis ini jika pengumuman ECB tidak memasukkan antisipasi pemotongan tingkat suku bunga penting – pergerakan yang tidak tampak sejak bulan September 2019. Bahkan para anggota Dewan Pemerintahan / Governing Council (GC) yang secara tradisional yang secara tradisional bersikap hawkish telah beralih ke pendirian yang lebih dovish, menempatkan panggung untuk apa yang tampak sebagai reduksi 25 basis poin yang telah ditentukan sebelumnya. Hal ini akan menyaksikan tingkat suku bunga deposito utama jatuh menjadi 3,75 persen, tingkat refi menjadi 4,25 persen, dan tingkat fasilitas pinjaman marjinal menjadi 4,50 persen.

Jika tingkat-tingkat suku bunga jadi diturunkan, perhatian akan segera beralih ke arahan ke depan yang diberikan, memberikan pandangan terhadap tindakan-tindakan pelonggaran potensial di waktu yang akan datang. Penyesuaian terhadap bahasa yang ada saat ini, memberikan sinyal keberangkatan dari keyakinan bahwa level saat ini sesuai untuk memenuhi target inflasi secara berkelanjutan, akan menjadi tidak terelakkan. Walaupun kebulatan suara dapat mendukung pemotongan minggu ini, jalan menuju kebijakan masih suram. Beberapa anggota menganjurkan beberapa pemotongan di akhir tahun, sementara yang lain mendesak kehati-hatian, mengindikasikan pendirian tanpa komitmen pada apa pun arahan selanjutnya.

Sementara itu, terlepas dari penurunan suku bunga, Quantitative Tightening (QT) melanjutkan untuk mengetatkan kondisi-kondisi finansial dengan cara memperkecil neraca keuangan bank. Mulai dari bulan depan, penyertaan program pembelian darurat pandemi / pandemic emergency purchase program (PEPP) akan mengembangkan QT, dengan target rata-rata bulanan untuk digunakan ditetapkan pada €7,5 miliar hingga bulan Desember. Lebih lanjutnya, mulai tahun 2025, reinvestasi sebagian akan dihentikan, mempercepat tingkat penurunan dan berpotensi mengerahkan tekanan turun terhadap pertumbuhan pasokan uang di tengah-tengah tanda pemulihan.

Pasar finansial telah dihargai sebelumnya dengan pemotongan 25 basis poin pada bulan ini, namun ekspektasi untuk reduksi suku bunga yang akan datang telah dimoderasi sejak bulan April, selaras dengan tren inflasi saat ini. Inflasi utama tampak berhenti turun di bulan Mei, dengan pengukuran inti juga menunjukkan percepatan, secara khusus di bidang layanan. Peningkatan tak terduga ini, diperkuat dengan data upah yang beragam, menggarisbawahi perlunya pendekatan berhati-hati terhadap pelonggaran/easing, walaupun pasar tenaga kerja sedang ketat.

Sementara data perekonomian sejak bulan April telah secara umum melampaui ekspektasi pasar, mengisyaratkan sedikit revisi naik menuju proyeksi pertumbuhan dalam waktu dekat, dampak pada perkiraan inflasi cenderung mengayunkan keputusan suku bunga minggu ini. Melihat ke depan, penentuan waktu untuk pelonggaran lebih lanjut setelah pemotongan yang diantisipasi pada hari Kamis masih tidak jelas, dengan bulan September muncul sebagai pilihan yang lebih masuk akal, mempertimbangkan pembaruan inflasi interim dan perkiraan ECB. Tuntutan Kepala Ekonom Lane bahwa kebijakan harus tetap restriktif sepanjang tahun 2024 menggarisbawahi pendekatan yang berhati-hati dan diperlukan dalam mengarungi ketidakpastian perekonomian, termasuk dinamika nilai tukar mata uang di tengah-tengah jalur yang secara potensial berlainan dengan Federal Reserve.

Contents

Akankah Kepala BoC Macklem Memegang Janjinya?

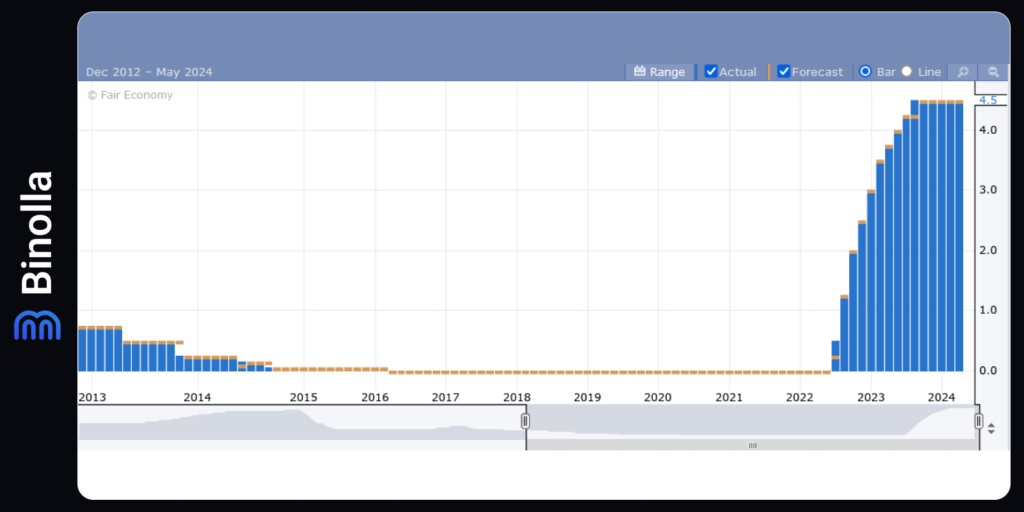

Pada hari Rabu, 9.45 pagi ET (Eastern Time), Bank of Canada (BoC akan merilis pernyataan kebijakannya, diikuti oleh konferensi pers yang diadakan oleh Gubernur Macklem dan Gubernur Deputi Senior Rogers pada 45 menit sesudahnya. Pertemuan ini tidak akan mencakup Laporan Kebijakan Moneter, yang akan disediakan pada pertemuan tanggal 24 Juli.

Pertemuan-pertemuan pada bulan Juni, Juli, dan September semuanya merupakan peluang potensial bagi BoC untuk mengimplementasikan pemotongan suku bunga pertama. Pasar secara sebagian menghargai pemotongan 25 basis poin untuk pertemuan ini, sepenuhnya menghargai pemotongan untuk bulan Juli, dan mengantisipasi tambahan pelonggaran hingga bulan September. Sementara konsensus terbagi, dengan sedikit mayoritas mengekspektasikan pemotongan di minggu ini, perkiraan kami condong untuk hold, dengan peluang pemotongan lebih tinggi di bulan Juli atau sesudahnya. Terburu-buru memangkas sekarang menghadapi risiko lebih besar dari kesalahan kebijakan, dan ada banyak untuk diperoleh dari penilaian yang lebih menyeluruh di bulan Juli.

Argumen-argumen untuk Pemotongan Suku Bunga Sekarang

Beberapa poin mendukung pemangkasan suku bunga pada pertemuan ini. Pertama-tama, Kanada telah mengalami empat bulan berturut inflasi inti yang lebih rendah, dengan CPI trimmed mean dan weighted median menunjukkan penurunan bulan ke bulan yang sedang. Beberapa berargumen bahwa ini mengindikasikan pelunakan yang persisten dari inflasi, memberikan alasan pelonggaran segera.

Dari perspektif manajemen risiko, jika risiko inflasi tampak menjadi seimbang, dapat lebih bijaksana untuk memulai pelonggaran dengan mengakui ketidakpastian tentang jalan masa depan. Pendekatan ini menggemakan strategi tahun 2010 Gubernur sebelumnya Carney tentang secara berhati-hati menyesuaikan suku bunga dalam menanggapi kondisi perekonomian yang tidak menentu.

Gubernur Macklem telah secara historis cepat mendukung tindakan pelonggaran pada tanda pertama dari kontrol inflasi. Tendensi beliau untuk bertindak cepat dalam skenario semacam dapat mempengaruhi keputusan untuk memangkas suku bunga sekarang.

Sebagai tambahan, ekonomi Kanada telah menunjukkan tanda-tanda pengenduran, dengan pertumbuhan PDB lemah dari kuartal 4 tahun 2022 hingga kuartal 4 tahun 2023. Hal ini dapat mengindikasikan tekanan disinflasi yang tertinggal. Jika kondisi-kondisi ini diekspektasi untuk tetap ada, BoC mungkin ingin segera memulai pelonggaran, mengingat efek yang tertunda dari pemotongan suku bunga terhadap pertumbuhan dan inflasi.

Akhirnya, ekspektasi pasar memainkan peran. Dengan pasar menghargai pemotongan suku bunga, BoC mungkin tidak ingin mengecewakan.

Argumen-argumen untuk Menunggu

Bagaimanapun, beberapa alasan menyarankan bahwa BoC harus berlatih bersabar. Gubernur Macklem telah menekankan perlunya “berbulan-bulan” untuk eviden lebih lanjut sebelum memotong suku bunga. Pemotongan sekarang akan berkontradiksi dengan arahan terbarunya, berpotensi untuk membuat jelek kredibilitas BoC.

Macklem menyoroti proses tiga tahap untuk pemotongan suku bunga: pertama, periode inflasi inti lunak; kedua, kepercayaan diri bahwa tren ini akan bertahan; dan ketiga, memulai diskusi penurunan suku bunga. Saat ini, tidak jelas apakah semua kondisi telah terpenuhi.

Mengingat kegagalan-kegagalan masa lalu untuk memprediksi inflasi secara akurat, BoC harus meminta eviden yang lebih substansial sebelum bertindak. Faktor-faktor sementara, seperti musim dingin yang hangat, mungkin telah mempengaruhi bagian lunak terkini dalam inflasi.

BoC telah sebelumnya menunjukkan kemauannya untuk mengagetkan pasar jika diperlukan. Pada pertemuan bulan Juli, BoC akan memiliki tambahan data tentang inflasi, pertumbuhan lapangan kerja, upah, PDB, dan indikator-indikator lainnya. Kumpulan data komprehensif ini akan menyediakan dasar yang lebih baik untuk keputusan apa pun.

Lebih lanjutnya, pertemuan bulan Juli akan mengikutsertakan survey yang telah diperbarui tentang ekspektasi inflasi dunia usaha dan konsumen, yang krusial untuk pengambilan keputusan BoC. Penentuan waktu pertemuan perkiraan penuh adalah ideal untuk pergeseran kebijakan yang signifikan.

BoC mungkin juga ingin mempertimbangkan keluaran dari komunikasi-komunikasi FOMC yang akan datang pada tanggal 12 Juni. Jika FOMC memberikan sinyal langkah pemotongan yang lebih lambat, BoC mungkin memilih untuk menyesuaikan tindakannya.

Akhirnya, empat bulan data inflasi lunak tidak cukup untuk menyimpulkan tren turun yang berkelanjutan, khususnya mengingat dampak potensial dari faktor-faktor sementara. Inflasi tempat tinggal tetap tinggi, didorong oleh imigrasi dan terbatasnya perumahan, yang tidak bisa diabaikan oleh BoC.

Sebagai tambahan, ekonomi telah berkinerja lebih baik dari yang diantisipasi pada pertengahan awal tahun 2024, secara khusus pada pembelanjaan konsumen. Pemotongan suku bunga sekarang dapat menyalakan kembali ketidakseimbangan pada pasar perumahan, di mana permintaan sangat sensitif terhadap perubahan suku bunga.

Pemotongan suku bunga prematur dapat memicu sebuah rally pada pasar obligasi lima tahun Pemerintah Kanada, menyebabkan kondisi finansial yang lebih mudah dan berpotensi menjadikan pasar perumahan terlalu panas. BoC harus percaya diri dengan keputusannya sebelum memberikan sinyal permulaan siklus pelonggaran, mengingat implikasi pasarnya yang signifikan.

Sebagai kesimpulan, ketika tidak ada argumen untuk pemotongan suku bunga segera, perlunya menunggu dan mengumpulkan lebih banyak eviden lebih kuat. BoC harus memprioritaskan penilaian komprehensif di bulan Juli demi menghindari risiko-risiko yang berhubungan dengan keputusan yang terburu-buru.

Data Ketenagakerjaan AS: Apa yang Diekspektasi dari Figur Bulan Mei?

Rilis yang akan datang dari laporan ketenagakerjaan bulan Mei pada jam 8.30 pagi ET (Eastern Time) pada hari Jumat bersiap menjadi indikator kritis tentang keadaan pasar tenaga kerja. Para analis akan menyimak perubahan pada penghasilan non-pertanian untuk menentukan apakah memenuhi, melampaui, atau kurang dari ekspektasi pasar.

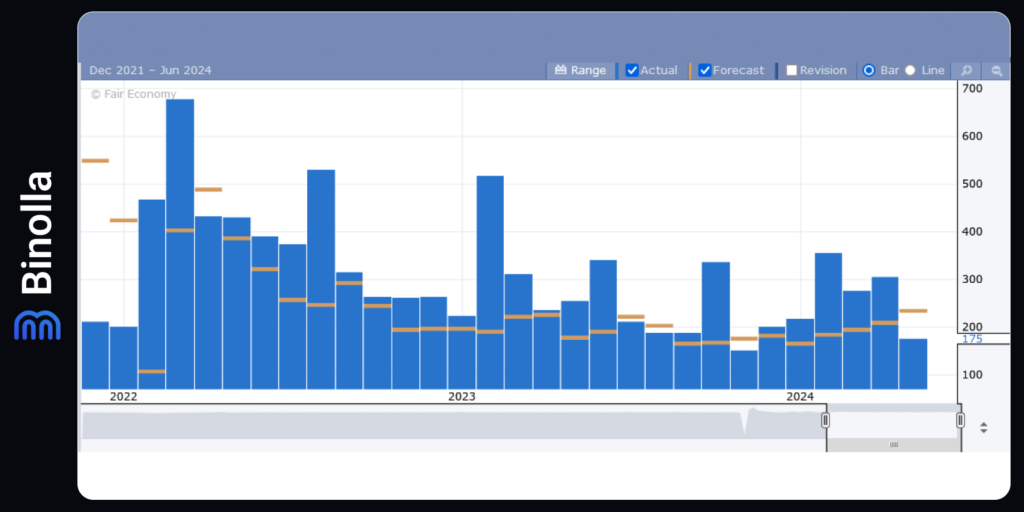

Pada bulan April, penghasilan non-pertanian naik sebesar 175.000, menandai perlambatan yang nyata dari rata-rata bulanan kuartal pertama sebesar 269.000. Terlepas dari perlambatan ini, tingkat pertumbuhan bulan April masih merefleksikan kecepatan perekrutan yang kuat untuk sebuah ekonomi yang mengalami ekspansi moderat.

Proyeksi untuk bulan Mei menyarankan bahwa laporan kemungkinan akan mengungkapkan level perolehan lapangan kerja yang mirip. Jika ini permasalahannya, hal ini akan mengindikasikan bahwa pasar ketenagakerjaan sedang mendingin selaras dengan perkiraan para pembuat kebijakan Federal Reserve, sebagaimana kondisi perekonomian mulai menjadi stabil dan normal.

Ada tiga faktor yang layak diperhatikan untuk dipertimbangkan ketika menginterpretasi data ketenagakerjaan bulan Mei. Pertama, periode referensi pengumpulan data mencakup lima minggu, dari 13 April hingga 18 Mei. Kerangka waktu yang diperpanjang ini dapat menangkap tambahan pekerja yang direkrut terlambat di bulan April namun menerima gaji pertama mereka di bulan Mei.

Kedua, dengan banyaknya lulusan perguruan tinggi yang mengamankan pekerjaannya sebelum lulus, beberapa mungkin telah ditambahkan ke dalam penghasilan bulan Mei. Ini merupakan kejadian umum, namun jika dunia usaha telah secara khusus proaktif dalam merekrut lulusan dengan keterampilan yang dibutuhkan, dapat menghasilkan figur penghasilan yang lebih tinggi dari biasanya.

Ketiga, penentuan waktu yang lebih dulu untuk Memorial Day di tahun ini (27 Mei) mungkin telah menjadikan perekrutan yang lebih dulu dan lebih agresif di dalam sektor perjalanan dan rekreasi, dengan dunia usaha menambahkan stafnya lebih cepat dari pola perekrutan musiman yang biasanya.

Implikasi dari kebijakan moneter bergantung pada bagaimana angka-angka penghasilan selaras dengan ekspektasi pasar. Jika figur ketenagakerjaan mendekati angka perkiraan, semestinya ada sedikit perubahan dalam pandangan untuk kebijakan moneter. Bagaimanapun, laporan yang secara signifikan lebih lemah dapat memicu spekulasi tentang pemotongan suku bunga lebih awal. Apa pun itu, tanpa data inflasi yang melengkapi untuk bulan Mei, antisipasi semacam itu mungkin akan menjadi prematur.

Indeks Harga Konsumen / Consumer Price Index (CPI) untuk bulan Mei dijadwalkan rilis pada hari Rabu, 12 Juni, pada jam 8.30 pagi ET, dan akan cenderung bermain peran penting dalam membentuk pernyataan kebijakan Federal Open Market Committee (FOMC) yang jatuh tempo pada jam 14.00 ET di hari yang sama.

Pasar tenaga kerja yang lebih dingin dikombinasi dengan disinflasi yang berlanjut dapat menyebabkan FOMC untuk mempertimbangkan penentuan waktu pemotongan suku bunga lebih serius. Sebaliknya, jika pasar tenaga kerja mendingin sementara CPI tetap datar atau naik, secara khusus dalam area harga perumahan atau non-perumahan, FOMC cenderung mengadopsi pendirian yang lebih berhati-hati. Dalam skenario semacam itu, para pembuat kebijakan mungkin tidak merasa cukup percaya diri tentang arah inflasi untuk segera membenarkan kebijakan pelunakan moneter.

Secara keseluruhan, laporan ketenagakerjaan bulan Mei dan data inflasi yang mengikutinya akan menjadi kritis dalam membentuk ekspektasi pasar dan mengarahkan pergerakan Federal Reserve selanjutnya. Sebagaimana poin-poin data ini muncul, mereka akan memberikan pandangan yang lebih jelas terhadap kesehatan pasar tenaga kerja dan ekonomi yang lebih luas, mempengaruhi bagaimana dan kapan The Fed mungkin menyesuaikan pendirian kebijakan moneternya.