Data PDB AS dan Indeks Harga Belanja Personal (PCE) Inti AS Ada Dalam Fokus

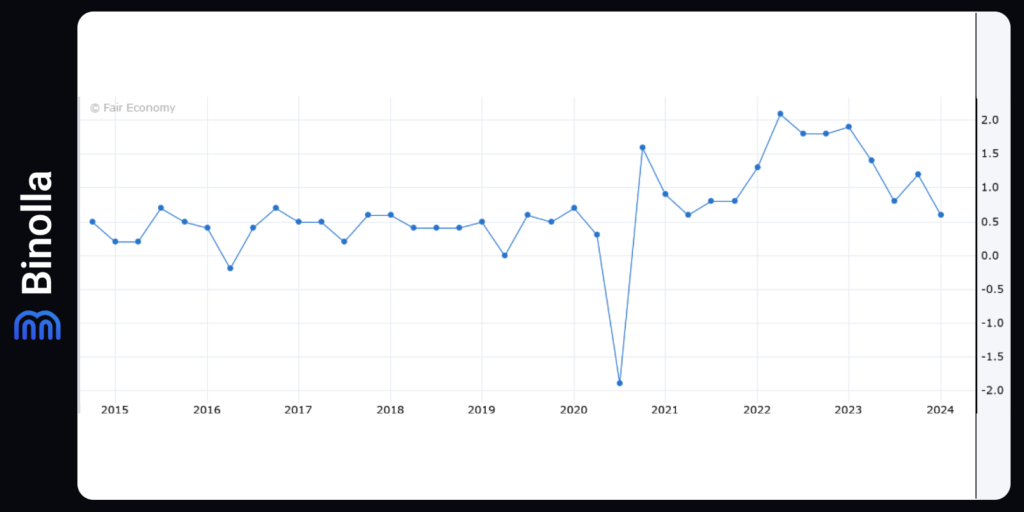

Minggu ini, perhatian pasar diharapkan untuk fokus pada estimasi PDB (Produk Domestik Bruto) awal untuk kuartal pertama, dijadwalkan hari Kamis, dan Indeks PCE (Personal Consumption Expenditure – Belanja Personal) Inti untuk Maret, yang akan dirilis hari Jumat. Perekonomian AS, yang terbesar di dunia, berkembang 3,4% kuartal-ke-kuartal pada tingkat tahunan yang disesuaikan secara musiman (seasonally adjusted annual rate – SAAR) pada kuartal terakhir tahun 2023. Menurut model GDPNow Fed Atlanta, pertumbuhan tetap kuat dalam kuartal pertama, mencapai 2,9%. Mengenai indeks PCE inti, ukuran inflasi pilihan Federal Reserve, ketangguhan dalam harga konsumen mengindikasikan potensi peningkatan risiko. Pada hari Selasa, PMI Global prelim S&P untuk April akan memberikan gambaran terhadap kinerja perekonomian AS saat memasuki kuartal kedua.

Seminggu yang dipenuhi oleh data AS yang kuat dapat menghilangkan ekspektasi pemotongan tingkat suku bunga The Fed, berpotensi mengalihkan fokus dari magnitudo pemotongan ke arah kemungkinan sama sekali tidak ada pemotongan di tahun ini. Skenario seperti ini cenderung untuk mendukung apresiasi Dolar AS lebih lanjut.

Ekonom Bank Comerica Bill Adams dan Waran Bhahirethan mengisyaratkan pada hari Senin bahwa estimasi lebih dahulu untuk kuartal pertama kemungkinan mengindikasikan perlambatan dalam pertumbuhan PDB riil yang mengikuti kenaikan disetahunkan sebesar 3,4% pada kuartal keempat tahun 2023. Mereka mengantisipasi penurunan investasi residensial, secara khusus dalam pembangunan perumahan multi keluarga, sementara belanja konsumen dan belanja pemerintahan diekspektasi untuk berkontribusi positif dalam pertumbuhan. Sebagai tambahan, investasi dunia usaha dalam aset-aset tetap dan inventaris non residensial cenderung untuk meningkatkan PDB riil untuk kuartal ini.

Pada hari Jumat, rilis indeks belanja personal untuk bulan Maret diantisipasi menunjukkan peningkatan bulanan 0,3%. Indeks inti, tidak termasuk biaya makanan dan energi, disenangi oleh The Fed, diekspektasi mencerminkan peningkatan tahunan 2,7%, melampaui target bank sentral 2%.

Sam Bullard, direktur pelaksana dan ekonom senior di unit perbankan korporasi dan investasi Wells Fargo, mencatat bahwa inflasi yang lebih kuat di awal tahun telah memperlama perjalanan menuju target 2% The Fed. Beliau mengantisipasi penurunan bertahap, berbagai tantangan tanggung seperti kenaikan harga komoditas terkait makanan dan energi dapat menghambat kemajuan.

Ekspektasi pasar sejalan dengan perkiraan bahwa The Fed cenderung akan abstain dari pemotongan tingkat suku bunga di pertemuan akhir bulan dan bahkan mungkin mempertimbangkan untuk menaikkan suku bunga nanti di tahun ini.

Dampak dari tingkat suku bunga tertinggi dalam dua dekade merupakan eviden berkurangnya permintaan hipotek baru, mempengaruhi data penjualan rumah baru di bulan Maret. Data hari Selasa diekspektasi untuk menunjukkan sedikit peningkatan karena kondisi cuaca yang mendukung. Penjualan rumah yang tertunda, yang mengindikasikan permintaan para pembeli rumah, diproyeksikan untuk turun pada hari Kamis.

Pada hari Jumat, pembacaan sentimen konsumen akhir bulan April dari Universitas Michigan diekspektasi untuk secara relatif tetap tidak berubah, mencerminkan tren yang secara umum stabil namun positif selama beberapa bulan terakhir.

Contents

Situasi PMI yang Lalu EUR/USD

Pada awal sesi Eropa, EUR/USD menunjukkan tanda-tanda penguatan, naik ke atas 1,0650 dan beralih positif untuk hari ini. Analisis teknikal jangka pendek untuk pasangan ini mengindikasikan pertumbuhan momentum ke arah pemulihan.

Data yang dirilis dari Jerman pada hari Selasa mengungkapkan bahwa aktivitas dunia usaha dalam sektor swasta mengalami ekspansi menengah di awal April. PMI Komposit HCOB mendaki ke 50,5 dari 47,7 di bulan Maret. Sebagai tambahan PMI Komposit HCOB Eurozone meningkat ke 51,4 dari 50,3 sepanjang periode yang sama.

Dr. Cyrus de la Rubia, Kepala Ekonom di Hamburg Commercial Bank, mengomentari hasil survey, menyatakan bahwa “Eurozone telah melakukan awal yang menjanjikan terhadap kuartal kedua. PMI Flash HCOB Komposit telah secara khusus memasuki batas wilayah ekspansif.” Beliau menambahkan, “Pertumbuhan ini terutama digerakkan oleh sektor layanan yang telah mengalami akselerasi lebih lanjut. Dengan memperhitungkan berbagai faktor, termasuk PMI HCOB, perkiraan PDB kami mengisyaratkan ekspansi 0,3%.”

Ekspektasi Inflasi Australia

Pada kuartal empat Desember 2023, inflasi mengalami peningkatan menengah 0,6%, menghasilkan tingkat tahunan 4,1% pada year-on-year (YoY). Nilai ini jatuh di bawah perkiraan 4,3% dan secara jelas lebih rendah daripada 5,4% yang tercatat pada kuartal September. Ukuran inflasi pilihan Reserve Bank of Australia (RBA), trimmed mean inflation, mengalami peningkatan kuartalan sebesar 0,8%, menghasilkan pengukuran tahunan 4,2%, mencatatkan penurunan signifikan dari 5,2% sebagaimana tercatat pada kuartal September.

Menurut Michelle Marquardt, kepala statistik harga-harga ABS, “CPI naik 0,6 persen pada kuartal Desember, mewakili penurunan dari 1,2 persen peningkatan di kuartal September 2023. Ini menandai peningkatan kuartalan terkecil sejak kuartal Maret 2021.” Proyeksi untuk kuartal satu Maret 2024 mengantisipasi kenaikan inflasi utama sebesar 0,8% quarter-on-quarter (QoQ), menghasilkan tingkat tahunan sebesar 3,5%. Trimmed mean diperkirakan juga akan naik 0,8% QoQ, sehingga menghasilkan trimmed mean tahunan sebesar 3,8% YoY.

Jika terealisasi, hal ini akan mewakili tingkat terlambat inflasi trimmed mean sejak Maret 2022, selaras dekat dengan perkiraan RBA. Bagaimanapun, tingkat suku bunga tetap tinggi, mengindikasikan bahwa RBA kemungkinan tidak akan mempertimbangkan pemotongan suku bunga paling cepat sebelum Agustus.

Pertemuan BoJ: Apa yang Diekspektasi dari Peristiwa Ini

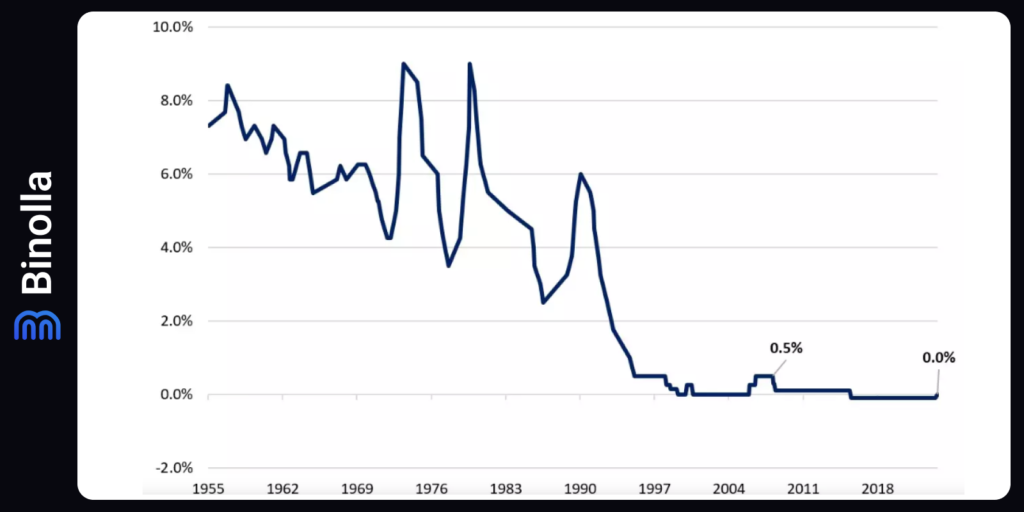

Bank of Japan (BoJ) dijadwalkan melakukan pertemuan moneter pada tanggal 25-26 April. Dalam pertemuan yang mendahului, BoJ mengimplementasi kenaikan suku bunga jangka pendek pertamanya dalam 17 tahun, menyesuaikannya dari -0,1% menjadi rentang 0% hingga 0,1%. Sebagai tambahan, bank sentral menghentikan kebijakan kendali kurva imbal hasil / yield curve control (YCC) dan mengecilkan kembali pembelian asetnya, menghentikan akuisisi exchange-traded fund (ETF) dan J-REIT sambil mempertahankan pembelian Obligasi Pemerintah Jepang / Japanese Government Bond (JGB) pada skala yang mirip dengan sebelumnya.

Transisi kebijakan ini dipicu oleh hasil yang kuat dari negosiasi upah tahunan (shunto) di tahun ini, yang mengisyaratkan potensi spiral harga-upah yang berkelanjutan, menyelaraskan dengan target BoJ untuk meraih “inflasi 2% yang berkelanjutan dan stabil.” Korporasi mayor Jepang setuju untuk meningkatkan upah sebesar 5,28% pada tahun 2024, menandai kenaikan upah tertinggi dalam 33 tahun.

Bagaimanapun, pasar bereaksi terhadap bahasa dovish BoJ mengenai pengetatan lebih lanjut, memberikan sinyal ekspektasi langkah normalisasi kebijakan yang lebih bertahap. Sekalipun mengetahui risiko perekonomian, bank sentral mengindikasikan intensinya untuk mempertahankan kondisi finansial yang akomodatif untuk masa depan yang dapat diperkirakan.

Apa yang Diantisipasi dari Pertemuan BoJ Selanjutnya?

Pertemuan selanjutnya diantisipasi secara luas untuk mempertahankan pengaturan kebijakan saat ini, mencerminkan kesabaran BoJ dalam menilai penyesuaian kebijakan masa yang akan datang. Ekspektasi lebih condong ke arah penyesuaian tingkat suku bunga kemungkinan akan terjadi di pertemuan bulan Juli atau September.

Fokus dari pertemuan yang akan datang pada laporan prospek kuartalan BoJ. Para analis akan secara cermat memeriksa bagaimana perkembangan terkini, seperti halnya Yen yang melemah, dan harga minyak yang melonjak, berdampak pada laporan prospek inflasi bank sentral, mengatur panggung untuk pergerakan tingkat suku bunga potensial di masa mendatang.

Spekulasi pasar mengisyaratkan bahwa perkiraan untuk inflasi inti tahun fiskal 2025 dapat dinaikkan dari 1,8% menjadi 2,0%, dengan pengungkapan perkiraan pertama untuk tahun fiskal 2026 diekspektasi berada di sekitar 2%.

Walaupun inflasi Jepang sedikit dimoderasi pada bulan Maret, tekanan harga bertahan di atas target 2% BoJ untuk tahun berturut kedua, secara potensial menunjang usaha normalisasi lebih lanjut.

Pernyataan baru-baru ini dari Gubernur BoJ Kazuo Ueda mengindikasikan kemungkinan naiknya tingkat suku bunga jika inflasi yang mendasarinya terus meningkat, bersama dengan reduksi yang dapat terjadi dalam pembelian obligasi.

Konferensi pers setelah pertemuan juga akan dipantau secara ketat terkait perubahan apa pun dari pernyataan Gubernur, secara khusus mengenai ekspektasi inflasi dan kebutuhan yang berlanjut terhadap kondisi moneter yang akomodatif.

Situasi Halving yang Lalu Bitcoin

Harga Bitcoin tetap menjadi titik fokus ketidakpastian, terlepas dari peristiwa signifikan seperti halnya halving, pergeseran makroekonomi, atau perkembangan lainnya. Penelitian mengisyaratkan bahwa halving sudah sebagian priced in (masuk dalam harga).

Apa yang mungkin terjadi terhadap harga Bitcoin pasca halving?

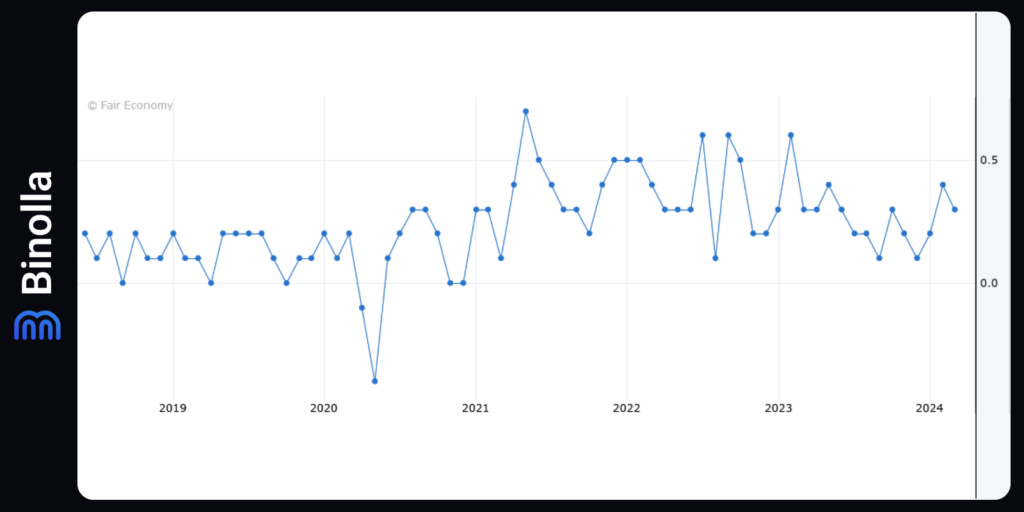

Halving Bitcoin dicirikan sebagai peristiwa yang digerakkan oleh ritel, dengan investor ritel menerima guncangan pasokan negatif sebagai bermanfaat untuk harga Bitcoin. Akibatnya, biasanya ada peningkatan yang signifikan dalam jumlah alamat pemegang BTC setelah peristiwa halving.

Sekitar 150 hari setelah halving sebelumnya, jumlah alamat ritel yang memegang hingga 1.000 BTC melonjak 52%, 37%, dan 3% pada tahun-tahun 2012, 2016, dan 2020. Tren ini menggarisbawahi sifat penggerak ritel dari efek halving pada ekosistem Bitcoin.

Saat ini, terdapat 53,3 juta alamat investor ritel yang memegang hingga 1.000 BTC, dibandingkan 2.121 alamat yang dipegang oleh investor whale/institusi yang memegang lebih dari 1.000 BTC. Jika sejarah mengulang dirinya kembali, angka-angka ini diekspektasi untuk naik secara signifikan pasca halving, kemungkinan besar memberikan pengaruh positif terhadap harga Bitcoin.

Dari perspektif sejarah, harga Bitcoin biasanya mencapai titik tertinggi (all-time high) diperkirakan 410 hari setelah sebuah halving. Peristiwa halving yang pertama, yang kedua, dan yang ketiga mencatatkan pencapaian ATH Bitcoin masing-masing sekitar 378 hari, 518 hari, dan 336 hari setelahnya.

Jika sejarah mencerminkan atau menggemakan kembali dirinya, ada kemungkinan besar Bitcoin melanjutkan lintasan naiknya.

Pada sisi sebaliknya, koreksi tajam harga Bitcoin, menembus tingkat psikologis $50.000 dan mengubahnya menjadi tingkat resistance, dapat membatalkan validasi pandangan bullish. Dalam skenario seperti itu, BTC dapat mundur ke tingkat support mingguan kunci selanjutnya di $45.000.