قرارات البنك المركزي: كيف تؤثر على الأسواق المالية

مثلها مثل أي مركبة آلية لها محرك تحت الغطاء يقودها، فإن الأسواق المالية لها محركاتها الخاصة التي تدفع الأسعار إلى الارتفاع أو الانخفاض. أحد الجوانب الرئيسية التي غالبًا ما تولد اتجاهات مهمة هي اجتماعات البنوك المركزية وقراراتها. وغالبًا ما يحاول المتداولون تحقيق أقصى استفادة من هذه الأحداث، بل ويضعون لها علامات مهمة في جداول التداول الخاصة بهم حتى لا تفوتهم. من خلال قراءة هذا المقال، سوف تكتشف تأثير قرارات البنك المركزي على الأسواق وتفهم سبب ردود الفعل هذه. ابدأ التداول على منصة بينولا بعد إنشاء حساب هناك.

Contents

أساسيات السياسة النقدية

قبل الخوض بشكل أعمق في تأثيرات البنوك المركزية على الأسواق المالية، من المهم فهم أساسيات السياسة النقدية. بشكل عام، السياسة النقدية هي أداة تستخدمها السلطات المالية لتنظيم الحجم الإجمالي للعملات المتداولة. والهدف الرئيسي من تنفيذ القرارات هو التحكم في التضخم والتوظيف، ومن خلالهما في النمو الاقتصادي.

وكل بنك مركزي معين مسؤول عن عملته الخاصة. على سبيل المثال، يقوم البنك الاحتياطي الفيدرالي بتنظيم حجم الدولار الأمريكي المتداول، بينما يتحكم البنك المركزي الأوروبي في حجم اليورو.

هناك نوعان رئيسيان من السياسة النقدية يجب أن تعرفهما قبل التداول في الأسواق المالية.

السياسة النقدية التقييدية

كما يأتي من الاسم، يتم تنفيذ هذا النوع من السياسة النقدية من قبل البنوك المركزية للحد من كمية العملة المتداولة. وتقوم السلطات المالية برفع سعر الفائدة القياسي لتنفيذ هذه الاستراتيجية.

ومن خلال القيام بذلك، تحد البنوك المركزية من المعروض من العملة. وتصبح القروض أكثر تكلفة، مما يجعلها بدورها أقل جاذبية. تهدف السياسة النقدية التقييدية عادةً إلى كبح معدلات التضخم عندما تكون أعلى من المستويات المستهدفة.

ومن ناحية أخرى، يؤدي ارتفاع أسعار الفائدة إلى إعاقة النمو الاقتصادي حيث تقوم الشركات بتقليص عملياتها. وعلاوة على ذلك، يُفضل المستهلكون الادخار على الإنفاق، مما يؤدي إلى تهدئة مبيعات التجزئة. وفي واقع الأمر، تنخفض معدلات التضخم أيضًا، ولكن على حساب التباطؤ الاقتصادي.

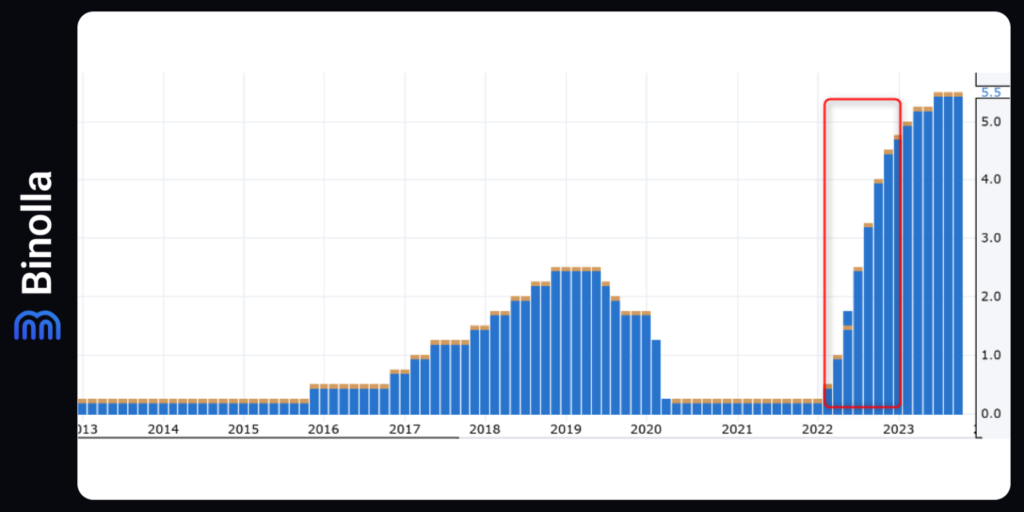

يمكن اعتبار الزيادات الأخيرة في أسعار الفائدة في البنوك المركزية الكبرى أمثلة على السياسة النقدية التقييدية. وقد اضطرت السلطات المالية إلى اتخاذ هذه الإجراءات استجابةً لمعدلات التضخم المتزايدة في حقبة ما بعد كوفيد-19.

السياسة النقدية التوسعية

والفكرة من وراء هذه السياسة هي إضافة السيولة إلى الأسواق، والتي بدورها تدعم النمو الاقتصادي. وتصبح القروض أرخص، مما يحفز النشاط التجاري. وعلاوة على ذلك، لم تعد الأسر مهتمة بادخار الأموال، حيث أن معدل التضخم المتزايد يؤدي إلى انكماشها. وتتمثل نتيجة هذه السياسة في زيادة الطلب، والذي بدوره يدعم نمو الناتج المحلي الإجمالي (GDP).

إلا أن كل هذه الفوائد تأتي مع ارتفاع معدلات التضخم. فإذا كانت أقل من المستويات المستهدفة، قد تستمر البنوك المركزية في سياستها النقدية التوسعية إلى أن ترى دليلًا على قفز التضخم فوق الخط الأحمر. وبمجرد حدوث ذلك، من المرجح أن يغير محافظو البنوك المركزية سياستهم.

اضطرت البنوك المركزية إلى خفض أسعار الفائدة خلال جائحة كوفيد-19. وأدت الإجراءات التقييدية التي اتخذتها معظم الحكومات إلى تجميد الأنشطة التجارية. ومن أجل دعم النمو الاقتصادي، أو على الأقل للحيلولة دون مزيد من الانخفاض، اتخذت السلطات المالية تدابير غير مسبوقة وخفضت أسعار الفائدة إلى الصفر أو ما يقرب من هذا المستوى في غضون شهرين.

كيف تؤثر السياسة النقدية على العملات والأسهم؟

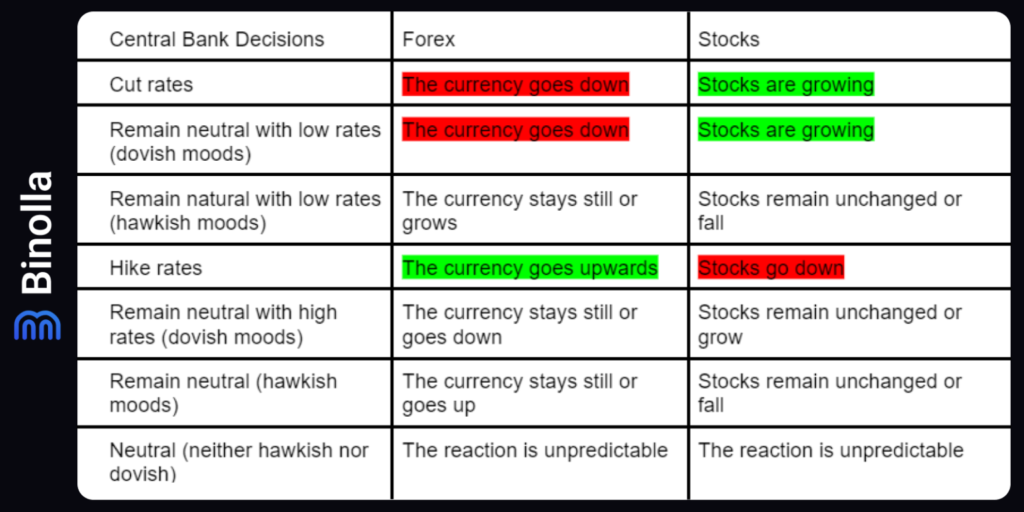

والآن بعد أن تعرفت على أساسيات السياسات النقدية وأنواعها، حان الوقت للمضي قدمًا ومراقبة كيفية تأثير قرار معين على العملات والأسهم والأصول الأخرى. من المهم هنا العودة إلى المبادئ الرئيسية لتغيرات الأسعار التي تستند إلى نسبة العرض/الطلب.

عندما يرتفع الطلب، يرتفع السعر عادةً إلى أن يتم تغطية العجز المؤقت في المنتج/الأصل من خلال زيادة العرض. عندما يتعلق الأمر بالسياسة النقدية التقييدية، فإنها تخفض العرض، مما يؤدي بدوره إلى زيادة الطلب. وبالتالي، إذا قرر البنك المركزي رفع أسعار الفائدة، فيمكنك أن تتوقع نمو العملة.

عندما يتعلق الأمر بالأسهم، فمن المرجح أن يؤثر ارتفاع أسعار الفائدة على الأسهم في الاتجاه المعاكس. انخفاض السيولة يعني انخفاض الفائدة على الاستثمارات. علاوة على ذلك، تؤدي السياسة النقدية التقييدية إلى انخفاض النشاط الاستهلاكي، والذي بدوره من المرجح أن يؤدي إلى تهدئة المبيعات. تُظهر تقارير الشركات أرقام أرباح أسوأ، مما يدفع الأسهم إلى مزيد من الانخفاض.

بدءًا من يناير 2022، شهدت أسهم شركة Apple انخفاضًا كبيرًا. كان ذلك رد فعل سوق الأسهم على السياسة النقدية التقييدية للاحتياطي الفيدرالي.

بدأت فترة رفع أسعار الفائدة في عام 2022 وانتهت في عام 2023. ومع ذلك، حتى الآن، لا يزال بنك الاحتياطي الفيدرالي يحتفظ بمعدلات الفائدة عند مستوياتها القصوى ولا يزال متشددًا.

شهد مؤشر الدولار الأمريكي بدوره نموًا ملحوظًا في الفترة نفسها بسبب قرارات السياسة النقدية للجنة الفيدرالية للسوق المفتوحة.

يؤدي انخفاض أسعار الفائدة بدوره إلى خفض الطلب وزيادة العرض، مما يؤدي إلى انخفاض قيمة العملة. من ناحية أخرى، يتفاعل سوق الأسهم مع هذا الحدث باتجاه صعودي عام. ويرجع ذلك إلى حقيقة أن المزيد من السيولة يحفز الطلب، ومبيعات الشركات تتحسن، وتصبح تقارير أرباحها أكثر جاذبية للمستثمرين في نهاية المطاف، والأهم من ذلك، أن صناديق التحوط الضخمة والبنوك يمكنها الوصول إلى أموال أرخص وغالبًا ما تستثمرها في الأسهم.

تراجع مؤشر الدولار الأمريكي بدءًا من بداية عام 2020 وانخفض حتى منتصف عام 2021. ويرجع ذلك إلى حقيقة أن بنك الاحتياطي الفيدرالي قد خفض أسعار الفائدة إلى 0 وأبقاها عند هذه المستويات لفترة طويلة.

من ناحية أخرى، كان سهم Apple في اتجاه صعودي طوال فترة انخفاض أسعار الفائدة خلال المرحلة النشطة لجائحة كوفيد-19، وكان ذلك بسبب أحجام السيولة غير المسبوقة التي ضخها البنك المركزي في الأسواق.

ولتوضيح الأمر، أعددنا جدولاً يتضمن القرارات المحتملة للبنوك المركزية وردود الفعل التي قد تثيرها.

كيف يمكن لمتداولي الخيارات الرقمية الاستفادة من قرارات البنك المركزي في الفوركس في استراتيجياتهم

على الرغم من أن التحليل الأساسي يكاد يكون عديم الفائدة عندما يتعلق الأمر بعقود التداول قصيرة الأجل مثل الخيارات الرقمية، إلا أنه لا يزال بإمكانك استخدام قرارات السياسة النقدية للبنوك المركزية في روتين التداول الخاص بك. الفكرة هي أن تكون في الوقت المناسب للتداول في اللحظة التي يتم فيها الإعلان عن سعر الفائدة.

تعرض الصورة أعلاه كيف كان رد فعل زوج اليورو/الدولار الأمريكي على قرار البنك المركزي الأوروبي بترك أسعار الفائدة دون تغيير. ظل رئيس البنك المركزي محايدًا، مما يعني أنه مستعد للإبقاء على أسعار الفائدة عند نفس المستوى لبعض الوقت ولكن دون رفع أسعار الفائدة في المستقبل. إذا عدت إلى جدولنا لمعرفة رد الفعل المحتمل، سترى أن رد الفعل على هذا الحدث قد يكون غير متوقع. لذلك، يمكنك استخدام استراتيجية زخم بسيطة لشراء عقد.

في هذه الحالة تحديدًا، يمكنك شراء عقد إذا كان السعر يرتفع. خلال مثل هذه الإصدارات المهمة، يختار السوق الاتجاه ويتبعه لفترة من الوقت.

قرارات البنوك المركزية وتداول الفوركس والأسهم

يوضح المثال أدناه رد فعل السوق على واحد من أكثر الأحداث إثارة للاهتمام في عالم المال عندما خفض بنك الاحتياطي الفيدرالي أسعار الفائدة من 1.25% إلى أقل من 0.25%. ما حدث بعد ذلك لم يكن متوقعًا إذا أخذنا هذه الحالة بشكل منفصل عما كان يحدث في العالم بأسره في تلك الفترة بالتحديد.

وتكمن خصوصية هذه الحالة تحديدًا في أن تلك الفترة كانت فترة توسع خطير في السياسة النقدية من جميع البنوك المركزية الرئيسية، حيث كانت تلك الفترة التي سبقت الإغلاق. لذلك، اختار المتداولون والمستثمرون الدولار الأمريكي كعملة ملاذ آمن (كما يفعلون دائمًا في أوقات عدم اليقين). لذلك، كان بيع اليورو/الدولار الأمريكي بدلاً من شرائه هو القرار الصحيح.

للتداول على قرارات البنوك المركزية عندما تتعامل مع عقود الفروقات على الفوركس أو الأسهم، فإن الأمر يتجاوز مجرد النظر إلى مستوى السعر النهائي. يجب أن تكون على دراية بالظروف المالية والاقتصادية العامة في العالم وفي منطقة معينة. إذا قام البنك المركزي الأوروبي بتخفيض أسعار الفائدة، على سبيل المثال، يجب عليك أيضًا أن تنظر إلى أسعار الفائدة في البنوك المركزية الأخرى، وتحليل الوضع الاقتصادي والمالي الحالي، ومراقبة ما يقوله المسؤولون عن خطواتهم الإضافية.

في المثال أعلاه، كان الدولار الأمريكي مفضلًا لأن المتداولين والمستثمرين غالبًا ما يختارونه كأصل للشراء خلال الأوقات الصعبة. عندما استقر الوضع قليلاً، انخفض الاهتمام بهذه العملة قليلاً، وتمكن اليورو من بدء اتجاه صعودي محلي.

مزالق تداول قرارات البنوك المركزية

في حين أنه قد يبدو واضحًا متى تشتري عقدًا معينًا أو تبيع/تشترى عملات/أسهمًا معينة، فإن تداول البنوك المركزية ينطوي على العديد من المزالق. وقد قمنا بتجميع بعض أهم هذه المخاطر:

- قد لا يكون هناك رد فعل على الإطلاق. حتى لو كنت محقًا بشأن قرار معين اتخذه محافظو البنوك المركزية، فليس هناك ما يضمن أن السوق سيكون له رد فعل قوي تجاهه. في بعض الحالات، تكون مثل هذه القرارات متوقعة أو معروفة مسبقًا ومضمنة مسبقًا في السعر؛

- قد يكون رد الفعل غير متوقع. كما أوضحنا في أحد الأمثلة، كان رد الفعل على خفض أسعار الفائدة من قبل بنك الاحتياطي الفيدرالي عكس ذلك، حيث كانت هناك أساسيات أخرى مهمة يجب مراعاتها؛

- أنت لا تعرف أبدًا إلى متى سيستمر قرار بنك مركزي معين. فقد يكون زخمًا قصير الأجل، أو على العكس من ذلك، قد يكون اتجاهًا طويل الأجل.

الخاتمة

تؤثر البنوك المركزية تأثيرًا بالغًا على تقلبات الأسعار، سواء كانت عملات الفوركس أو الأسهم أو المعادن أو غيرها. فمعرفتها تسمح لك بتوضيح الأمور وفهم إلى أين من المحتمل أن يتجه السعر في المستقبل. حتى إذا كنت لا تستخدم استراتيجيات تداول الأخبار أو التحليل الأساسي، فقد تكون هذه المعلومات مفيدة لك، أيًا كانت الأدوات المالية التي تتداولها.

الأسئلة الشائعة

ما هي قرارات البنك المركزي؟

قرارات البنك المركزي هي الإجراءات التي تتخذها السلطات النقدية في بلد أو منطقة ما للتأثير على عرض وتكلفة النقود والائتمان في الاقتصاد. وتشمل هذه الإجراءات تحديد أسعار الفائدة، وتعديل متطلبات الاحتياطي، وإجراء عمليات السوق المفتوحة، وتقديم التوجيهات بشأن السياسة المستقبلية.

كيف تؤثر قرارات البنك المركزي على الفوركس؟

تؤثر قرارات البنك المركزي على الفوركس من خلال التأثير على العرض والطلب على العملة بالنسبة للعملات الأخرى. على سبيل المثال، إذا قام البنك المركزي برفع أسعار الفائدة، فإنه يجعل عملته أكثر جاذبية للمستثمرين الذين يسعون إلى تحقيق عوائد أعلى، وبالتالي زيادة الطلب على تلك العملة وقيمتها. وعلى العكس من ذلك، إذا قام البنك المركزي بتخفيض أسعار الفائدة، فإنه يجعل عملته أقل جاذبية للمستثمرين الذين يبحثون عن تكاليف أقل، وبالتالي يقل الطلب على تلك العملة وقيمتها.

ما هي بعض الأمثلة على قرارات البنك المركزي التي أثرت على الفوركس؟

فيما يلي بعض الأمثلة على قرارات البنك المركزي التي أثرت على الفوركس:

- إعلان البنك المركزي الأوروبي (ECB) عن التيسير الكمي (QE) في عام 2015، والذي تضمن شراء كميات كبيرة من السندات الحكومية والأصول الأخرى لتحفيز الاقتصاد ومكافحة الانكماش. وقد أدى هذا القرار إلى خفض قيمة اليورو مقابل العملات الرئيسية الأخرى، حيث أدى ذلك إلى زيادة المعروض من اليورو وتقليل الفارق في أسعار الفائدة مع المناطق الأخرى.

- أشار قرار مجلس الاحتياطي الفيدرالي (Fed) بتقليص برنامج التيسير الكمي في عام 2013، إلى خفض تدريجي لمشترياته من السندات وزيادة محتملة في أسعار الفائدة في المستقبل. وقد عزز هذا القرار من قيمة الدولار الأمريكي مقابل العملات الرئيسية الأخرى، حيث أدى ذلك إلى انخفاض المعروض من الدولار وزيادة الفارق في أسعار الفائدة مع المناطق الأخرى.

- أدى تطبيق بنك اليابان (BoJ) لمعدلات الفائدة السلبية في عام 2016 إلى اضطرار البنوك التجارية إلى دفع رسوم لإيداع الاحتياطيات الزائدة لدى البنك المركزي. وقد أدى هذا القرار إلى إضعاف قيمة الين مقابل العملات الرئيسية الأخرى، حيث قلل من تكلفة اقتراض الين وشجع على المزيد من الإقراض والإنفاق في الاقتصاد.

كيف يمكن للمتداولين الاستفادة من قرارات البنك المركزي؟

يمكن للمتداولين الاستفادة من قرارات البنك المركزي من خلال توقع كيفية تأثيرها على أسعار صرف العملات المختلفة واتخاذ المراكز وفقًا لذلك. على سبيل المثال، إذا توقع أحد المتداولين أن يرفع أحد البنوك المركزية أسعار الفائدة، فيمكنه شراء تلك العملة وبيع عملة أخرى بأسعار فائدة أقل، وبالتالي الاستفادة من ارتفاع قيمة العملة الأولى وانخفاض قيمة العملة الثانية. وفي المقابل، إذا كان المتداول يتوقع أن يقوم البنك المركزي بخفض أسعار الفائدة، فيمكنه بيع تلك العملة وشراء عملة أخرى بأسعار فائدة أعلى، وبالتالي الاستفادة من انخفاض قيمة العملة الأولى وارتفاع قيمة العملة الثانية.