Reunião do BCE em Foco, Dados de Vendas no Varejo dos EUA a Serem Observados

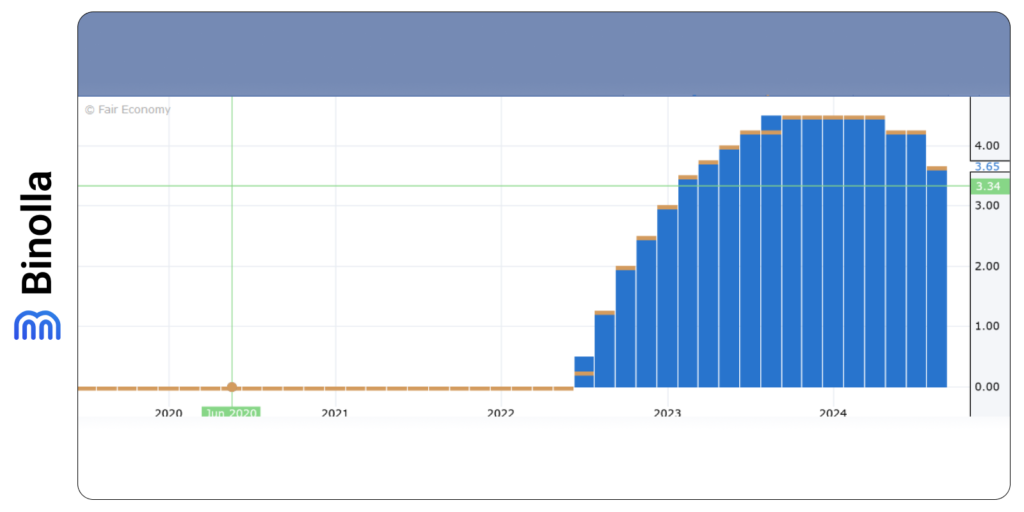

A reunião do BCE está entre os principais eventos que os participantes do mercado estão esperando nesta semana. Após um corte nas taxas de juros por parte do RBNZ na semana passada, espera-se que o Banco Central Europeu continue seus passos expansionistas e corte as taxas em 25 pontos base essa semana. Embora a presidente do BCE, Christine Lagarde, e seus colegas tenham sido otimistas em relação ao crescimento econômico durante a última reunião, os PMIs decepcionantes e a queda da inflação aumentam as expectativas de que os representantes do banco central precisarão cortar as taxas.

Traders e investidores estão plenamente precificando a redução de 25 pontos base, que provavelmente ocorrerá na quinta-feira. Além disso, os participantes do mercado esperam que outra rodada de flexibilização da política monetária ocorra durante a última reunião do BCE em 2024, que acontecerá em dezembro. Portanto, um corte de 25 pontos base é improvável que resulte em flutuações significativas nos preços, e o foco se deslocará para a coletiva de imprensa da presidente Lagarde, que ocorrerá mais tarde nesse dia.

Embora a próxima reunião não seja acompanhada por projeções macroeconômicas, é provável que a presidente do BCE seja questionada sobre as perspectivas econômicas e de inflação e se elas mudaram desde a última reunião, que ocorreu em setembro. A presidente do BCE mencionou recentemente que a confiança em relação ao retorno da inflação aos níveis alvo será refletida na próxima reunião, o que apoia as expectativas de uma maior flexibilização da política monetária que pode ocorrer em outubro e dezembro.

Se o BCE cortar as taxas em 25 pontos base e Lagarde deixar em aberto a possibilidade de outro corte esse ano, o euro provavelmente continuará sob pressão. O robusto relatório de empregos dos EUA para setembro foi um catalisador para que o EUR/USD mergulhasse abaixo de 1,1000, formando um topo duplo no gráfico. Uma decisão dovish do Banco Central Europeu pode alimentar outra queda, e o EUR/USD pode alcançar 1,0880.

No entanto, mesmo que um corte na taxa possa ser evidente para os participantes do mercado, espera-se que os expansionistas enfrentem forte resistência por parte dos contracionistas. Algumas fontes apontaram que há uma solução de compromisso, onde as taxas permanecem inalteradas em outubro, mas um corte será realizado em dezembro se não houver mudanças positivas nos dados.

Os contracionistas são apoiados pelos comentários do vice-presidente do BCE, Guindos, que afirma que é cedo demais para declarar vitória sobre a inflação. De acordo com as estimativas preliminares, a inflação caiu 1,8% em setembro.

Se os formuladores de políticas concordarem em esperar até dezembro, o EUR/USD provavelmente encontrará suporte e se recuperará, já que os investidores não deverão esperar tal passo do BCE. Um retorno acima de 1,1000 é possível nesse caso.

Contents

Os Dados de Inflação do Reino Unido Trarão Mais Clareza

A libra esterlina tem se consolidado após um forte movimento de queda desencadeado pelas declarações do governador do BoE, Bailey, afirmando que o banco central pode precisar de medidas mais ativas se a inflação continuar a desacelerar.

Com isso em mente, os traders provavelmente prestarão mais atenção ao relatório de IPC anual do Reino Unido desta semana. Isso ajudará os participantes do mercado a fazer suposições mais informadas sobre os próximos passos do Banco da Inglaterra. Atualmente, os investidores esperam que o BoE corte a taxa em 25 pontos base durante a reunião de novembro. Outra rodada de cortes nas taxas é esperada para dezembro.

A divulgação do PMI em setembro revelou que os dados ainda estão longe de mostrar crescimento, já que o setor privado desacelerou e alcançou o nível mais baixo em 42 meses. Um resfriamento adicional da inflação aumenta as expectativas de cortes nas taxas, o que pode pressionar a libra esterlina para baixo.

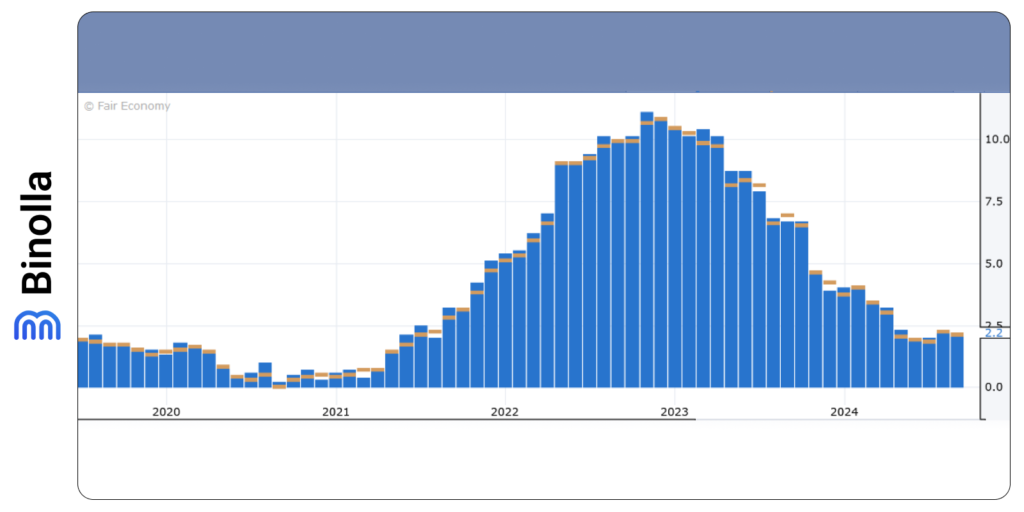

Últimos Dados dos EUA Tornam as Decisões Futuras do Fed Incertas

A divulgação dos dados do mercado de trabalho no início do mês demonstrou números melhores e sustentou o USD, já que a recuperação pode começar mesmo antes que o Fed tome seu próximo passo expansionista. Além disso, os dados de inflação da semana passada também ficaram acima das expectativas, com a queda do IPC anual caindo para 2,4% contra 2,3% que era a previsão dos economistas.

Os dados de vendas no varejo que serão divulgados na quinta-feira são esperados como positivos, já que os investidores esperam que esse indicador suba 0,3% em setembro, contra 0,1% em agosto. Todos esses indicadores abrem a porta para que o FOMC mantenha as taxas atuais por mais tempo, o que, por sua vez, significa que o dólar americano provavelmente terá suporte em relação a outras moedas.

Dados do IPC do Canadá e da Nova Zelândia

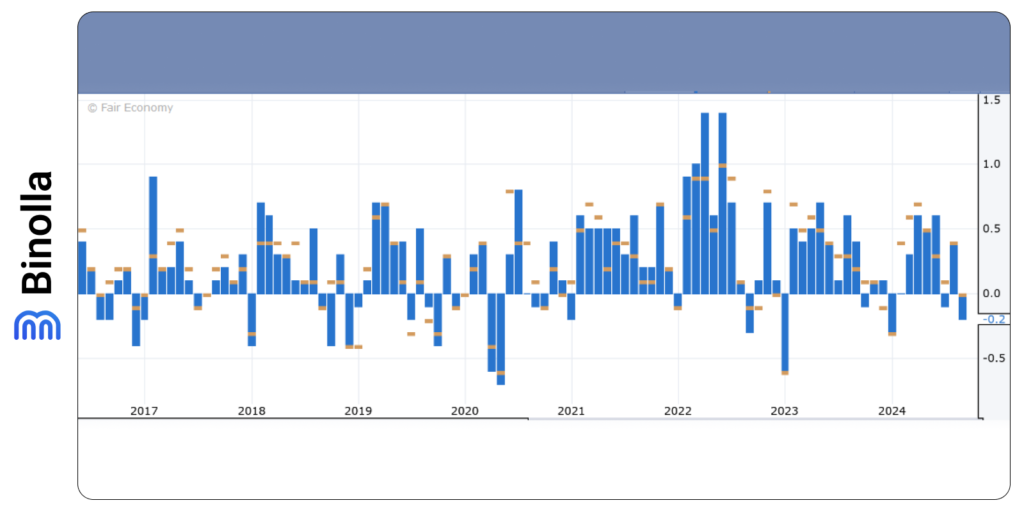

Os números do IPC canadense serão cruciais para a próxima decisão do BoC. Espera-se que o IPC mensal permaneça na área negativa (-0,2%), enquanto a inflação média anual deve registrar 2,3%, o que significa que não haverá dinâmica alguma em comparação ao relatório anterior.

No que diz respeito à inflação da Nova Zelândia, os números trimestrais devem atingir 0,7% em comparação a 0,4% no relatório anterior. Isso pode estimular o RBNZ a ser mais agressivo em seus cortes de taxa. Vale mencionar que os formuladores de políticas já reduziram os custos de empréstimos em 50 pontos base durante a reunião de outubro.

O BoJ Decidirá se Aumentará as Taxas Novamente

O Japão enfrenta uma alta inflação e a questão é mais sobre aumentar as taxas do que lançar uma rodada de estímulos. Os dados de inflação que serão divulgados na sexta-feira devem demonstrar um resfriamento de 2,8% para 2,3%. No entanto, esses números ainda estão acima dos 2% que o banco central almeja. Com isso em mente, o BoJ provavelmente considerará outra rodada de aumentos nas taxas, o que pode apoiar o iene japonês no curto prazo.

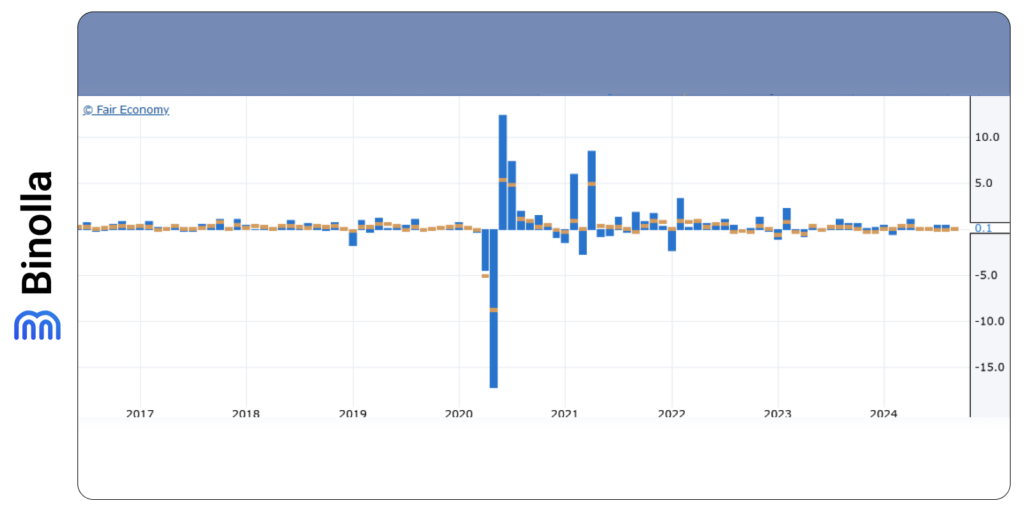

Dados do PIB da China São Importantes

Os dados trimestrais do PIB da China serão divulgados na sexta-feira. A previsão é de que o crescimento desacelere levemente de 4,7% para 4,6% ao ano. Os dados de produção industrial e vendas no varejo de setembro também serão divulgados na sexta-feira. Os dados de inflação da China e o índice de preços ao produtor caíram mais do que o esperado no domingo. Em particular, a inflação anual caiu para 0,4% em relação a 0,6% em agosto, enquanto o IPP registrou uma dinâmica negativa, marcando -2,8% em setembro.

As medidas de estímulo que o PBC anunciou recentemente podem não ser suficientes para estimular o crescimento econômico e apoiar a inflação. Portanto, mais estímulos podem ser necessários, o que significa que o yuan estará sob pressão nos próximos meses.