اجتماع البنك المركزي الأوروبي تحت المجهر، وبيانات مبيعات التجزئة الأمريكية التي يجب متابعتها

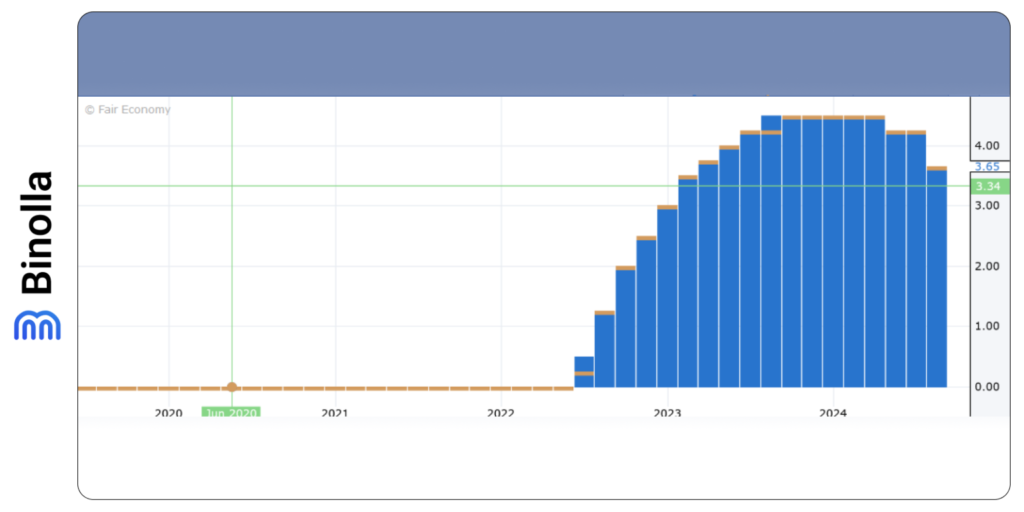

يُعد اجتماع البنك المركزي الأوروبي من بين الأحداث الرئيسية التي يترقبها المشاركون في السوق هذا الأسبوع. بعد خفض أسعار الفائدة من قبل البنك المركزي النيوزيلندي الأسبوع الماضي، من المتوقع أن يواصل البنك المركزي الأوروبي خطواته التوسعية ويخفض أسعار الفائدة بمقدار 25 نقطة أساس هذا الأسبوع. على الرغم من أن رئيسة البنك المركزي الأوروبي لاجارد وزملائها كانوا متفائلين بشأن النمو الاقتصادي خلال الاجتماع الأخير، إلا أن مؤشرات مديري المشتريات المخيبة للآمال وانخفاض التضخم يزيد من التوقعات بأن محافظي البنك المركزي سيضطرون إلى خفض أسعار الفائدة.

ويقوم المتداولون والمستثمرون بتسعير التخفيض بمقدار 25 نقطة أساس والذي من المحتمل أن يتم يوم الخميس. علاوة على ذلك، يتوقع المتداولون في السوق حدوث جولة أخرى من تيسير السياسة النقدية خلال الاجتماع الأخير للبنك المركزي الأوروبي في عام 2024 والذي سيُعقد في ديسمبر. وبالتالي، من غير المرجح أن يؤدي خفض الفائدة بمقدار 25 نقطة أساس إلى تقلبات كبيرة في الأسعار، وسيتحول التركيز إلى المؤتمر الصحفي للرئيسة لاجارد الذي سيُعقد في وقت لاحق من ذلك اليوم.

وعلى الرغم من أن الاجتماع القادم لن يكون مصحوبًا بتوقعات الاقتصاد الكلي، فمن المرجح أن يُسأل رئيس البنك المركزي الأوروبي عن التوقعات الاقتصادية وتوقعات التضخم وما إذا كانت قد تغيرت منذ الاجتماع الأخير الذي عُقد في سبتمبر. وقد أشار رئيس البنك المركزي الأوروبي مؤخرًا إلى أن الثقة بشأن عودة التضخم إلى المستويات المستهدفة ستنعكس خلال الاجتماع القادم، وهو ما يدعم التوقعات بمزيد من التيسير في السياسة النقدية التي قد تحدث في أكتوبر وديسمبر.

وإذا خفض البنك المركزي الأوروبي أسعار الفائدة بمقدار 25 نقطة أساس، وأبقت لاجارد الباب مفتوحًا أمام خفض آخر لأسعار الفائدة هذا العام، فمن المرجح أن يظل اليورو تحت الضغط. كان تقرير الوظائف الأمريكي القوي لشهر سبتمبر حافزًا لهبوط زوج اليورو/الدولار الأمريكي إلى ما دون 1.1000، مما جعل تشكيل قمة مزدوجة على الرسم البياني. من المحتمل أن يؤدي القرار المتشائم من قبل البنك المركزي الأوروبي إلى انخفاض آخر ويمكن أن يصل زوج اليورو/الدولار الأمريكي إلى 1.0880.

ومع ذلك، حتى لو كان خفض سعر الفائدة واضحًا للمشاركين في السوق، فمن المتوقع أن يواجه الحمائم مقاومة قوية من جانب الصقور. وأشارت بعض المصادر إلى أن هناك حل وسط، حيث تبقى أسعار الفائدة دون تغيير في أكتوبر، ولكن سيتم خفض الفائدة في ديسمبر إذا لم تحدث تغييرات إيجابية في البيانات.

ويدعم الصقور تصريحات نائب رئيس البنك المركزي الأوروبي جويندوس، الذي قال إنه من السابق لأوانه ادعاء الانتصار على التضخم. وفقًا للتقديرات العاجلة، انخفض التضخم بنسبة 1.8% في سبتمبر.

إذا وافق صانعو السياسة على الانتظار حتى ديسمبر/كانون الأول، فمن المرجح أن يحظى زوج اليورو/الدولار الأمريكي بالدعم والارتداد حيث من غير المرجح أن يتوقع المستثمرون مثل هذه الخطوة من البنك المركزي الأوروبي. ومن الممكن العودة فوق مستوى 1.1000 في هذه الحالة.

Contents

بيانات التضخم في المملكة المتحدة ستجلب الوضوح

يتماسك الجنيه الإسترليني بعد حركة هبوطية قوية أثارها تصريح محافظ بنك إنجلترا ”بايلي“ بأن البنك المركزي قد يحتاج إلى خطوات أكثر نشاطًا إذا استمر التضخم في التباطؤ.

وفي ضوء ذلك، من المرجح أن يولي المتداولون مزيدًا من الاهتمام لتقرير مؤشر أسعار المستهلكين على أساس سنوي الصادر هذا الأسبوع من المملكة المتحدة. سيساعد ذلك المتداولين في السوق على وضع افتراضات أكثر إفادة بشأن الخطوات الإضافية التي سيتخذها بنك إنجلترا. في الوقت الحالي، يتوقع المستثمرون أن يخفض بنك إنجلترا سعر الفائدة بمقدار 25 نقطة أساس خلال اجتماع نوفمبر. ومن المتوقع إجراء جولة أخرى من خفض أسعار الفائدة في ديسمبر.

وكشفت البيانات الصادرة عن مؤشر مديري المشتريات في سبتمبر أن البيانات لا تزال بعيدة عن إظهار النمو حيث تراجع القطاع الخاص ووصل إلى أدنى مستوى له في 42 شهرًا. ويضيف المزيد من التباطؤ في التضخم إلى توقعات خفض أسعار الفائدة، مما قد يدفع الجنيه الإسترليني إلى الانخفاض.

البيانات الأمريكية الأخيرة تجعل قرارات الاحتياطي الفيدرالي المستقبلية غير واضحة

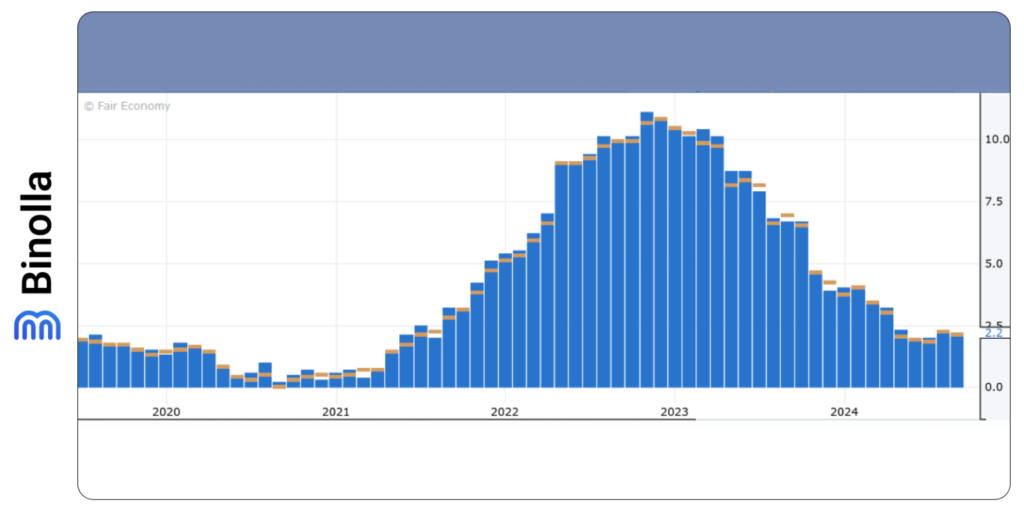

أظهرت بيانات سوق العمل التي صدرت في بداية الشهر أرقامًا أفضل ودعمت الدولار الأمريكي حيث قد يبدأ التعافي حتى قبل أن يتخذ الاحتياطي الفيدرالي خطوته التوسعية التالية. وعلاوة على ذلك، جاءت بيانات التضخم الأسبوع الماضي أيضًا أعلى من التوقعات حيث انخفض مؤشر أسعار المستهلكين السنوي إلى 2.4% مقابل 2.3% التي توقعها الاقتصاديون.

من المتوقع أن تكون بيانات مبيعات التجزئة التي ستصدر يوم الخميس إيجابية حيث يتوقع المستثمرون أن يرتفع هذا المؤشر بنسبة 0.3% في سبتمبر 0.1% في أغسطس. وتفتح جميع هذه المؤشرات الباب أمام اللجنة الفيدرالية للسوق المفتوحة للإبقاء على أسعار الفائدة الحالية لفترة أطول، وهو ما يعني بدوره أن الدولار الأمريكي من المرجح أن يحظى بالدعم أمام العملات الأخرى.

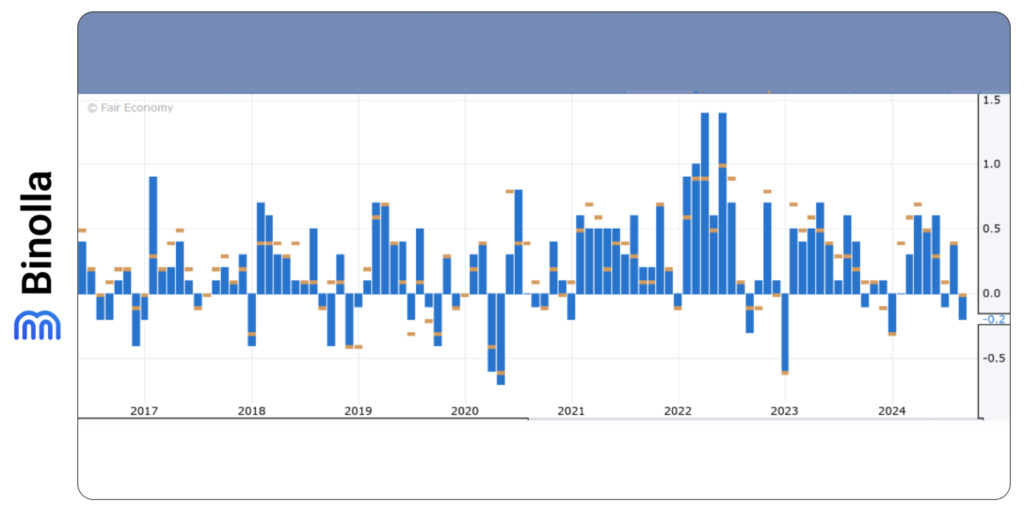

بيانات مؤشر أسعار المستهلكين الكندي والنيوزيلندي هذا الأسبوع

ستكون أرقام مؤشر أسعار المستهلكين الكندي حاسمة بالنسبة لقرار بنك كندا القادم. من المتوقع أن يظل مؤشر أسعار المستهلكين الشهري في المنطقة السلبية (-0.2%)، في حين من المتوقع أن يسجل متوسط التضخم على أساس سنوي 2.3%، مما يعني أنه لن تكون هناك ديناميكيات على الإطلاق مقارنة بالتقرير السابق.

عندما يتعلق الأمر بالتضخم في نيوزيلندا، من المرجح أن تصل الأرقام الفصلية إلى 0.7% مقارنةً بـ 0.4% في التقرير السابق. قد يحفز هذا الأمر بنك الاحتياطي النيوزيلندي على أن يكون أكثر عدوانية في خطواته لخفض أسعار الفائدة. تجدر الإشارة إلى أن صانعي السياسة قد خفضوا بالفعل تكاليف الاقتراض بمقدار 50 نقطة أساس خلال اجتماعهم في أكتوبر.

بنك اليابان سوف يقرر ما إذا كان سيرفع أسعار الفائدة مرة أخرى

تعاني اليابان من ارتفاع معدلات التضخم، والسؤال المطروح هو ما إذا كان سيتم رفع أسعار الفائدة بدلاً من إطلاق جولة تحفيزية. من المتوقع أن تُظهر بيانات التضخم التي ستصدر يوم الجمعة تباطؤًا من 2.8% إلى 2.3%. ومع ذلك، لا تزال هذه الأرقام أعلى من نسبة 2% التي يستهدفها البنك المركزي. مع وضع ذلك في الاعتبار، من المرجح أن يفكر بنك اليابان في جولة أخرى من رفع أسعار الفائدة، مما قد يدعم الين الياباني على المدى القريب.

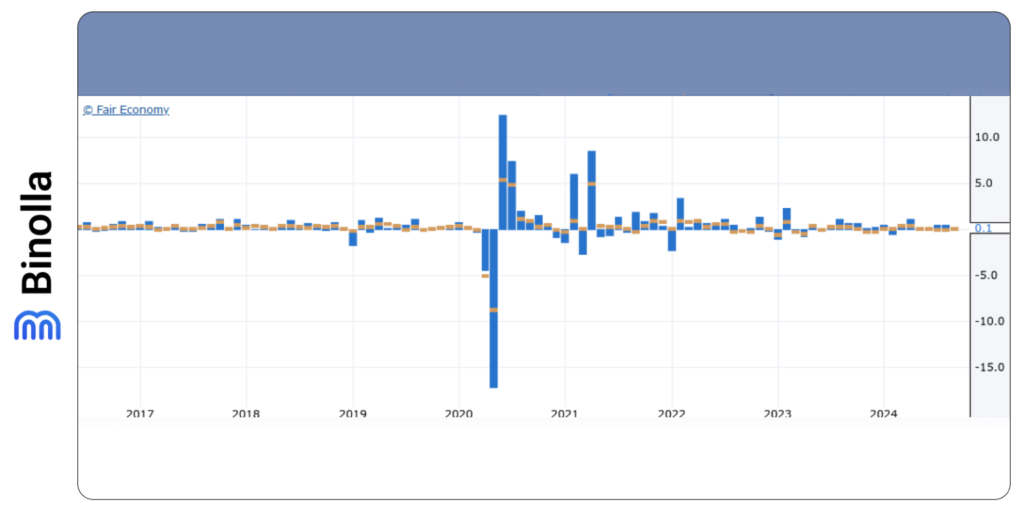

أهمية بيانات الناتج المحلي الإجمالي الصيني

ستصدر بيانات الناتج المحلي الإجمالي الصيني الفصلية يوم الجمعة. من المتوقع أن يتراجع النمو قليلاً من 4.7% إلى 4.6% على أساس سنوي. ستصدر أيضًا بيانات الإنتاج الصناعي ومبيعات التجزئة لشهر سبتمبر يوم الجمعة. انخفضت بيانات التضخم الصينية ومؤشر أسعار المنتجين أكثر من المتوقع يوم الأحد. على وجه الخصوص، انخفض التضخم السنوي إلى 0.4% من 0.6% في أغسطس، في حين طور مؤشر أسعار المنتجين ديناميكياته السلبية بتسجيله -2.8% في سبتمبر.

قد لا تكون تدابير التحفيز التي كشف عنها بنك الشعب الصيني مؤخرًا غير كافية لتحفيز النمو الاقتصادي ودعم التضخم. لذلك، قد تكون هناك حاجة إلى المزيد من التحفيز، وهذا يعني أن اليوان سيتعرض لضغوط في الأشهر التالية.