Os Dados de Emprego dos EUA e a Inflação da Zona do Euro Estão em Foco Nesta Semana

As últimas reuniões políticas de março colocaram junho como o provável ponto de partida para os cortes nas taxas de juros da maioria dos bancos centrais, ainda que persistam incertezas sobre a sustentabilidade da tendência de queda da inflação, principalmente nos Estados Unidos.

Embora o Federal Open Market Committee (FOMC) tenha mantido sua previsão de fazer três reduções na taxa de juros este ano, ainda existe hesitação em torno de um cronograma preciso, já que a inflação nos EUA se mantém em torno de 3,0% em meio a um mercado de trabalho “apertado”.

O dilema está nas possíveis repercussões dos cortes de taxa preventivos sobre as pressões inflacionárias, apresentando riscos de credibilidade para o Fed, enquanto os mercados aguardam ansiosamente um cenário mais suave para manter o apetite ao risco, destacando o delicado equilíbrio necessário nos futuros dados para evitar interrupções no rali de Wall Street e possivelmente fortalecer o dólar americano.

Contents

O mercado de trabalho dos EUA está mesmo exibindo sinais de desaceleração?

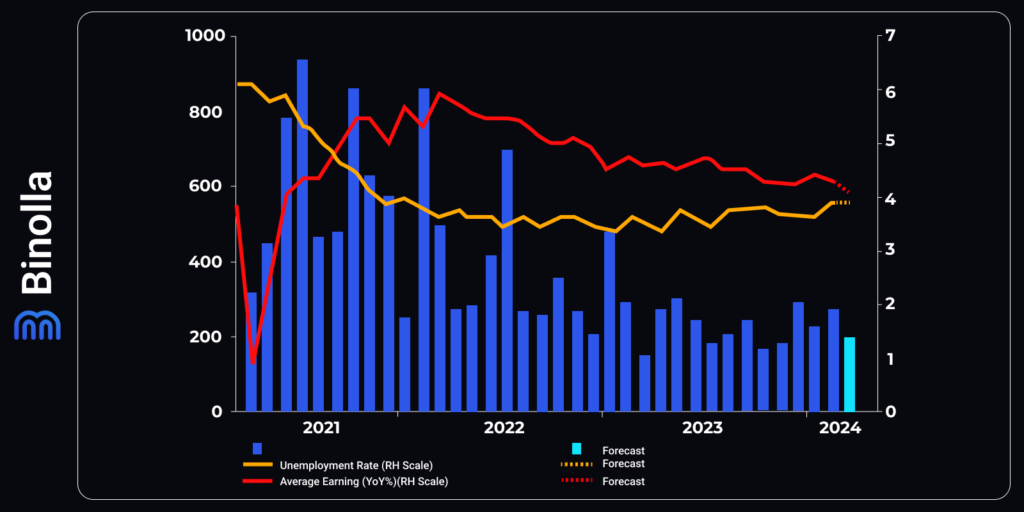

Sem dúvida, houve uma desaceleração gradual no setor de trabalho, apresentando um ritmo que manteve o Federal Reserve vigilante em relação aos riscos de superaquecimento. A desaceleração se tornou mais visível em fevereiro, marcada por um leve aumento na taxa de desemprego para 3,9%, acompanhado por um moderado crescimento salarial para 4,3% ao ano.

No entanto, a criação de postos de trabalho tem permanecido sólida, com os empregos não-agrícolas sendo expandidos em 275 mil. As projeções para março indicam a criação de 198 mil novos postos de trabalho, mantendo a taxa de desemprego em 3,9%, enquanto é esperado que o crescimento do ganho médio por hora trabalhada diminua para 4,1% ao ano.

Antes da divulgação de dados de sexta-feira, a atenção estará voltada para o Índice dos Gerentes de Compras (PMI) do ISM, com o PMI industrial programado para segunda e o PMI de serviços para quarta. Enquanto se espera que o primeiro tenha uma melhora marginal em março, é previsto que esse último demonstre uma diminuição. Outras divulgações importantes incluem as encomendas à indústria e a oferta de empregos JOLTS na terça, seguidos pelo relatório de empregos ADP na quarta.

Caso os números apresentem uma perspectiva geral positiva, principalmente com um forte relatório de Empregos Não-Agrícolas (NFP, em inglês), isso poderia mitigar as expectativas de cortes na taxa de juros, possivelmente fortalecendo ainda mais o dólar.

IPC da Zona do Euro em Foco com a Intensificação das Perspectivas de Corte nas Taxas de Juros em Junho

Enquanto o Federal Reserve enfrenta preocupações com a inflação ultrapassando sua meta de 2%, o Banco Central Europeu se encontra numa posição ligeiramente mais favorável. O IPC geral caiu para 2,6% em fevereiro e projeta-se que diminuirá ainda mais para 2,5% em março. Enquanto isso, é esperado que o Núcleo do IPC, que exclui componentes voláteis como preços de alimentos, energia, álcool e tabaco, tenha uma leve queda para 3,0%.

Comentários recentes dos representantes oficiais do BCE têm sido amplamente a favor de um corte de taxa na reunião de junho. Caso haja uma surpresa negativa nos números do IPC, isso provavelmente fortaleceria esse tipo de movimento, colocando pressão sobre o euro. Por outro lado, leituras mais fortes do que o esperado poderiam reduzir a probabilidade de um corte em junho.

No entanto, é esperado que qualquer aumento potencial no euro por conta de dados robustos seja modesto e de curta duração. Isso acontece porque os dados de um único mês provavelmente não irão alterar significativamente as expectativas do mercado, principalmente por conta do consenso predominante dentro do BCE a favor de um corte de taxa no verão.

Além dos números do IPC, as próximas divulgações de dados da zona do euro incluem a taxa de desemprego na quarta, seguida pelos preços ao produtor na quinta. A semana será encerrada com as encomendas à indústria da Alemanha e os dados da produção industrial da França na sexta.

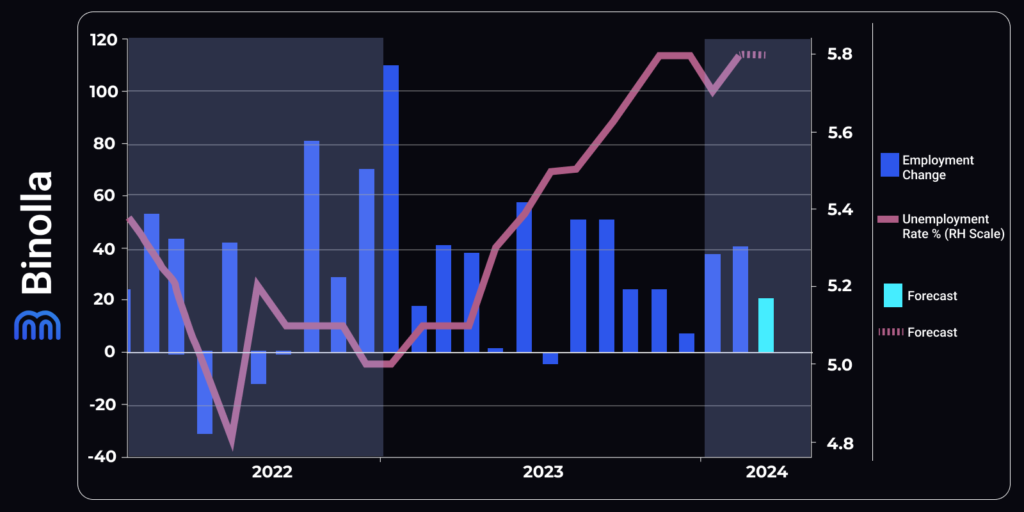

Os Dados de Emprego do Canadá Podem Não Afetar o Dólar Canadense

As próximas estatísticas de emprego para março, previstas para serem divulgadas juntamente com o PMI Ivey na sexta, terão bastante destaque no Canadá. O Banco do Canadá está pronto para iniciar seu ciclo de flexibilização em junho, uma medida ainda mais consolidada por uma queda maior que o esperado na inflação de fevereiro, ficando abaixo da marca de 3,0%. Além disso, o mercado de trabalho tem exibido sinais de desaceleração nos últimos meses, refletidos no aumento da taxa de desemprego para 5,8%.

Espera-se que os novos postos de trabalho tenham um aumento modesto de cerca de 20.000 empregos em março. No entanto, é improvável que essa variação influencie significativamente as probabilidades de um corte nas taxas de juros, a menos que haja uma divergência significativa em comparação às expectativas.

Ao longo de 2024, o dólar canadense manteve uma trajetória levemente descendente em relação ao dólar americano, influenciado principalmente por dados econômicos robustos dos EUA. Consequentemente, as reações do mercado na sexta podem se inclinar mais para as dinâmicas em torno do dólar americano, especialmente com a divulgação simultânea do relatório de Empregos Não-Agrícolas (NFP).

Visão Geral dos Mercados Financeiros Globais

O Ouro Dispara em Meio a Calmaria do Feriado

Numa demonstração do seu status duradouro de ativo safe haven, o ouro disparou para níveis sem precedentes na segunda-feira, atingindo o pico de US$ 2.265 por onça. Esse aumento ocorreu em um ambiente de atividade comercial contida, já que grande parte da Europa passou por um feriado, resultando em baixa liquidez de mercado.

Esse metal precioso já teve uma ascensão notável de mais de 9% desde o início do ano. Esse aumento é sustentado por uma variedade de fatores, incluindo aquisições diretas por parte de bancos centrais que buscam diversificar suas reservas, otimismo em relação à perspectiva de arrefecimento da inflação gerando taxas de juros mais baixas e demanda sustentada de investidores chineses em busca de proteção contra a incerteza.

Algo particularmente notável sobre esse rali do ouro é sua ocorrência mesmo com o dólar americano estando geralmente robusto e os rendimentos em alta ao longo do ano. Tradicionalmente, essas condições seriam desfavoráveis para o ouro, que é um ativo denominado em dólares e não gera juros. A ascensão contínua do ouro nessas circunstâncias sugere uma demanda subjacente genuína, em vez de uma mera resposta à volatilidade dos mercados financeiros.

Olhando para frente, a perspectiva para o ouro permanece favorável. As aquisições de bancos centrais sinalizam um cenário geopolítico repleto de instabilidade, aliado aos esforços da China para reduzir a dependência do dólar americano. Isso poderia se traduzir em um período prolongado de demanda elevada por ouro. Além disso, o ouro pode continuar a encontrar suporte com a queda das taxas de juros, especialmente se a economia dos EUA mostrar sinais de desaceleração.

O Iene Se Mantém Estável Próximo à sua Baixa de Três Décadas

Em outros lugares nos mercados de câmbio, a atividade de trading permanece contida com grande parte da Europa estando em feriado. Em particular, o iene se estabilizou próximo a uma baixa de três décadas em relação ao dólar, com o trading confinado num range entre 151,00 e 152,00. Embora repetidos avisos de intervenção cambial tenham desencorajado uma maior desvalorização do iene, há pouca pressa entre os traders para comprar a moeda.

A próxima semana promete desdobramentos significativos, principalmente para o dólar americano, com divulgações de dados importantes como a pesquisa industrial do ISM e o aguardado relatório de empregos não-agrícolas na sexta-feira, que provavelmente influenciará as expectativas em relação às futuras decisões de taxa de juros do Fed.

EUR/USD com Dificuldades para se Recuperar

Na segunda-feira, o par EUR/USD despencou para 1,0730, marcando seu nível mais baixo desde meados de fevereiro. O aumento do dólar americano ocorreu à medida que Wall Street abria, impulsionado por uma queda nas ações aliada a dados robustos dos Estados Unidos, indicando a resiliência da economia doméstica. O presidente do Federal Reserve (Fed), Jerome Powell, reiterou na sexta passada que o banco central permanece sem pressa para ajustar as taxas de juros, citando a persistência da inflação e a força econômica.

Apesar dos comentários hawkish dos representantes oficiais do Banco Central Europeu (BCE), o euro não encontrou suporte. O governador do Banco Central da Áustria, Robert Holzmann, sugeriu no domingo que o BCE poderia agir para reduzir as taxas de juros antes do Fed dos EUA. Holzmann enfatizou que o timing de tal movimento dependeria em grande parte do desenvolvimento dos salários e preços até junho.

Quanto aos dados, o PMI Industrial S&P Global dos EUA para março ficou aquém, em 51,9, algo abaixo dos 52,5 que eram esperados. No entanto, o PMI Industrial do ISM surpreendeu positivamente ao se recuperar para 50,3 no mesmo período após 16 meses consecutivos de contração.

Olhando para frente, a Alemanha planeja divulgar a estimativa preliminar do Índice Harmonizado de Preços ao Consumidor (IHPC) de março na terça-feira, com expectativa de 2,4% ao ano. Paralelamente, os EUA irão revelar os dados de Encomendas à Indústria e Oferta de Empregos JOLTS de fevereiro. Além disso, vários membros do Fed irão falar durante a tarde americana, provavelmente impactando o sentimento do mercado.

O Mercado de Ações Está Pronto para Retomar sua Tendência de Alta

No que diz respeito às ações, Wall Street está preparada para retomar o trading em sentido positivo, com os futuros indicando que o S&P 500 está prestes a abrir em uma nova máxima histórica. Dados encorajadores da China, incluindo um retorno à expansão no setor industrial, fortaleceram o sentimento do mercado, impulsionando não apenas as ações, mas também moedas como o dólar australiano, que são sensíveis aos desdobramentos na China.

As Criptomoedas Estão Posicionadas para Crescer Ainda Mais

Na semana passada, os preços das criptomoedas se desenrolaram de forma bastante tranquila, com o Bitcoin lutando para se recuperar de sua recente queda em relação às máximas históricas. Mais uma vez, os fluxos para os ETFs spot de Bitcoin surgiram como o principal catalisador por trás dessa recuperação, com o mercado mostrando uma propensão para comprar mesmo diante da queda conforme os preços do Bitcoin se aproximavam da barreira psicológica de US$ 60.000.

Bitcoin e Ethereum, as duas principais criptomoedas, têm se movido em conjunto desde o início do ano, demonstrando ganhos robustos e superando os mercados tradicionais. Especificamente, o Bitcoin está pronto para encerrar o trimestre com um impressionante aumento de 60%, enquanto se espera que o Ethereum registre um aumento de 55% no mesmo período. Olhando mais à frente em 2024, são esperados desenvolvimentos significativos para ambos os ativos digitais.

Os traders de Bitcoin estão monitorando de perto o próximo halving programado para meados de abril, enquanto a campanha de redução da taxa de juros do Federal Reserve pode servir como um impulso de alta para o universo cripto. Por outro lado, a perspectiva do Ethereum parece mais nebulosa, com tendências de alta no Bitcoin possivelmente exercendo pressão ascendente, enquanto os obstáculos regulatórios enfrentados pela aprovação de seu ETF spot parecem estar limitando seu potencial de alta.

Voltando para os eventos do mercado da última sexta-feira, a atenção dos investidores se voltou para o relatório PCE de fevereiro, o índice preferido do Federal Reserve para medir a inflação. Embora os mercados financeiros estivessem fechados no feriado da Sexta-feira Santa, quaisquer surpresas nos dados poderiam ter desencadeado movimentos significativos nos ativos cripto, que são negociados 24 horas por dia, 7 dias por semana. No entanto, o Bitcoin permaneceu relativamente estável após a divulgação do PCE, já que os dados estavam alinhados com as expectativas.

Além disso, a última sexta-feira marcou um desdobramento significativo, já que Sam Bankman-Fried foi condenado a 25 anos de prisão por conta do colapso da FTX. Esse evento representa um momento crucial para a indústria de criptomoedas e possivelmente marca o início de um mercado baixista mais assertivo, principalmente considerando o antigo status da FTX como a segunda maior exchange de criptomoedas no momento do seu colapso. À medida que a indústria passa por tais provações, aliadas à onda de adoção de Wall Street por meio de ETFs de Bitcoin, surge um novo capítulo onde escândalos e fraudes são relegados ao passado, inaugurando uma nova era de legitimidade e crescimento para a indústria cripto.