O Impacto da Inflação no Trading de Opções Digitais: Estratégias de Proteção

A inflação, um importante indicador econômico, desempenha um papel fundamental na definição do valor das moedas ao redor do mundo. Nesse contexto, esse artigo analisa como o aumento dos preços afeta a força da moeda, o que, por sua vez, influencia seus resultados no trading de opções digitais e Forex. Vamos examinar os mecanismos através dos quais a inflação corrói o poder de compra e como os bancos centrais respondem com políticas monetárias.

Além disso, vamos discutir o impacto da inflação no comércio e investimento internacionais, oferecendo uma compreensão abrangente dos motivos e da forma como as moedas oscilam em resposta às mudanças na dinâmica inflacionária.

Contents

- 1 Conceitos Básicos de Inflação

- 2 Inflação e Taxa de Juros: Como Elas Estão Interligadas

- 3 Principais Fundamentos da Inflação

- 4 Principais Relatórios do IPC ao Redor do Mundo

- 5 Inflação e o Trading de Opções Digitais

- 6 Inflação e Forex Trading

- 7 Inflação e Trading de Ações

- 8 Um Exemplo de Como a Divulgação de Dados da Inflação Pode Influenciar as Moedas

- 9 Perguntas Frequentes

- 9.1 Qual é a importância dos dados da inflação para o trading?

- 9.2 Como os bancos centrais reagem a uma inflação mais alta?

- 9.3 Como os traders podem usar a divulgação de dados do IPC para tomar decisões de trading?

- 9.4 Qual é o papel do Índice de Preços ao Produtor (IPP) no trading?

- 9.5 Os dados da inflação podem afetar o Forex trading e como?

Conceitos Básicos de Inflação

Inflação é a taxa na qual o nível geral dos preços de bens e serviços sobe, corroendo o poder de compra ao longo do tempo. Quando há inflação, cada unidade de uma moeda específica consegue comprar menos bens e serviços, diminuindo efetivamente o valor do dinheiro. Ela normalmente é medida através de índices, como o Índice de Preços ao Consumidor (IPC) ou o Índice de Preços ao Produtor (IPP), que monitoram as mudanças nos preços de uma cesta de bens e serviços ao longo do tempo.

Vários fatores contribuem para a inflação, incluindo o aumento da demanda por produtos e serviços, o aumento dos custos de produção e políticas monetárias expansionistas. Por exemplo, quando os consumidores têm mais renda disponível, eles tendem a gastar mais, o que pode elevar os preços se a oferta de bens e serviços não acompanhar o aumento da demanda.

Da mesma forma, quando os custos dos insumos de produção, como mão de obra, matéria-prima e energia, sobem, os produtores muitas vezes repassam esses custos aos consumidores na forma de preços mais altos.

Os bancos centrais, como o Federal Reserve dos Estados Unidos, monitoram a inflação de perto e podem ajustar as taxas de juros para controlá-la. Quando a inflação está alta, os bancos centrais podem aumentar as taxas de juros para esfriar a atividade econômica e conter o aumento dos preços. Por outro lado, quando a inflação está muito baixa, eles podem reduzir as taxas de juros para estimular gastos e investimentos.

A inflação exerce vastos efeitos sobre a economia. Uma inflação moderada geralmente é vista como um sinal de uma economia em crescimento, já uma excessiva pode gerar incertezas e reduções de investimento. Por outro lado, a deflação, que é uma diminuição do nível geral dos preços, também pode ser problemática, levando à redução dos gastos do consumidor e à estagnação econômica. Portanto, manter a inflação numa taxa estável e previsível é crucial para a saúde e a estabilidade econômica.

Inflação e Taxa de Juros: Como Elas Estão Interligadas

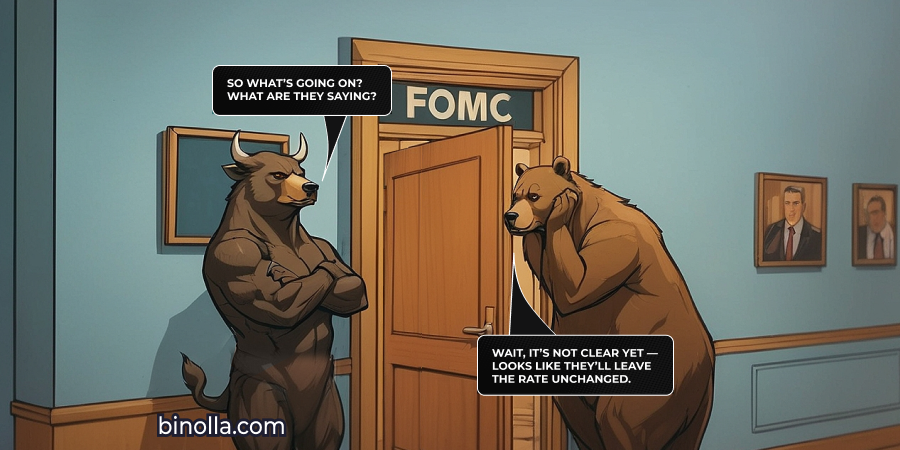

Os bancos centrais usam as taxas de juros como a principal ferramenta para controlar a inflação. Quando a inflação fica acima dos níveis desejáveis, os bancos centrais elevam os juros para reduzir a quantidade de dinheiro em circulação na economia. Como taxas de juros mais altas deixam os empréstimos mais caros, elas desestimulam pessoas e empresas a fazerem esses empréstimos, o que restringe gastos e investimentos excessivos. Esse endurecimento da política monetária visa desacelerar a atividade econômica, o que por sua vez ajuda a trazer os preços de volta a patamares que reflitam o valor justo de mercado.

O objetivo desses ajustes nas taxas de juros é gerenciar o ritmo da economia e estabilizar os preços. Quando o custo de bens e serviços começa a cair, a inflação diminui gradualmente até atingir a meta estabelecida pelo banco central. Essa meta normalmente é escolhida para equilibrar a necessidade de crescimento econômico com a de manter a estabilidade dos preços, promovendo um ambiente econômico saudável.

No entanto, ajustar as taxas de juros é um processo complexo e delicado que requer uma calibragem cuidadosa. Os bancos centrais podem precisar fazer várias alterações nos juros antes de atingir a taxa de inflação desejada. Se os juros forem elevados com frequência ou muito rapidamente, a economia pode entrar em recessão. As empresas podem enfrentar dificuldades com empréstimos mais caros, causando uma redução nos investimentos, demissões e fechamentos, o que resultará no aumento do desemprego e da contração econômica.

Por outro lado, se as taxas de juros não forem elevadas na frequência necessária ou com rapidez suficiente, a economia pode entrar numa espiral hiperinflacionária. Nesses cenários, os preços aumentam incontrolavelmente, corroendo drasticamente o poder de compra da moeda. Isso pode levar a uma situação em que a moeda se torna praticamente sem valor, causando grave instabilidade econômica. Um exemplo recente disso aconteceu na Turquia, onde uma rápida inflação diminuiu drasticamente o valor da lira, causando sérias dificuldades econômicas para seus cidadãos.

Portanto, o desafio dos bancos centrais é encontrar um equilíbrio que reduza a inflação sem sufocar o crescimento econômico. Isso envolve o monitoramento contínuo dos indicadores econômicos e a tomada de decisões cuidadosas para garantir que os ajustes nas taxas de juros controlem efetivamente a inflação e também estimulem uma atividade econômica sustentável. A interação entre taxa de juros e inflação é uma prova da natureza complexa da política monetária e do seu papel extremamente importante na manutenção da estabilidade econômica.

Principais Fundamentos da Inflação

A inflação é uma métrica econômica essencial que afeta as inúmeras facetas do mercado financeiro, e entender seus indicadores é algo muito importante para traders e investidores. Os dois principais indicadores de inflação são o Índice de Preços ao Consumidor (IPC) e o Índice de Preços ao Produtor (IPP). Esses índices oferecem insights sobre as mudanças nos níveis dos preços ao longo do tempo, fornecendo um panorama completo da saúde econômica e influenciando decisões políticas.

O Índice de Preços ao Consumidor (IPC) provavelmente é o indicador de inflação mais conhecido e monitorado. Ele mede a variação média dos preços pagos pelos consumidores urbanos por uma cesta fixa de bens e serviços.

Essa cesta inclui categorias como alimentos e bebidas, moradia, vestuário, transporte, assistência médica, lazer, educação e comunicação. Ao monitorar os preços desses bens e serviços, o IPC reflete o custo de vida dos consumidores. Um IPC em alta indica que os preços desses itens estão subindo, sugerindo uma inflação mais alta. Essa métrica é crucial para entender como a inflação afeta o poder de compra e o padrão de vida dos consumidores.

Por outro lado, o Índice de Preços ao Produtor (IPP) mede a variação média dos preços de venda recebidos pelos produtores nacionais por sua produção. Ao contrário do IPC, que se concentra no varejo, o IPP monitora as mudanças de preço em vários estágios da produção, incluindo matérias-primas, bens intermediários e produtos finais.

O IPP é dividido em três áreas principais: índices baseados na indústria, em commodities e no estágio de processamento. Ao analisar esses componentes, o IPP fornece uma visão mais ampla das pressões inflacionárias ao longo do processo de produção. Um aumento no IPP indica que os produtores estão pagando preços mais altos por suas mercadorias, o que pode eventualmente ser repassado aos consumidores, aumentando os preços no varejo.

Tanto o IPC quanto o IPP são divulgados mensalmente por órgãos governamentais, como o Bureau of Labor Statistics dos Estados Unidos. Essas divulgações são muito aguardadas por economistas, formuladores de políticas e participantes do mercado, porque podem ter impactos imediatos e significativos nos mercados financeiros.

Por exemplo, uma inflação acima do esperado pode gerar preocupações sobre a corrosão do poder de compra da moeda e fazer os bancos centrais elevarem as taxas de juros para esfriar a economia. Por outro lado, uma inflação menor do que o esperado pode sinalizar uma fraqueza econômica e levar a taxas de juros mais baixas para estimular o crescimento.

A divulgação dos dados do IPC e do IPP costuma provocar volatilidade em diversos mercados financeiros, incluindo os de ações, títulos e câmbio. Traders e investidores analisam esses relatórios com atenção para ajustar suas estratégias de acordo.

Por exemplo, se o IPC mostrar um aumento acentuado da inflação, os preços dos títulos podem cair, pois uma inflação alta corrói os pagamentos de juros fixos dos títulos. Da mesma forma, os mercados de ações podem reagir negativamente se uma inflação mais alta gerar expectativas de taxas de juros crescentes, o que pode aumentar os custos de empréstimos e reduzir os lucros corporativos.

Entender as nuances do IPC e do IPP pode fornecer aos traders uma grande vantagem competitiva. Ao reconhecer as implicações desses indicadores de inflação, os traders podem antecipar melhor os movimentos do mercado e tomar decisões mais informadas.

Por exemplo, um trader pode decidir vender títulos ou ações a descoberto caso preveja uma inflação maior com base nas próximas divulgações do IPC ou IPP. Além disso, entender a relação entre os preços ao produtor e os preços ao consumidor pode ajudar na previsão de tendências futuras da inflação.

Principais Relatórios do IPC ao Redor do Mundo

Os relatórios do Índice de Preços ao Consumidor (IPC) variam entre os países, cada um com características únicas e impactos significativos nos mercados financeiros. Esses relatórios podem ser baseados em diferentes fórmulas, como os índices de Laspeyres ou Fisher, o que influencia a maneira como a inflação é medida e interpretada. Logo abaixo, estão os detalhes de alguns dos principais relatórios do IPC ao redor do mundo:

Estados Unidos

Nos Estados Unidos, o IPC foca exclusivamente nas áreas urbanas, por isso é frequentemente chamado de IPC-U. No entanto, o Federal Reserve prefere o Índice de Preços com Gastos Pessoais (PCE) do que o IPC tradicional, porque esse é um índice baseado em Fisher que fornece uma medida mais abrangente dos gastos dos consumidores e aborda alguns dos vieses presentes no IPC. O Índice PCE abrange um conjunto mais amplo de despesas e oferece um reflexo mais preciso das condições econômicas.

- Região: América do Norte

- Cronograma de Divulgação: Mensal e anual

- Agência Emissora: Bureau of Labor Statistics dos EUA

- Ativos Impactados: USD, ações dos EUA, títulos do governo dos EUA e índices como o US_Tech100

União Europeia

O Banco Central Europeu (BCE) consolida os IPCs nacionais dos estados membros no Índice Harmonizado de Preços ao Consumidor (IHPC). Esse processo de harmonização utiliza médias ponderadas para refletir o tamanho econômico e os hábitos de consumo de cada país, garantindo uma medida consistente da inflação em toda a Zona do Euro.

- Região: Europa

- Cronograma de Divulgação: Mensal e anual

- Agência Emissora: Eurostat

- Ativos Impactados: EUR, ações europeias e títulos públicos dos países membros da UE

Reino Unido

O relatório de IPC do Reino Unido, gerenciado pelo Office for National Statistics, oferece insights sobre as tendências da inflação que impactam tanto a economia britânica, quanto o cenário financeiro mais amplo da Europa.

- Região: Europa

- Cronograma de Divulgação: Mensal e anual

- Agência Emissora: Office for National Statistics

- Ativos Impactados: GBP, EUR, ações britânicas e títulos públicos britânicos

Canadá

O IPC do Canadá, publicado pela Statistics Canada, desempenha um papel crucial na definição da política monetária e nas projeções econômicas. O relatório influencia uma ampla variedade de instrumentos financeiros, incluindo o dólar canadense e ações domésticas.

- Região: América do Norte

- Cronograma de Divulgação: Mensal e anual

- Agência Emissora: Statistics Canada

- Ativos Impactados: CAD, ações canadenses, S&P/TSX e títulos do governo canadense

Japão

O IPC do Japão, divulgado pelo Statistics Bureau of Japan, é um indicador extremamente importante da saúde econômica de uma das maiores economias do mundo. O relatório afeta diversos mercados, incluindo ações japonesas e títulos do governo japonês.

- Região: Ásia

- Cronograma de Divulgação: Mensal e anual

- Agência Emissora: Statistics Bureau of Japan

- Ativos Impactados: JPY, ações japonesas, Nikkei 225 e títulos do governo japonês

China

Na China, o IPC dá maior peso aos preços dos alimentos, porque grande parte da renda familiar é gasta com alimentação. Esse índice é crucial para entender a inflação da segunda maior economia do mundo.

- Região: Ásia

- Cronograma de Divulgação: Mensal e anual

- Agência Emissora: National Bureau of Statistics

- Ativos impactados: CNY, AUD, NZD, ações chinesas, Shanghai SE Composite e títulos do governo chinês

Austrália

O relatório de IPC da Austrália, emitido pelo Australian Bureau of Statistics, afeta não apenas o dólar australiano, mas também os mercados financeiros da vizinha Nova Zelândia, pois suas economias estão intimamente ligadas.

- Região: Oceania e Ásia

- Cronograma de Divulgação: Mensal e anual

- Agência Emissora: Australian Bureau of Statistics

- Ativos impactados: AUD, NZD, ações e títulos da Austrália e Nova Zelândia

Compreender as nuances dos relatórios de IPC de diferentes países ajuda traders e investidores a tomarem decisões informadas com base nas tendências da inflação e nas condições econômicas.

Inflação e o Trading de Opções Digitais

Os traders de opções digitais podem usar os dados da inflação em suas atividades de trading. Para aproveitar as divulgações de dados do IPC ou IPP, você pode simplesmente observar a data e hora exatas da divulgação e abrir uma operação em uma das direções esperadas.

Por exemplo, se você espera que a inflação dos EUA aumente, então pode comprar uma opção digital Mais Baixa do EUR/USD, pois uma inflação mais alta nos Estados Unidos impedirá o Fed de tomar medidas de flexibilização ou corte de taxas. Isso dará suporte para o dólar americano em relação a outras moedas, commodities e até mesmo criptomoedas.

Por outro lado, quando a inflação dos EUA fica mais baixa, isso é um sinal para os traders de opções digitais comprarem um contrato Mais Alto do EUR/USD, pois taxas de inflação mais baixas significam uma maior probabilidade de o Fed cortar taxas, principalmente se a inflação estiver abaixo da meta.

Inflação e Forex Trading

Os Forex traders têm mais opções quando se trata de operar com base na inflação. Eles podem tanto tomar decisões simultâneas e operar de acordo com a inflação como se estivessem usando uma estratégia de trading baseada em notícias, ou então usar esses dados macroeconômicos para ajustar suas posições atuais de longo/médio prazo e adicionar novas de acordo com suas expectativas de preço a longo prazo para os pares de moedas.

Normalmente, os Forex traders compram uma moeda quando a inflação está subindo, pois esperam que o banco central mantenha as taxas de juros ou até mesmo as aumente. Por outro lado, quando a inflação diminui, principalmente quando fica abaixo da meta, os traders vendem a moeda.

Para projeções de longo prazo, o raciocínio é semelhante. Se a trajetória da inflação for positiva, é possível comprar a moeda e manter a posição por um tempo, principalmente se a tendência de inflação positiva persistir. No entanto, se a inflação diminuir, o trader pode vender a moeda esperando que o banco central injete liquidez nas próximas reuniões.

Inflação e Trading de Ações

Embora o mercado de ações seja influenciado por diversos fatores, o Índice de Preços ao Consumidor (IPC) pode desempenhar um papel crucial quando se trata de causar oscilações no desempenho. Por exemplo, as medidas reativas do Federal Reserve aos dados do IPC podem ter consequências diretas sobre os lucros corporativos e o crescimento econômico, gerando flutuações significativas nos valores das ações.

Quando o Fed eleva as taxas de juros em resposta a leituras mais altas do IPC, o mercado frequentemente passa por quedas ou desacelerações, pois os traders ficam mais cautelosos e buscam proteger suas posições. Caso o banco central corte os juros como uma reação a uma inflação mais baixa, o mercado de ações considera essa situação como um fator positivo.

Um Exemplo de Como a Divulgação de Dados da Inflação Pode Influenciar as Moedas

A inflação anual dos EUA atingiu seus picos locais em 2022, de acordo com os fundamentos. Esses dados foram publicados especificamente em 13 de julho de 2022. Nesse contexto, o mercado antecipou a notícia com uma série de candlesticks de baixa no par de moedas EUR/USD.

É importante lembrar que pode não haver uma reação imediata à divulgação dos dados da inflação. Além disso, assim como o exemplo mostra, a tendência de queda começou antes mesmo da divulgação dos dados do IPC anual dos EUA, e não houve nenhum movimento significativo no exato momento da divulgação.

Outro excelente exemplo de como o mercado reage aos dados da inflação é a queda do EUR/USD após a divulgação do relatório do IPC dos EUA em 10 de abril de 2024. A inflação saltou para 3,5%, superando a previsão dos economistas de 3,4%. Além disso, ela ficou 0,3 pontos base acima da leitura anterior. Os participantes do mercado reagiram fortemente a essa diferença entre os dados atuais e os anteriores. Como consequência, o EUR/USD caiu bastante em poucas horas. Essa foi uma ótima oportunidade para traders de opções digitais e Forex abrirem posições vendidas de curto e médio prazo.

Perguntas Frequentes

Qual é a importância dos dados da inflação para o trading?

Os dados da inflação, como o Índice de Preços ao Consumidor (IPC) e o Índice de Preços ao Produtor (IPP), fornecem insights sobre a estabilidade geral dos preços na economia. Essas informações são cruciais para os traders, pois elas influenciam as decisões da política monetária, as taxas de juros e o sentimento do mercado, que são fatores que afetam o preço dos ativos e as estratégias de trading.

Como os bancos centrais reagem a uma inflação mais alta?

Normalmente, os bancos centrais elevam as taxas de juros para conter uma inflação mais alta. Essa medida visa reduzir a oferta de moeda e conter os gastos, desacelerando a inflação. Para os traders, taxas de juros mais altas podem significar uma moeda mais forte, mas também podem impactar negativamente o mercado de ações e de commodities.

Como os traders podem usar a divulgação de dados do IPC para tomar decisões de trading?

Os traders monitoram atentamente a divulgação dos dados do IPC, pois eles podem causar reações imediatas do mercado. Se o IPC vier mais alto do que o esperado, isso pode sinalizar potenciais aumentos dos juros, levando os traders a comprar moedas e ativos que se beneficiam de taxas mais altas e vender aqueles que são prejudicados. Por outro lado, um IPC abaixo do esperado pode levar à compra de títulos e ações.

Qual é o papel do Índice de Preços ao Produtor (IPP) no trading?

O IPP mede a variação média nos preços de venda recebidos pelos produtores nacionais. Ele é um indicador antecipado de tendências inflacionárias e pode sinalizar mudanças futuras nos preços ao consumidor. Os traders usam os dados do IPP para antecipar movimentos futuros do IPC e ajustar suas posições de acordo, especialmente em setores sensíveis aos custos de produção.

Os dados da inflação podem afetar o Forex trading e como?

Sim, os dados da inflação impactam significativamente o Forex trading. Uma inflação mais alta geralmente causa a elevação das taxas de juros, o que pode fortalecer a moeda nacional, pois taxas mais altas atraem capital estrangeiro. Por outro lado, uma inflação mais baixa pode resultar em taxas de juros mais baixas, enfraquecendo a moeda. Os traders ajustam suas posições Forex com base nas ações esperadas do banco central após a divulgação dos dados da inflação.