Minutas da Reunião do FOMC e Outros Eventos Importantes: O Que Esperar dos Mercados Nesta Semana

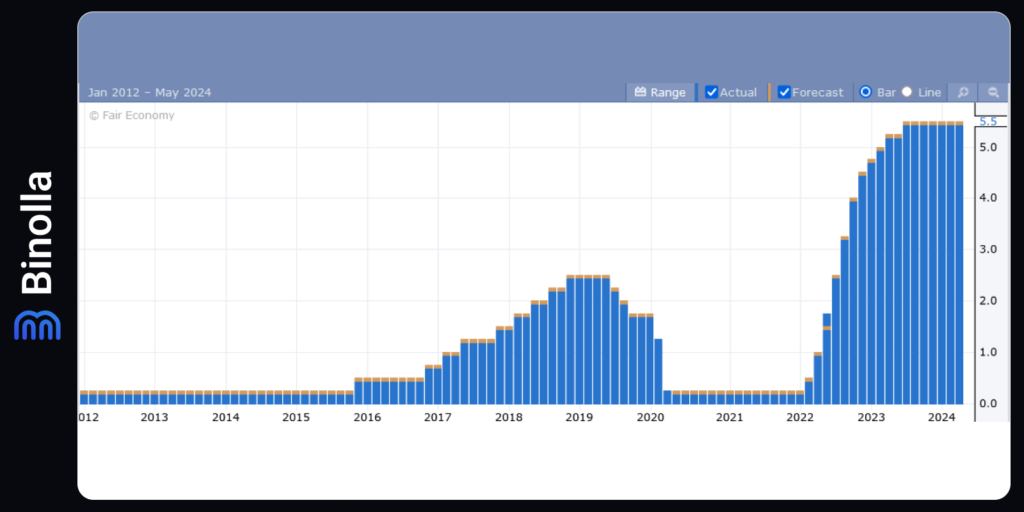

Na quarta-feira, às 15:00 BRT, todos os olhos estarão voltados para o Federal Reserve (Fed) quando divulgarem as atas da reunião do início de maio. Durante essa reunião, o Fed decidiu manter as taxas de juros inalteradas e descartou a possibilidade de cortes imediatos. No entanto, eles sugeriram que o próximo ajuste nos custos de empréstimo provavelmente seria uma redução, e colocaram nova ênfase na condição do mercado de trabalho.

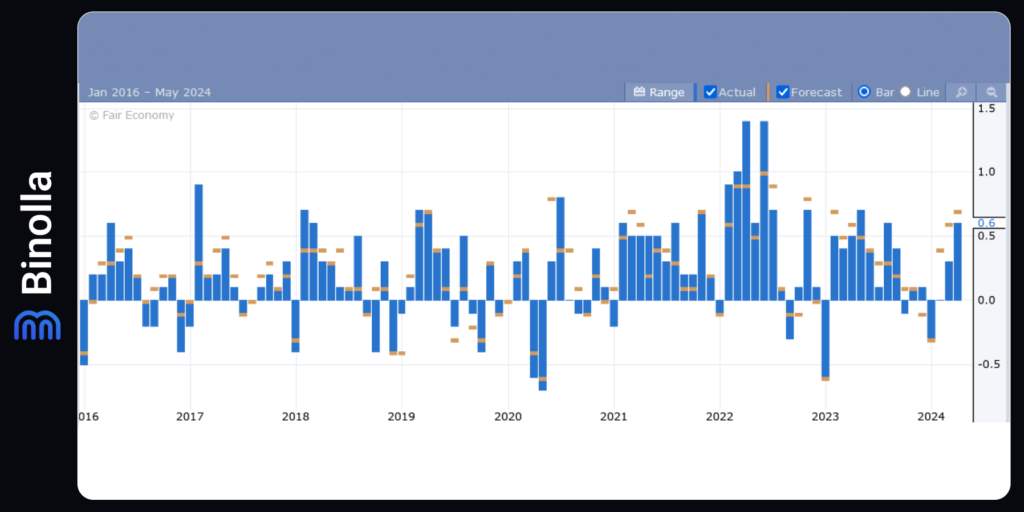

Após essa reunião, os dados do mercado de trabalho mostraram alguns sinais preocupantes. O relatório de Empregos Não-Agrícolas ficou abaixo das expectativas, indicando um menor aumento nas contratações e uma elevação no desemprego. Esse desempenho decepcionante aumentou o foco na divulgação das próximas atas, à medida que traders e investidores buscam pistas sobre o nível de preocupação do Fed em relação ao mercado de trabalho.

Se a ata revelar que os membros “dovish”, ou expansionistas, do Federal Open Market Committee (FOMC) estão particularmente preocupados com o aumento do desemprego, espera-se que o Dólar Americano (USD) enfraqueça, gerando ganhos para outros ativos. Por outro lado, se a ata mostrar que a inflação, que vem diminuindo mais lentamente do que o previsto no primeiro trimestre, continua sendo a principal preocupação, o USD pode se fortalecer.

É crucial entender que as autoridades do Fed revisam meticulosamente a ata da reunião até a sua liberação, estando totalmente conscientes da antecipação e reação do mercado. Considerando que o último relatório do Índice de Preços ao Consumidor (IPC) indicou uma inflação moderada, é esperado que o tom da ata da reunião do FOMC seja mais dovish, possivelmente impulsionando o sentimento do mercado.

Mesmo que a ata adote um tom mais “hawkish”, ou contracionista, qualquer impacto negativo no mercado deve ser temporário. A tendência geral do mercado de ações permanece ascendente, e quaisquer comentários hawkish provavelmente serão vistos como ultrapassados, servindo apenas como pequenos reveses. Historicamente, as reações do mercado à divulgação das atas do Fed tendem a ser de curta duração.

Concluindo, embora a ata do Fed deva fornecer insights valiosos sobre a posição atual do banco central, a tendência geral do mercado sugere que qualquer reação negativa será breve. Os investidores devem se preparar para a possível volatilidade, mas manter o foco na direção do mercado a longo prazo, que continua apontando para cima.

Contents

IPC da Inglaterra Pode Alcançar a Meta de 2%, Impactando a Libra

Na quarta-feira, às 15:00 BRT, os mercados financeiros estarão observando atentamente o Banco da Inglaterra (BoE) à medida que se aproxima de uma decisão crucial sobre as taxas de juros. A especulação que está em alta é a de que o BoE pode cortar as taxas em breve, com muitos se perguntando se isso poderia acontecer já em junho. Simultaneamente, os formuladores de políticas do Banco Central Europeu (BCE) também estarão analisando os dados de abril da inflação do Reino Unido, pois isso pode ter implicações significativas para suas próprias estratégias econômicas.

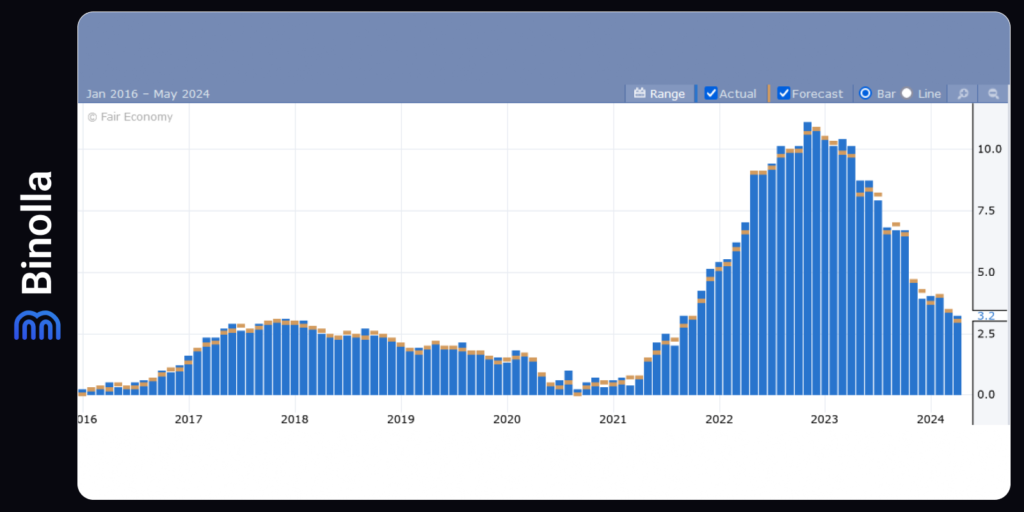

Os relatórios de inflação do Reino Unido para abril e outubro são particularmente importantes devido à grande influência dos preços de energia regulamentados pelo governo, que normalmente sofrem ajustes nesses meses. Para abril, é prevista uma queda significativa nos preços do gás natural, fazendo o Índice de Preços ao Consumidor (IPC) ter um aumento de 2,1%, uma queda acentuada em relação ao aumento de 3,2% registrado em março. Essa mudança drástica destaca a volatilidade dos preços da energia e seu impacto substancial nos números gerais da inflação.

Embora o foco principal do BoE seja o índice geral da inflação, os participantes do mercado e investidores também estarão atentos ao núcleo do IPC. Esse núcleo exclui itens voláteis como alimentos e energia, fornecendo uma imagem mais clara das tendências subjacentes da inflação. De acordo com o calendário econômico, espera-se que o núcleo da inflação diminua de 4,2% para 3,6%. Uma queda mais significativa do que o previsto no núcleo do IPC provavelmente levaria a uma depreciação acentuada da libra esterlina. Por outro lado, se o núcleo da inflação permanecer teimosamente alto, pode dar suporte à libra, sinalizando pressões inflacionárias persistentes.

Os dados da inflação do Reino Unido em abril não são apenas cruciais para o processo de tomada de decisão do BoE, mas também têm implicações mais amplas para o euro. Um resultado do núcleo do IPC inferior ao esperado não apenas pesaria sobre a libra, mas também poderia afetar o euro, refletindo a natureza interconectada das economias europeias.

Dada a tendência global atual de taxas de inflação abaixo das estimativas, prevejo que os dados da inflação do Reino Unido também vão seguir o mesmo caminho. Se os números da inflação realmente ficarem abaixo das expectativas, isso reforçaria a crença do mercado de que o BoE procederá com um corte na taxa de juros em um futuro próximo. Tal cenário provavelmente levaria a um novo declínio da libra, à medida que os traders ajustam suas posições em antecipação ao próximo movimento do BoE.

A próxima divulgação dos dados de inflação do Reino Unido em abril será um momento crucial para o BoE e para os mercados financeiros. Uma queda significativa no IPC geral, impulsionada pelos preços mais baixos da energia, juntamente com potenciais quedas no núcleo da inflação, fornecerá insights críticos sobre a saúde da economia do Reino Unido e a provável trajetória da política monetária. À medida que o BoE navega por essas águas turbulentas, as decisões tomadas nas próximas semanas, sem dúvida, terão impactos de longo alcance na libra esterlina e na dinâmica geral do mercado.

O Relatório do IPC Deixará o Banco do Canadá Mais Perto de um Corte nos Juros?

Mais uma vez, os dados da inflação irão dominar a agenda econômica da próxima semana, com a divulgação do Índice de Preços ao Consumidor (IPC) do Canadá. Os números do IPC canadense serão os primeiros a sair, na terça-feira. Antes disso, a semana terá um início excepcionalmente calmo devido ao fechamento de diversos mercados na segunda-feira.

No Canadá, as pressões sobre os preços parecem estar diminuindo novamente, após a tendência de queda em várias métricas do IPC ter se estabilizado no final de 2023. Indicadores importantes, como o IPC mediano, aparado e comum, recuaram pelo terceiro mês consecutivo em março. Embora a taxa geral tenha subido ligeiramente para 2,8%, esse aumento marginal não é visto como preocupante, principalmente considerando que o crescimento dos salários também vem se moderando desde o início do ano.

O Banco do Canadá (BoC) se reúne em 5 de junho, e atualmente há cerca de 40% de probabilidade de um corte na taxa de juros em 25 pontos base. Um relatório do IPC de abril mais fraco do que o esperado poderia elevar essa probabilidade para perto de 50%. No entanto, apesar do progresso contínuo no controle da inflação, é mais provável que um corte na taxa ocorra em julho do que na reunião mais próxima.

Para o dólar canadense, dados de inflação mais fracos podem ser um retrocesso, especialmente para sua tendência de alta de um mês contra o dólar americano. Porém, no cenário geral, as expectativas em torno de possíveis cortes de juros pelo Federal Reserve vão desempenhar um papel mais significativo na determinação do destino do dólar canadense. Os participantes do mercado também ficarão de olho nos números de vendas do varejo de março, que serão divulgados na sexta-feira, pois esses dados podem fornecer mais insights sobre a força do gasto do consumidor e da atividade econômica.

RBNZ Mantém a Taxa e o Foco Agora Muda para o Timing

O Banco da Reserva da Nova Zelândia (RBNZ) será o único banco central importante a tomar uma decisão de política monetária na próxima semana. Apesar da queda gradual da inflação no último ano, o ritmo desse declínio não atingiu as expectativas dos formuladores de políticas.

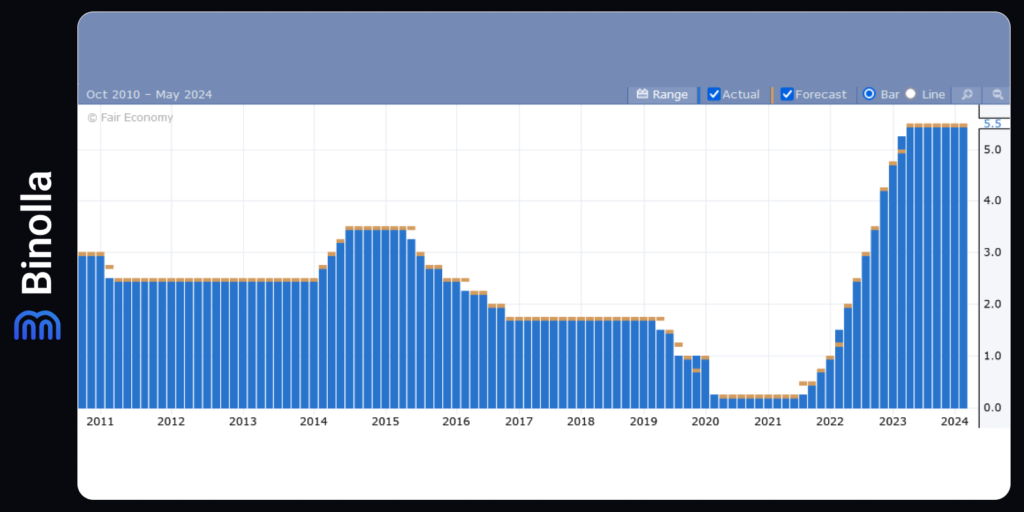

Apesar do arrefecimento do mercado de trabalho e da diminuição das expectativas de inflação apresentarem uma perspectiva positiva, o Banco da Reserva da Nova Zelândia (RBNZ) segue preocupado com a persistente inflação de itens não comercializáveis. Consequentemente, o banco central deve manter a taxa básica de juros em 5,50% na quarta-feira, sem sinalizar nenhum corte de juros iminente para o verão ou outono.

No entanto, existe uma pequena chance de o RBNZ ajustar o cronograma esperado de corte de juros. Originalmente previsto para o segundo trimestre de 2025, a Declaração de Política Monetária atualizada pode sugerir um corte anterior, possivelmente no primeiro trimestre ou até mesmo antes. Tal mudança provavelmente seria vista como uma postura dovish.

Para o dólar neozelandês, mesmo que a moeda reaja negativamente à perspectiva de um corte de juros antecipado, há potencial para uma recuperação otimista no futuro. As expectativas do mercado ainda estão distantes, com muitos investidores prevendo um corte na taxa de juros a partir de outubro.

Além disso, os traders da moeda acompanharão de perto os dados trimestrais de vendas do varejo, que serão divulgados na quinta-feira.

A Recuperação da Zona do Euro Vai Frear os Cortes de Juros do BCE?

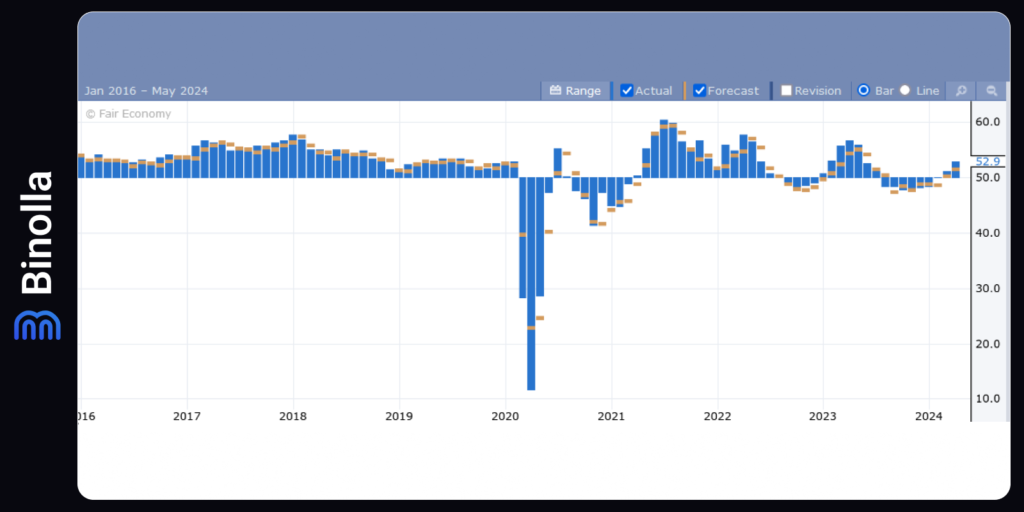

A zona do euro estará sob os holofotes com a divulgação dos PMIs preliminares na quinta-feira. As previsões apontam para uma ligeira alta nos PMIs industrial e de serviços em relação às estimativas preliminares de maio, elevando o PMI composto ainda mais acima da marca crítica de 50,0.

Tendo saído de uma recessão moderada no primeiro trimestre, a trajetória de crescimento da Zona do Euro pode ganhar impulso nos próximos meses. Embora um corte de juros pelo Banco Central Europeu (BCE) em junho pareça quase certo, dados de PMI mais fortes do que o previsto poderiam moderar as expectativas de novos cortes além de junho, possivelmente impulsionando o euro.

Por outro lado, se as leituras do PMI ficarem abaixo do esperado, os recentes ganhos do euro frente ao dólar poderão ser interrompidos, à medida que os investidores ajustam suas perspectivas para antecipar cortes de juros mais agressivos.