Dados da Inflação dos EUA e Decisão do BCE Podem Aumentar a Volatilidade nos Mercados Financeiros

Essa semana promete ser volátil, pois vários relatórios e eventos podem gerar tendências locais e até de médio prazo. É provável que os dados da inflação dos EUA sejam o principal fator de influência, seguidos pelas reuniões do FOMC, BCE e BoC e alguns outros relatórios importantes.

Contents

Foco na Inflação dos EUA e na Reunião do Fed

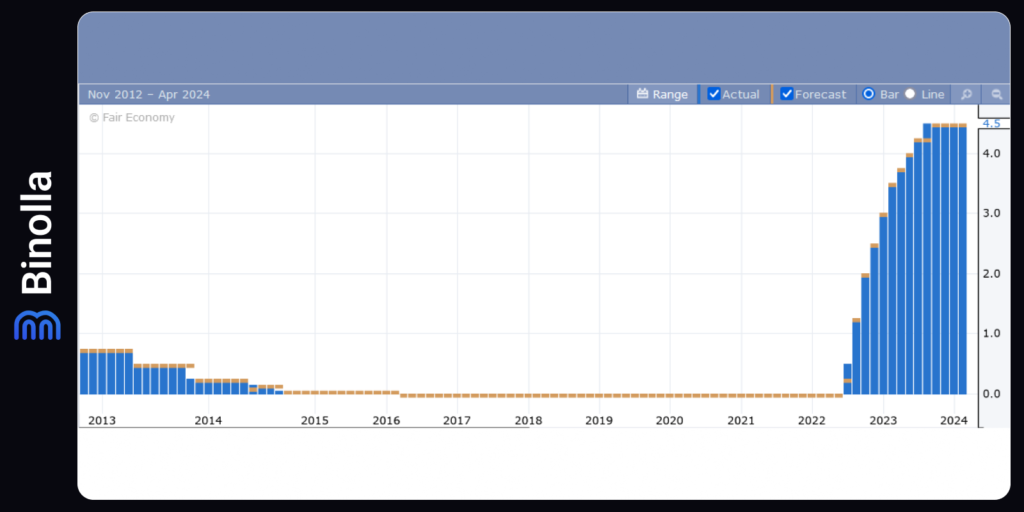

Os Estados Unidos estão se preparando para os eventos importantes dessa semana, com todos os olhos voltados para o Índice de Preços ao Consumidor (IPC) e a divulgação das minutas da última reunião do Federal Reserve, ambos marcados para quarta-feira. Esses importantes indicadores irão desempenhar um papel crucial na formação das expectativas dos investidores em relação ao possível corte de juros que o Fed pode realizar em junho, algo que atualmente está com 70% de probabilidade nos mercados.

Previsões iniciais sugerem um possível pequeno aumento na inflação, com a expectativa do IPC alcançar 3,4% em março, em comparação aos 3,2% anteriores. Porém, projeta-se que a taxa do núcleo da inflação caia levemente para 3,7%. É provável que essa discrepância seja atribuída ao aumento nos preços do petróleo durante o mês, pois a taxa do núcleo exclui as flutuações nos preços de energia.

As implicações para o Fed são mistas. Uma diminuição na taxa do núcleo da inflação pode sinalizar a continuação de uma tendência mais ampla de desinflação, apesar da inflação geral elevada estar sendo impulsionada por custos maiores de energia.

Simultaneamente, a divulgação das minutas da reunião do Fed vai fornecer insights sobre as discussões que ocorreram na reunião de março, onde os representantes oficiais do Federal Open Market Committee (FOMC) atualizaram suas previsões de crescimento e inflação e mantiveram as projeções para três cortes de juros neste ano. Embora as minutas possam oferecer perspectivas valiosas dos “bastidores”, é improvável que tenhamos revelações significativas, dados os extensos comentários públicos feitos pelos representantes oficiais desde a reunião.

Em relação ao desempenho do dólar, ele passou por uma volatilidade durante a semana, inicialmente enfraquecendo após uma decepcionante pesquisa de serviços do ISM antes de se recuperar em meio à aversão ao risco provocada por preocupações sobre possíveis ações iranianas contra Israel.

No geral, a economia dos EUA parece relativamente robusta em comparação a outras regiões, com a expectativa de crescimento do PIB alcançando 2,5% neste trimestre, de acordo com o Fed de Atlanta. Embora o panorama geral pareça positivo, a manutenção da força da moeda de reserva pode exigir mais indicações de fraqueza nas economias estrangeiras ou um ambiente de aversão ao risco que estimule a demanda por ativos safe haven.

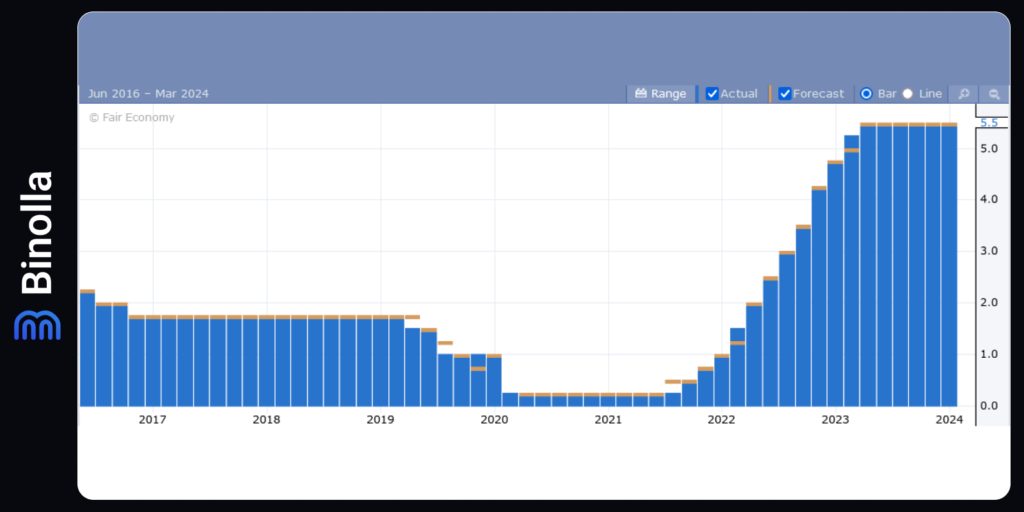

Reunião do BCE: Possível Corte nas Taxas de Juros à Vista

A economia da Zona do Euro enfrentou desafios no ano passado, com um crescimento quase estagnado. Em particular, a Alemanha passou por dificuldades, enfrentando uma contração causada por uma desaceleração no comércio global que impactou a demanda de exportação e seu setor industrial.

Pelo lado positivo, a desaceleração da economia ajudou a aliviar as pressões inflacionárias. Em março, a inflação caiu para 2,4%, fazendo o Banco Central Europeu (BCE) ficar muito próximo de considerar um corte nas taxas de juros. A maioria dos representantes oficiais do BCE indicaram que junho é o momento mais provável para esse movimento.

Os investidores estão alinhados com essa expectativa, pois um corte de juros em junho é algo que já está totalmente incorporado aos mercados monetários. Isso reflete o momento de crescimento contido e a inflação em desaceleração, juntamente com um leve aumento na taxa de desemprego este ano, sugerindo uma trajetória descendente para a inflação.

Portanto, a próxima reunião do BCE na quinta está sendo vista como precursora para um possível corte de juros no verão. A presidente, Christine Lagarde, pode destacar o progresso com a inflação e argumentar que diminuir as taxas de juros mais cedo poderia mitigar os riscos de recessão.

No entanto, a resiliência do euro diante de fundamentos econômicos “mais sombrios” tem sido sustentada por fatores externos. A moeda se beneficiou da queda nos preços do gás natural, que impulsionou o comércio, e do sentimento positivo nos mercados de ações, que restringiu a demanda pelo dólar americano como ativo safe haven.

Ainda assim, essa dependência dos desdobramentos no mercado externo apresenta uma situação precária. Afinal, qualquer mudança nessas tendências poderia enfraquecer um pilar importante do euro, expondo-o às realidades do crescimento lento e dos iminentes cortes de taxa.

Basicamente, a estabilidade do euro depende dos baixos preços do gás e dos mercados de ações em alta. Sem esses fatores, a atenção pode se voltar para as baixas perspectivas de crescimento da Zona do Euro e para a possível flexibilização monetária.

Decisão de Juros do RBNZ: Momento Certo para Possíveis Cortes em Foco

A próxima reunião do Banco da Reserva da Nova Zelândia (RBNZ) na quarta marcará o ápice de discussões políticas recentes, onde o sentimento predominante tem sido o de precaução, sinalizando uma provável continuação do status quo. Os economistas são unânimes em suas previsões de que não haverá nenhuma mudança política, com as expectativas de manter a Taxa de Juros Oficial (OCR, na sigla em inglês) em 5,5%.

Apesar da firmeza do banco central, o mercado está ficando inquieto. Essa reunião pode marcar a sexta ocasião consecutiva sem ajustes nas taxas de juros da Nova Zelândia, coincidindo com a entrada do país numa recessão técnica e uma contínua queda na confiança comercial. A pressão está aumentando sobre o Comitê de Política Monetária (MPC) para oferecer algum tipo de alívio econômico.

O consenso entre os economistas consultados é que os cortes de juros são inevitáveis. No entanto, as opiniões divergem quanto ao momento certo. Enquanto a maioria prevê que o primeiro corte deve ser feito até o final do terceiro trimestre, outros sugerem um cronograma mais tardio, com alguns até projetando um adiamento até o início do próximo ano.

Os investidores em busca de mais clareza sobre o momento de possíveis cortes podem se sentir decepcionados, pois está programado que o RBNZ só irá emitir seu Relatório de Política Monetária, sem as projeções atualizadas para inflação e crescimento econômico, que são dados essenciais para se ter uma previsão precisa das medidas de flexibilização.

É importante reconhecer a possibilidade de surpresas por parte do RBNZ, dado seu recente histórico de desvio das expectativas do mercado, frequentemente resultando em flutuações significativas no dólar da Nova Zelândia (Kiwi). Os comentários do Governador Adrian Orr podem introduzir tons dovish inesperados ou mudanças de política, especialmente em meio às transições em curso dentro do MPC, incluindo a saída e entrada de membros do conselho.

Embora as projeções atuais indiquem uma queda gradual na inflação rumo às metas até o final do trimestre, o mercado está precificando com base em dois cortes de taxa até o final do ano. No entanto, comentários anteriores do RBNZ sugerem uma disposição para manter taxas relativamente altas para ancorar a inflação, independentemente de atingir níveis inflacionários mais baixos.

O momento do primeiro corte de juros do RBNZ em comparação com a ação esperada do Federal Reserve pode influenciar o par de moedas NZD/USD. Atualmente, os mercados esperam que o Fed corte as taxas em junho, sendo possivelmente seguido pelo RBNZ. Qualquer desvio dessa sequência esperada poderia impactar o desempenho do Kiwi nos mercados cambiais.

Relatório do PIB da Inglaterra: Sem Mais Surpresas?

O Reino Unido está prestes a divulgar seu relatório mensal do PIB de fevereiro, fornecendo insights detalhados sobre o desempenho econômico do país. O Banco da Inglaterra define recessão como dois trimestres consecutivos de contração do PIB e, de acordo com esse critério, a Inglaterra teve uma recessão leve no segundo semestre de 2023. Embora a economia tenha crescido 0,2% em janeiro, os números de fevereiro podem indicar estagnação. Os dados do PMI sinalizam dificuldades contínuas no setor industrial, embora o setor de serviços possa oferecer algum suporte. Em janeiro houve um aumento significativo de 1,1% no setor de construção, mas é improvável que esse crescimento seja replicado.

Tradicionalmente, a balança comercial do Reino Unido tende a melhorar em fevereiro, possivelmente diminuindo seu impacto no crescimento geral. As exportações registraram uma queda significativa de 10,3% em comparação ao quarto trimestre de 2023, mas essa contração pode estar se moderando no começo deste ano. Os números de importação caíram consistentemente numa base anual ao longo do ano passado.

Bitcoin (BTC) se Aproxima de Alta Recorde Antes do Halving

O Bitcoin voltou a ultrapassar a marca dos US$ 70.000 e está a poucos passos de alcançar uma nova máxima histórica, à medida que a atividade dos compradores se intensifica antes do iminente evento de halving. A recente queda breve agora foi completamente apagada, com o movimento ascendente de hoje impulsionando o Bitcoin além das máximas recentes entre US$ 71.200 e US$ 71.800. Com poucos obstáculos técnicos em seu caminho, o par BTC/USD está pronto para se aventurar em território inexplorado.

O principal fator de influência por trás da impressionante alta do Bitcoin nos últimos meses tem sido o aumento nas compras institucionais, impulsionado pela aprovação de onze ETFs spot de Bitcoin no início de janeiro. Durante o primeiro trimestre de 2024, esses ETFs adquiriram coletivamente um total líquido de US$ 12,1 bilhões em Bitcoin, representando um influxo substancial de US$ 26,8 bilhões em inflow (entrada), em comparação com os US$ 14,7 bilhões em outflow (saída).

Essa demanda significativa observada atualmente no mercado de Bitcoin está prestes a colidir com uma grande onda de oferta à medida que o próximo halving se aproxima. Os eventos de halving ocorrem aproximadamente a cada quatro anos, que é quando a recompensa por minerar um novo bloco sofre uma redução de 50%. No próximo halving, essa recompensa diminuirá de 6,25 BTC para 3,125 BTC por bloco. Esse ciclo continuará a cada 210.000 blocos até que o fornecimento total de 21 milhões de moedas seja minerado, um marco previsto para ser alcançado até 2140.