Réunion de la BCE en Ligne de Mire, Ventes au Détail aux Etats-Unis à Suivre

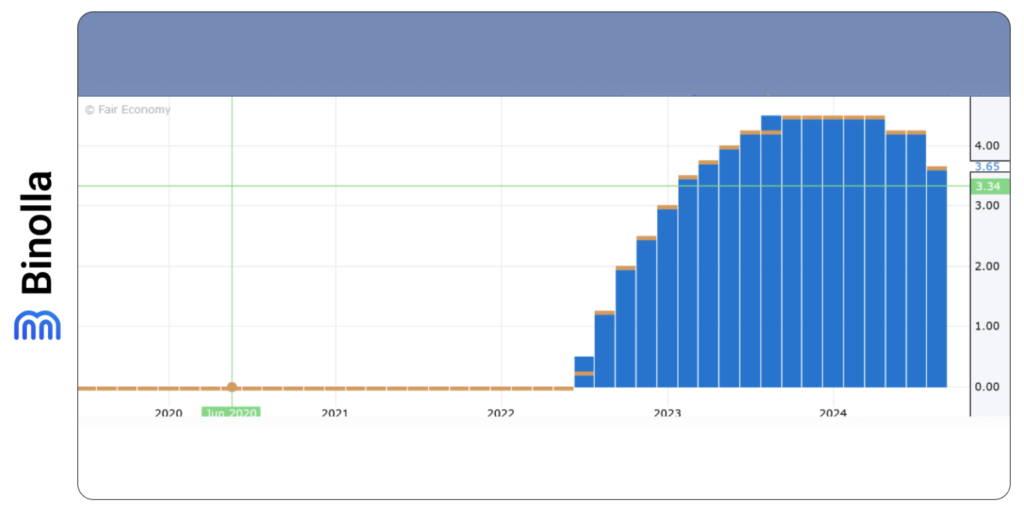

La réunion de la BCE fait partie des événements clés que les acteurs du marché anticipent cette semaine. Après une réduction des taux par la RBNZ la semaine dernière, la Banque Centrale Européenne devrait poursuivre ses mesures expansionnistes et réduire ses taux de 25 points de base cette semaine. Bien que la présidente de la BCE, Mme Lagarde, et ses collègues se soient montrés optimistes quant à la croissance économique lors de la dernière réunion, des indices PMI décevants et une baisse de l’inflation font craindre que les banquiers centraux ne soient contraints de réduire leurs taux.

Les traders et les investisseurs évaluent pleinement la réduction de 25 points de base qui devrait avoir lieu jeudi. En outre, les acteurs du marché s’attendent à ce qu’un nouveau cycle d’assouplissement de la politique monétaire ait lieu lors de la dernière réunion de la BCE en 2024, qui se tiendra en décembre. Par conséquent, une réduction de 25 points de base ne devrait pas entraîner de fluctuations significatives des prix et l’attention se portera sur la conférence de presse de la présidente Lagarde qui aura lieu plus tard dans la journée.

Bien que la prochaine réunion ne soit pas accompagnée de projections macroéconomiques, le directeur de la BCE sera probablement interrogé sur les perspectives économiques et d’inflation et sur la question de savoir si elles ont changé depuis la dernière réunion de septembre. Le président de la BCE a récemment indiqué que la confiance dans le retour de l’inflation vers les niveaux cibles sera reflétée lors de la prochaine réunion, ce qui soutient les attentes d’un nouvel assouplissement de la politique monétaire qui pourrait avoir lieu en octobre et en décembre.

Si la BCE réduit ses taux de 25 points de base et que Lagarde laisse la porte ouverte à une autre réduction des taux cette année, l’euro devrait rester sous pression. Le solide rapport sur l’emploi américain de septembre a été un catalyseur pour l’EUR/USD, qui a plongé en dessous de 1,1000, ce qui a donné lieu à la formation d’un double sommet sur le graphique. Une décision défavorable de la Banque centrale européenne est susceptible d’alimenter une nouvelle baisse et l’EUR/USD pourrait atteindre 1,0880.

Cependant, même si une baisse des taux est évidente pour les participants au marché, les colombes devraient rencontrer une forte résistance de la part des faucons. Certaines sources ont noté qu’il existe une solution de compromis, où les taux restent inchangés en octobre, mais une réduction des taux sera effectuée en décembre s’il n’y a pas de changements positifs dans les données.

Les faucons sont soutenus par les commentaires du vice-président de la BCE, M. de Guindos, qui affirme qu’il est trop tôt pour crier victoire sur l’inflation. Selon les estimations rapides, l’inflation a chuté de 1,8 % en septembre.

Si les responsables politiques décident d’attendre jusqu’en décembre, la paire EUR/USD devrait bénéficier d’un soutien et rebondir, car les investisseurs ne s’attendront probablement pas à une telle mesure de la part de la BCE. Un retour au-dessus de 1,1000 est possible dans ce cas.

Contents

Données sur l’inflation au Royaume-Uni Apporteront de la Clarté

La livre sterling s’est consolidée après un fort mouvement de baisse déclenché par les propos du gouverneur de la BoE, M. Bailey, qui a déclaré que la banque centrale pourrait avoir besoin de mesures plus actives si l’inflation continuait à ralentir.

Dans cette optique, les opérateurs devraient accorder plus d’attention au rapport de cette semaine sur l’IPC en glissement annuel au Royaume-Uni. Cela aidera les participants au marché à formuler des hypothèses plus informatives sur les prochaines mesures prises par la Banque d’Angleterre. Actuellement, les investisseurs s’attendent à ce que la BoE réduise ses taux de 25 points de base lors de la réunion de novembre. Une autre série de baisses de taux est attendue en décembre.

La publication des indices PMI en septembre a révélé que les données sont encore loin d’indiquer une croissance, le secteur privé ayant ralenti et atteint son niveau le plus bas depuis 42 mois. Un nouveau ralentissement de l’inflation renforce les attentes de réduction des taux, ce qui pourrait faire baisser la livre sterling.

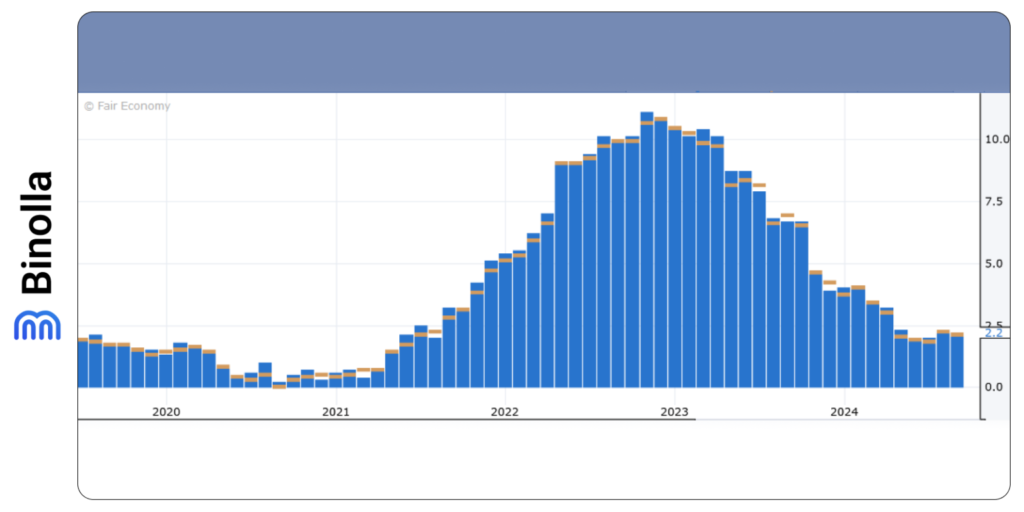

Dernières Données Américaines Rendent Incertaines les Futures Décisions de la Fed

Les données sur le marché du travail publiées au début du mois ont montré de meilleurs chiffres et ont soutenu l’USD, car la reprise pourrait commencer avant même que la Fed ne prenne sa prochaine mesure expansionniste. De plus, les données sur l’inflation de la semaine dernière ont également été supérieures aux attentes, la baisse annuelle de l’IPC ayant atteint 2,4 % contre 2,3 % prévus par les économistes.

Les données sur les ventes au détail qui seront publiées jeudi devraient être positives, les investisseurs s’attendant à ce que cet indicateur augmente de 0,3 % en septembre, contre 0,1 % en août. Tous ces indicateurs ouvrent la porte à un maintien prolongé des taux actuels par le FOMC, ce qui signifie que le dollar américain est susceptible de bénéficier d’un soutien face aux autres devises.

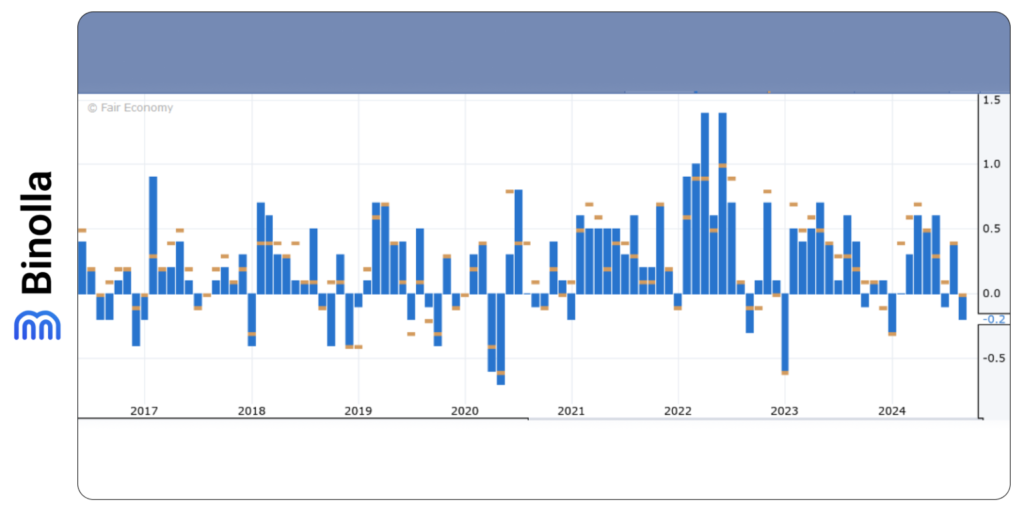

Données de l’IPC Canadien et Néo-Zélandais cette Semaine

Les chiffres de l’IPC canadien seront cruciaux pour la prochaine décision de la Banque du Canada. L’IPC mensuel devrait rester dans la zone négative (-0,2 %), tandis que l’inflation médiane en glissement annuel devrait afficher un taux de 2,3 %, ce qui signifie qu’il n’y aura aucune dynamique par rapport au rapport précédent.

En ce qui concerne l’inflation en Nouvelle-Zélande, les chiffres trimestriels devraient atteindre 0,7 %, contre 0,4 % dans le rapport précédent. Cela pourrait inciter la RBNZ à se montrer plus agressive dans ses mesures de réduction des taux. Il convient de mentionner que les décideurs politiques ont déjà réduit les coûts d’emprunt de 50 points de base lors de leur réunion d’octobre.

BoJ Décidera d’une Nouvelle Hausse des Taux

Le Japon est aux prises avec une inflation élevée et la question est davantage de savoir s’il faut relever les taux plutôt que de lancer une série de mesures de relance. Les données sur l’inflation qui seront publiées vendredi devraient montrer un ralentissement de 2,8 % à 2,3 %. Toutefois, ces chiffres restent supérieurs aux 2 % visés par la banque centrale. Dans ce contexte, la BoJ est susceptible d’envisager une nouvelle série de hausses de taux, ce qui pourrait soutenir le yen japonais à court terme.

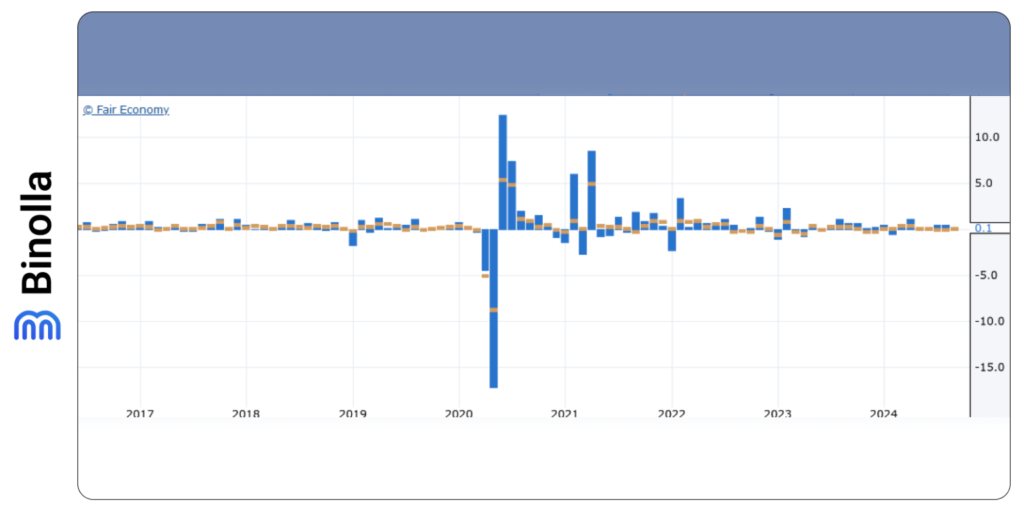

Données sur le PIB chinois

Les données trimestrielles du PIB chinois seront publiées vendredi. La croissance devrait légèrement ralentir de 4,7 % à 4,6 % en glissement annuel. Les données sur la production industrielle et les ventes au détail pour le mois de septembre seront également publiées vendredi. Les données sur l’inflation chinoise et l’indice des prix à la production ont chuté plus que prévu dimanche. En particulier, l’inflation annuelle a chuté à 0,4 % contre 0,6 % en août, tandis que l’IPP a développé sa dynamique négative en marquant -2,8 % en septembre.

Les mesures de relance que la banque centrale a dévoilées récemment pourraient ne pas suffire à stimuler la croissance économique et à soutenir l’inflation. Par conséquent, d’autres mesures de relance pourraient s’avérer nécessaires, ce qui signifie que le yuan sera sous pression dans les mois à venir.