قراءة مخططات الشموع اليابانية

الشموع اليابانية هي واحدة من أكثر تقنيات الرسوم البيانية شيوعًا في الوقت الحاضر. فهي توفر للمتداولين الكثير من المعلومات حول السعر الحالي، بل وتسمح لهم بوضع افتراضات حول السعر المستقبلي. بصرف النظر عن كونها وسيلة لتوضيح السعر، تقدم الشموع اليابانية مجموعة واسعة من الأنماط التي يمكن استخدامها في التحليل التقني للتنبؤ باتجاهات الحركة المستقبلية.

من خلال قراءة هذا الدليل، ستتعرف على المزيد حول كيفية قراءة هذه الرسوم البيانية وكذلك حول الأنماط الأكثر شيوعًا التي يمكنك استخدامها للتنبؤ بتقلبات الأسعار. يمكن تطبيق هذا النوع من تقنيات الرسوم البيانية على مختلف الأصول، بما في ذلك الأسهم والعملات والعملات المشفرة والسلع وغيرها. ستزودك هذه المقالة بمعلومات عامة عن جميع الأنماط الأكثر شيوعًا. إذا كنت بحاجة إلى شرح مفصل لكل نمط معين، فيمكنك العثور عليه في أدلة أنماط الشموع المنفصلة. يمكن لأولئك المستعدين لبدء التداول إنشاء حساباتهم على منصة بينولا.

Contents

- 1 ما هي الشموع اليابانية؟

- 2 شرح الشمعدان الصاعد

- 3 شرح الشمعدان الهابط

- 4 مثال على مخطط الشموع اليابانية

- 5 القمم الدوارة

- 6 ماروبوزو

- 7 دوجي

- 8 المطرقة والمطرقة المقلوبة

- 9 نجمة الشهاب والرجل المعلق

- 10 الابتلاع الصعودي والهبوطي

- 11 الحرامي

- 12 ملاقط

- 13 نجوم الصباح والمساء

- 14 ثلاثة جنود بيض وثلاثة غربان سود

- 15 التداول باستخدام أنماط الشموع اليابانية: نصائح وتوصيات

- 16 الأسئلة الشائعة

ما هي الشموع اليابانية؟

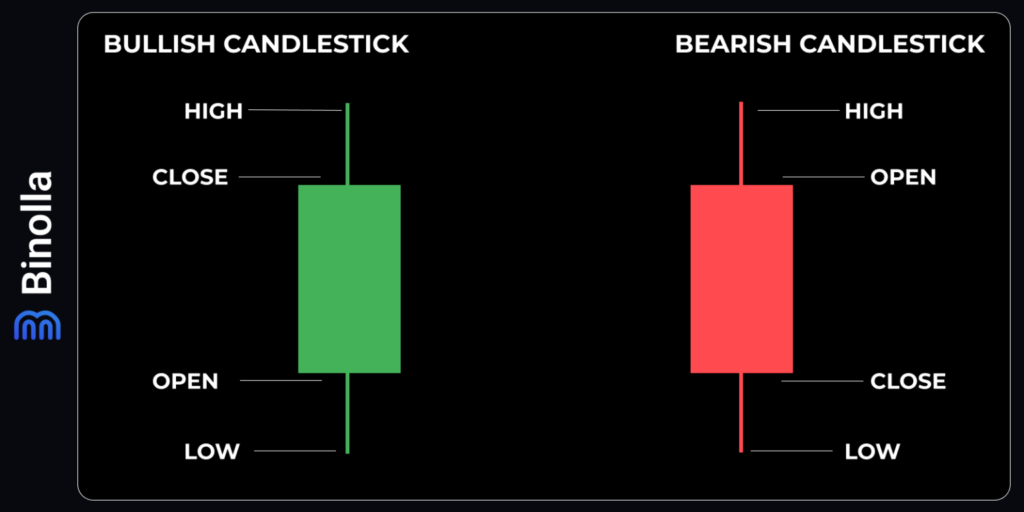

يمثل الشمعدان الياباني القياسي جسمًا رأسيًا (مستطيلًا) وفتيلتين أعلى وأسفل الجسم. هناك نوعان رئيسيان من الشموع اليابانية – الصاعدة والهابطة. عادة ما تكون الشمعة الصعودية ملونة باللون الأخضر، بينما تكون الشمعة الهابطة ملونة باللون الأحمر.

تعكس الشموع الصعودية الوضع عندما يكون سعر الفتح لفترة معينة أقل من سعر الإغلاق. وهذا يعني، بشكل عام، أن السعر قد ارتفع لفترة زمنية معينة. عندما يتعلق الأمر بالشموع الهابطة، يكون سعر الإغلاق أقل من سعر الفتح، مما يعني أن السعر انخفض لفترة زمنية معينة.

شرح الشمعدان الصاعد

تحتوي كل شمعة يابانية على أربعة معايير. عندما يتعلق الأمر بالشمعدان الصاعد، فإن الحافة السفلية للجسم هي سعر الفتح، والحافة العلوية للجسم هي سعر الإغلاق، ويشير الفتيل السفلي إلى الحد الأدنى للسعر لفترة زمنية معينة، ويوضح الفتيل العلوي الحد الأقصى للسعر لهذه الفترة. على سبيل المثال، إذا كنت تستخدم مخططًا بيانيًا مدته 5 دقائق، فإن كل شمعة تمثل فاصلًا زمنيًا مدته خمس دقائق، وبالتالي سترى أسعار الفتح والإغلاق والحد الأقصى والحد الأدنى لهذه الفترة المحددة.

شرح الشمعدان الهابط

على عكس الشمعدان الصاعد، فإن الشمعدان الهابط يفتح أعلى مما يغلق. لذلك، توضح الحافة العلوية للجسم سعر الفتح، بينما يشير الجزء السفلي إلى سعر الإغلاق. يُظهر الذيل العلوي للشمعة الهابطة أعلى سعر لفترة معينة، بينما يشير الذيل السفلي إلى أدنى سعر لهذه الفترة.

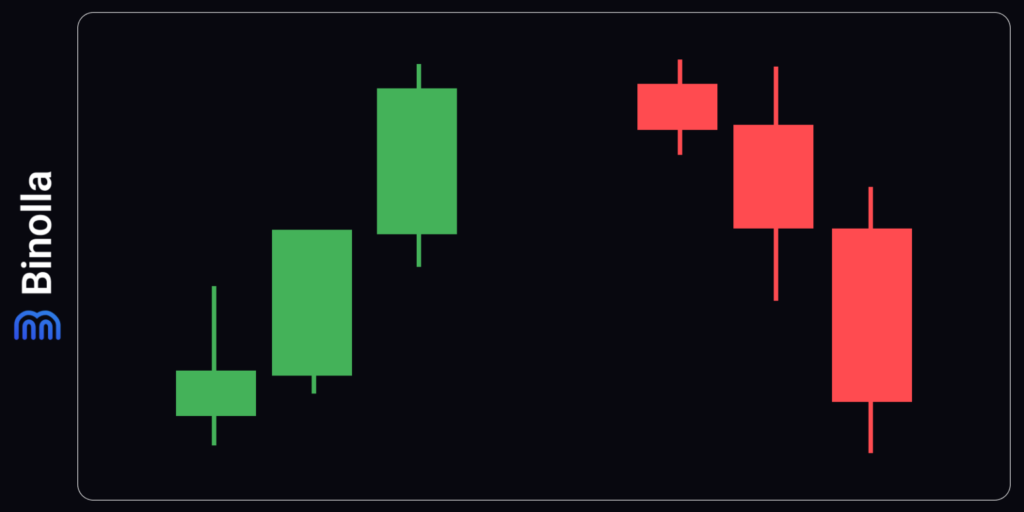

مثال على مخطط الشموع اليابانية

هذا ما يبدو عليه مخطط الشموع اليابانية. كما ترى، عندما يرتفع السعر، تظهر الشموع الخضراء (الصاعدة) في الغالب، بينما عندما ينخفض السعر، تسود الشموع الحمراء (الهابطة). عندما لا يكون هناك اتجاه واضح، تظهر الشموع الحمراء والخضراء على حد سواء.

شيء آخر يمكنك أن تلاحظه في مثالنا هو أن الشمعدانات لا تبدو كلها متشابهة. وهذه إحدى أكبر مزايا هذا النوع من المخططات البيانية حيث يمكنك استخدام هذه الأنماط للتنبؤ بتقلبات الأسعار. سنزودك بمعلومات حول أنماط الشموع الأكثر إثارة للاهتمام.

القمم الدوارة

هذا هو أحد أكثر أنماط الشموع المنفردة شيوعًا التي يمكنك أن تجدها على الرسوم البيانية كل يوم تقريبًا. تمثل القمم الدوارة أجسامًا صغيرة وذيولاً طويلة في كلا الاتجاهين.

تعني القمم الدوارة صراعًا بين المشترين والبائعين. عندما يتعلق الأمر بالاتجاه، تشير القمم الدوارة دائمًا إلى ضعف اتجاه السوق الحالي. ومع ذلك، فهذا لا يعني أن الاتجاه قد انتهى بمجرد ظهور هذا النمط. في بعض الحالات، قد تكون القمم الدوارة مجرد استراحة قبل استئناف حركة السعر الاتجاهية.

إليك ما تبدو عليه القمة الدوارة على الرسم البياني الواقعي. كما ترى، كان هناك اتجاه هبوطي محلي، والذي توقف بمجرد ظهور القمة الدوارة. وفي وقت لاحق، غير السعر اتجاهه وتحرك لأعلى. ولذلك، في هذه الحالة تحديدًا، يمكن للمتداولين شراء عقد أعلى أو ببساطة شراء زوج العملات عند تداول عقود الفروقات في الفوركس.

ماروبوزو

إذا كان الحد الأقصى والأدنى للسعر في فترة معينة مساويًا لسعر الفتح والإغلاق، تُعرف هذه الأنماط باسم ماروبوزو.

إذا ألقيت نظرة على مثالنا، فتلك هي الشموع بدون فتائل. عندما يتعلق الأمر بنمط ماروبوزو الصاعد، فهذا يعني أن المشترين كانوا مسيطرين خلال فترة زمنية معينة، بينما يعني النمط الأحمر العكس (كان البائعون أقوى من المشترين).

على عكس القمم الدوارة، فإن ماروبوزو هي إشارة واضحة للقوة الصعودية أو الهبوطية، اعتمادًا على لون الشمعدان.

في هذا المثال بالتحديد، نرى نموذج ماروبوزو الهابط، والذي لا يحتوي على ذيول على الإطلاق. وهذه إشارة للمتداول بأن الحركة الهبوطية من المرجح أن تستمر. لذلك، يمكنك شراء عقد أدنى أو بيع زوج العملات. وعلاوة على ذلك، إذا كنت في السوق بالفعل، يمكنك التمسك بمركزك لفترة أطول، حيث يمكنك أن تتوقع أن السعر من المحتمل أن ينخفض مرة أخرى.

دوجي

يبدو هذا النمط مألوفًا جدًا لأولئك الذين درسوا بالفعل القمم الدوارة حيث أن له ذيولًا طويلة أيضًا. ولكن، على عكس القمم الدوارة فإن نموذج الدوجي ليس له جسم على الإطلاق، مما يعني أن سعر الفتح يساوي سعر الإغلاق.

هناك أربعة أنواع من الدوجي يمكنك أن تجدها على الرسم البياني:

- كلا الساقين طويلان والجسم يقع في مكان ما في المنتصف؛

- شاهد القبر دوجي ليس له ساق سفلى؛

- اليعسوب دوجي ليس له ساق علوي؛

- دوجي رباعي الأسعار ليس له أرجل على الإطلاق.

على غرار القمم الدوارة، فإن نمط الدوجي هو نمط من أنماط عدم اليقين، وفي بعض الحالات، يمكن التعامل معه كإشارة انعكاسية.

في المثال أعلاه، لدينا نموذج دوجي هابط كلاسيكي مكون من ساقين يتشكل بعد اتجاه صعودي محلي قصير. في هذه الحالة، انعكس السعر بعد الدوجي. ولذلك، يمكن للمتداولين استغلال هذا الوضع لصالحهم وشراء عقد أدنى أو بيع زوج العملات.

المطرقة والمطرقة المقلوبة

هذا أحد أشهر أنماط الشموع اليابانية على الإطلاق. المطرقة لها ذيل طويل، والذي عادة ما يكون أكبر من الجسم. أما الجسم فهو صغير. لا تحتوي المطرقة الكلاسيكية على فتيل علوي على الإطلاق؛ ومع ذلك، عندما يتعلق الأمر بالرسوم البيانية، قد تجد أنماط المطرقة ذات الذيل العلوي الصغير أيضًا.

عندما يتعلق الأمر بالمطارق المقلوبة، فهي صورة طبق الأصل من المطارق القياسية، مما يعني أن لها ذيول طويلة في الأعلى وأجسام صغيرة في الأسفل. أما بالنسبة للفتائل السفلية، فهي بسيطة، ولكن المطارق المقلوبة الكلاسيكية لا تحتوي على فتيل سفلي على الإطلاق.

المطارق هي أنماط انعكاسية. تتشكل في قاع السوق بعد اتجاه هبوطي. وتعني المطرقة القياسية أن السعر من المحتمل أن ينهي تحركاته الهبوطية ومن المرجح أن ينعكس إلى الأعلى. لذلك، بمجرد ظهور هذا النمط على الرسوم البيانية، يمكنك شراء عقد أعلى أو شراء زوج العملات.

عندما يتعلق الأمر بنمط المطرقة المقلوبة، فهي تعتمد على نفس فكرة انعكاس السوق. بمجرد ظهور هذا النمط، من المرجح أن ينتهي الاتجاه الهبوطي السابق، ومن المرجح أن يبدأ الاتجاه الصعودي. ونتيجة لذلك، يمكنك شراء عقد أعلى أو ببساطة شراء زوج العملات.

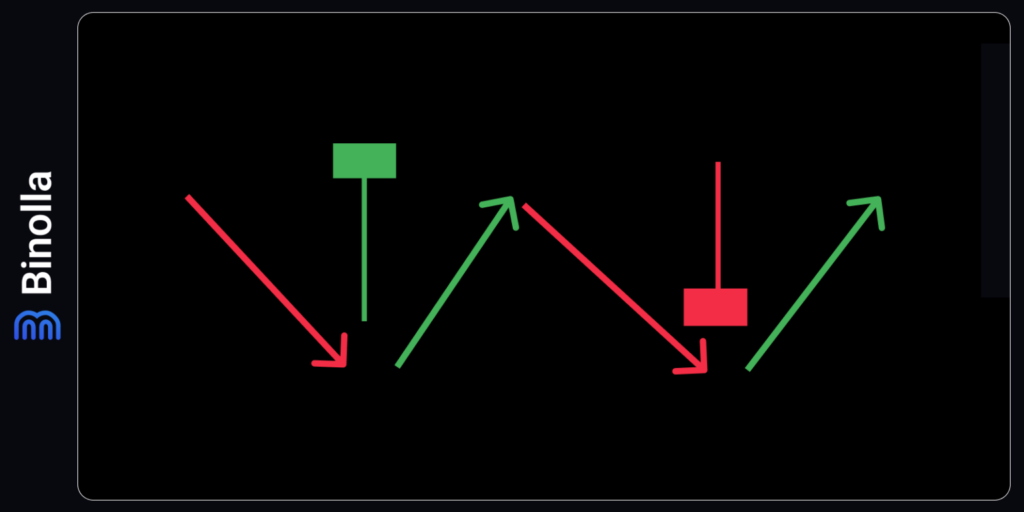

نجمة الشهاب والرجل المعلق

الرجل المعلق ونجم الشهاب كلاهما نمط انعكاسي يظهر في قمة الاتجاه الصعودي. يبدو الرجل المعلق مشابهًا للمطرقة ونجم الشهاب هو توأم المطرقة المقلوبة. بينما يظهر نموذج المطرقة والمطرقة المقلوبة على مستوى الدعم، يظهر نموذج الشهاب والرجل المعلق على مستوى المقاومة.

تُظهر الصورة أعلاه كلا النمطين في نفس المكان، وهو ما يحدث أحيانًا. الأول هو الشهاب، ثم يأتي الرجل المُعلّق. وكما ذكرنا من قبل، فكلاهما انعكاسات؛ وبالتالي يمكنك شراء عقد أدنى بعد الشهاب أو بيع زوج العملات.

الابتلاع الصعودي والهبوطي

تعتمد جميع الأنماط التي تم وصفها أعلاه على شمعدان ياباني واحد. ومع ذلك، بصرف النظر عن هذه الأنماط، هناك أيضًا نماذج الشموع المزدوجة وحتى الثلاثية. الابتلاع هو أحد هذه النماذج.

يظهر الابتلاع الصعودي بعد الاتجاه الهبوطي. يجب أن تكون الشمعة الأولى في هذا النموذج المزدوج الشمعدان هابطة، والثانية يجب أن تكون صاعدة. وفقًا لاسم هذا النموذج، فإن الثانية “تبتلع” الأولى، مما يعني أن جسمها أكبر.

عندما يتعلق الأمر بنمط الابتلاع الهبوطي، فإن هذا النمط هو مرآة للنمط الصعودي. لدينا شمعتان، الأولى صاعدة والثانية هابطة. الشرط الأساسي الآخر لهذا النمط هو أن الشمعة الهابطة يجب أن “تبتلع” الشمعة الصاعدة.

دعنا نلقي نظرة على الرسوم البيانية. في المثال أعلاه، يمكنك أن ترى الابتلاع الصعودي الكلاسيكي، والذي يظهر في مستوى الدعم. بعد انتهاء الاتجاه الهبوطي المحلي، يظهر هذا النمط أن السعر من المحتمل أن ينعكس لأعلى. لذلك، يمكنك شراء عقد أعلى أو شراء زوج العملات.

من ناحية أخرى، يظهر الابتلاع الهابط في مستوى المقاومة ويتنبأ بنهاية الاتجاه الصاعد المحلي، كما هو موضح في مثالنا. ونتيجة لذلك، يمكنك شراء عقد أدنى أو ببساطة بيع زوج العملات بعد ظهور الشمعة الهابطة.

الحرامي

يمثل نموذج الحرامي الكلاسيكي شمعدانين حيث “تبتلع” الشمعة الثانية الشمعة الأولى. هذا النموذج له الكثير من القواسم المشتركة مع نموذج الابتلاع، كونه نسخة مطابقة له. في نموذج الحرامي الهابط، لديك الشمعة الأولى الهابطة ذات الجسم الأطول والشمعة الثانية الصاعدة ذات الجسم الأصغر، والتي “تبتلعها” الشمعة الهابطة.

عندما يتعلق الأمر بنمط الحرامي الصاعد، يكون للشمعة الصعودية الأولى جسم أطول، والشمعة الهبوطية الثانية “تبتلعها” الشمعة الصعودية.

ضع في اعتبارك أن نموذج الحرامي الكلاسيكي يمكن العثور عليه في الغالب في الأسهم، حيث تتكرر الفجوات. في المثال أعلاه، لدينا نوع من نمط الحرامي، حيث تبتلع الشمعة الهابطة الشمعة الصاعدة تمامًا. ومع ذلك، عندما يتعلق الأمر بالفوركس، نادرًا ما يمكن العثور على هذا النوع من الأنماط على الرسوم البيانية بسبب ارتفاع أحجام التداول.

إذا رأيت هذا النمط الحرامي الهابط، يمكنك التفكير في شراء عقد أدنى أو بيع زوج العملات.

هناك نوع آخر من أنماط الحرامي يتضمن شمعة قياسية واحدة وشمعة دوجي واحدة. يُعرف هذا المزيج باسم تقاطع الحرامي. وهو له نفس المعنى بالنسبة للأسواق، حيث أن فكرة النموذج هي إظهار أن الاتجاه السابق قد انتهى ومن المحتمل أن يبدأ الاتجاه الجديد. في المثال أعلاه، يمكنك أن ترى تقاطع حرامي صاعد بعد اتجاه هابط محلي. يمكن للمتداولين شراء عقد أعلى أو شراء زوج العملات في هذه الحالة.

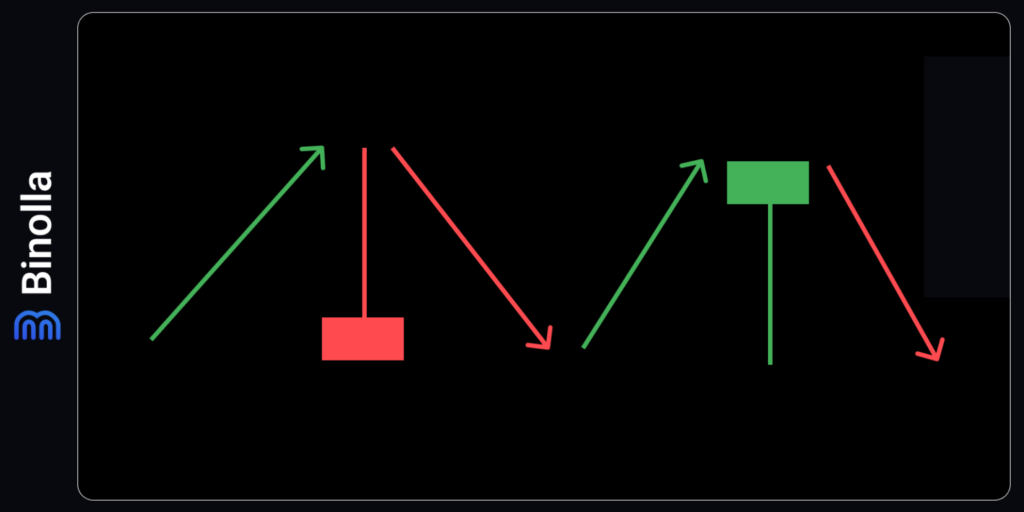

ملاقط

الملاقط أو التوائم هي أنماط نادرة جدًا من أنماط الشموع التي تحتوي على شمعدانين متطابقين متجهين في اتجاهات مختلفة. تظهر الملاقط الصعودية بعد اتجاه هبوطي. ويتكون من شمعدان هابط، وهو مطابق أو يكاد يكون مطابقًا للشمعدان الصاعد التالي. أحد الشروط الرئيسية لهذا النمط هو أن يكون للشمعدانين فتائل أقل من نفس الحجم، مما يعني أن أدنى مستوياتهما متماثلة.

عندما يتعلق الأمر بالشمعدانات الهابطة فهي انعكاس مرآة للشمعدانات الصاعدة، حيث يكون للشمعدانات الصاعدة والهابطة من نفس الحجم فتائل بنفس الطول. وفي المقابل، تصل إلى نفس القمم.

الملاقط الكلاسيكية نادرة جدًا، ولكن إذا وجدت واحدًا على الرسم البياني، يمكنك استخدامه لأنه نمط قوي جدًا. في مثالنا، لدينا نمط قريب جدًا من نمط التوأم الكلاسيكي، ولكن الشمعة الصاعدة هنا بها فتيل منخفض، بينما الشمعة الهابطة ليس لها فتيل. على أي حال، يمكن التعامل مع هذا النمط على أنه توأم مع فكرة شراء عقد أدنى أو بيع زوج العملات.

نجوم الصباح والمساء

هذه هي أنماط ثلاثية الشموع اليابانية التي تسمح لك بالعثور على النقاط على الرسم البياني حيث من المحتمل أن ينعكس السعر. تظهر نجمة الصباح في مستوى الدعم. تبدأ بشمعة حمراء كبيرة، والتي لا تزال تمثل استمرارًا للاتجاه الهبوطي السابق. ثم تأتي بعد ذلك قمة دوارة صغيرة، والتي تظهر حالة عدم اليقين في السوق وتوضح أن الثيران يدخلون في اللعب. تؤكد الشمعة التالية ذات الجسم الطويل على الانعكاس.

عندما يتعلق الأمر بنموذج نجمة المساء، فهو انعكاس لنموذج نجمة الصباح مع أول شمعة صاعدة طويلة الجسم وقمة دوارة وشمعة هابطة طويلة الجسم تؤكد بداية اتجاه جديد.

يوضح المثال أعلاه نموذج نجمة المساء، وهو نمط يتنبأ بنهاية الاتجاه الصعودي وانعكاس السوق. إذا رأيت هذا النمط أثناء بحثك في السوق، يمكنك شراء عقد منخفض بمجرد إغلاق الشمعة الحمراء ذات الجسم الطويل.

ثلاثة جنود بيض وثلاثة غربان سود

الجنود الثلاثة البيض هو نمط انعكاسي آخر يتشكل بعد الاتجاه الهبوطي. وهو يتضمن ثلاث شمعدانات يجب أن تتطابق مع الشروط التالية:

- الأولى قد يكون لها جسم صغير وفتيل في كلا الاتجاهين؛

- الثانية يجب أن تكون ذات حجم أكبر؛

- الثالثة يجب أن تتطابق على الأقل مع حجم الشمعة الثانية، مع فتائل صغيرة أو بدون فتائل على الإطلاق.

ضع في اعتبارك أن جميع الشمعدانات الثلاثة يجب أن تكون من نفس اللون الأخضر، مما يعني أنها يجب أن تكون صعودية.

عندما يتعلق الأمر بثلاثة غربان سوداء، فهذا النمط هو مرآة لنمط “ثلاثة جنود بيض” مع استيفاء الشروط التالية:

- يجب أن تكون الشمعة الأولى صغيرة الحجم، مع وجود فتائل في كلا الاتجاهين؛

- يجب أن تكون الثانية بحجم أكبر؛

- يجب أن تكون الثالثة بنفس حجم الثانية على الأقل، مع فتائل صغيرة أو بدون فتائل على الإطلاق.

يوضح المثال أعلاه كيفية عمل النمط الصاعد. لدينا ثلاث شمعدانات بعد اتجاه هابط، والتي تستوفي جميع شروط الجنود الثلاثة البيض. ولذلك، بمجرد أن تقابل شيئًا من هذا القبيل على الرسوم البيانية، يمكنك التفكير في شراء عقد أعلى أو شراء زوج العملات.

في الحالة أعلاه، كان لدينا اتجاه صعودي محلي، والذي انتهى واستوفت ثلاث شمعدانات جميع شروط نموذج الغربان الثلاثة السوداء. يمكنك شراء عقد أدنى بمجرد إغلاق الشمعة الثالثة، أو ببساطة بيع زوج العملات.

التداول باستخدام أنماط الشموع اليابانية: نصائح وتوصيات

قبل استخدام هذا النوع من التحليل التقني في روتين التداول الخاص بك، يجب أن تفكر في التوصيات التالية:

- حدد دائمًا مستويات الدعم والمقاومة قبل تطبيق نمط شمعدان معين. أنماط مثل الرجل المعلق والمطرقة متشابهة، ولكن يجب قراءتها بشكل مختلف. يتنبأ نموذج المطرقة باحتمالية حدوث اتجاه صعودي، بينما يخبرنا نموذج الرجل المعلق عن احتمالية هبوط السعر.

- تجنب تداول أنماط الشموع اليابانية دون معرفة الإصدارات الاقتصادية الكلية القريبة. في حين أن تحليل الشموع اليابانية هو استراتيجية موثوقة يمكن اتباعها، إلا أن إصدارات البيانات الرئيسية قد تكسر حتى أقوى الأنماط وأكثرها وضوحًا.

- تحديد حالة السوق الحالية. تعتمد أنماط الشموع اليابانية على اتجاهات السوق الحالية. إذا كنت تفكر في المطرقة، على سبيل المثال، فإنها تظهر بعد الاتجاه الهبوطي. لذلك، يجب أن تجد اتجاهات السوق مسبقًا.

- ابحث عن التأكيدات. في حين أن طريقة التحليل هذه مستقلة، سيكون من الجيد إضافة استراتيجيات إضافية لتأكيد إشاراتها، مثل تطبيق مؤشر القوة النسبية RSI، على سبيل المثال، لتأكيد الانعكاسات.

الأسئلة الشائعة

ما هي الشموع اليابانية؟

الشموع اليابانية هي نوع من الرسوم البيانية التي تعرض تحركات سعر الأصل على مدار فترة زمنية. وهي تتألف من جسم وظلين، يُظهران أسعار الفتح والإغلاق والقمة والقاع لكل فترة زمنية.

ما هي الأنواع الرئيسية لأنماط الشموع اليابانية؟

أنماط الشموع هي تشكيلات من شمعة واحدة أو أكثر تشير إلى الاتجاه المستقبلي المحتمل للسوق. هناك العديد من أنواع أنماط الشموع اليابانية، ولكن أكثرها شيوعًا هي الأنماط الانعكاسية والأنماط الاستمرارية وأنماط التردد.

ما هو النمط الانعكاسي؟

النمط الانعكاسي هو نمط شمعدان يشير إلى تغير في الاتجاه السائد. على سبيل المثال، يشير النمط الانعكاسي الصعودي إلى أن السعر قد يرتفع بعد اتجاه هابط، بينما يشير النمط الانعكاسي الهبوطي إلى أن السعر قد ينخفض بعد اتجاه صاعد.

ما هو النمط الاستمراري؟

النمط الاستمراري هو نمط شمعدان يؤكد استمرار الاتجاه الحالي. على سبيل المثال، يُظهر النمط الاستمراري الصعودي أن السعر من المرجح أن يستمر في الارتفاع في الاتجاه الصعودي، بينما يشير النمط الاستمراري الهبوطي إلى أن السعر من المرجح أن يستمر في الهبوط في الاتجاه الهبوطي.