Top 8 Eventos e Indicadores Econômicos para Acompanhar no Trading em 2025

Os eventos e indicadores econômicos têm um papel muito importante, pois impactam diretamente as flutuações de preço de diferentes tipos de ativos. Desde moedas até commodities e criptomoedas, seja qual for o instrumento financeiro que você escolher, saber como o preço e vários conjuntos de dados econômicos estão interligados possibilita a tomada de decisões mais informadas. Neste artigo, vamos explorar os principais eventos e indicadores macroeconômicos que os traders podem usar para entender as flutuações de preço e prever movimentos futuros.

Junte-se à Binolla agora mesmo e use as informações desse artigo para operar com sucesso!

Contents

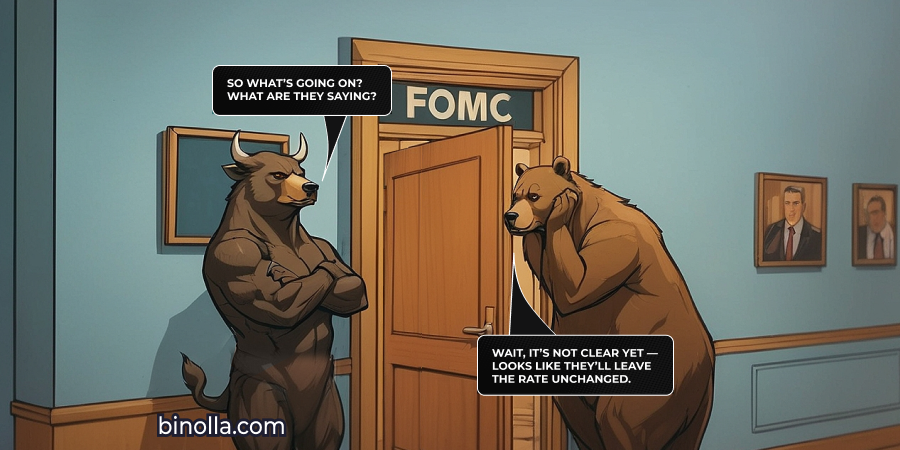

1: Decisões Sobre Taxa de Juros

O evento número um no mundo do trading e dos investimentos são as decisões sobre taxa de juros. As taxas de juros são definidas pelos bancos centrais para regular o volume de dinheiro na economia. Quando as taxas de juros são mais altas, menos dinheiro flui para os mercados, e os empréstimos se tornam menos atraentes, enquanto os depósitos bancários, por sua vez, ficam mais atraentes, pois você conseguirá um rendimento com juros mais altos sobre o seu dinheiro.

Para as economias, taxas de juros mais altas podem significar que a atividade comercial diminuirá, pois as empresas não podem contar com empréstimos baratos. Além disso, os consumidores preferem poupar dinheiro em vez de gastar. A inflação também fica mais baixa, o que é outro fator que permite que os consumidores gastem menos, pois não são pressionados pela expectativa de preços mais altos e podem tomar decisões mais ponderadas.

Taxas de juros mais baixas significam empréstimos mais baratos e dinheiro mais atraente. Isso leva as empresas a crescerem e os consumidores a serem mais ativos nos gastos. Os depósitos bancários se tornam menos atraentes, o que é outra razão pela qual as famílias se tornam consumidores mais ativos.

Como as Taxas de Juros Impactam os Mercados?

Taxas de juros mais altas dão suporte para as moedas emitidas por um banco central. Por exemplo, se o BCE aumentar as taxas, isso dará suporte para o Euro em relação a outras moedas. No entanto, quando se trata de outros tipos de ativos, taxas de juros mais altas podem ter um impacto diferente. Por exemplo, taxas de juros mais altas reduzirão o fluxo de dinheiro e pressionarão as ações e índices, que provavelmente cairão.

Quando se trata de commodities, elas também são pouco propensas a subir durante períodos de política monetária contracionista, pelos mesmos motivos. Menos dinheiro na economia e empréstimos mais caros impedirão investidores e traders de expandirem seus portfólios.

Taxas de juros mais baixas, por sua vez, estimulam traders e investidores a comprar mais ações, commodities e outros ativos, pois assim eles podem contar com empréstimos mais baratos. Portanto, em tempos de política monetária expansionista, é esperado que ações, índices, commodities e até mesmo criptomoedas cresçam.

Mas, como podemos usar essas informações? Bem, quando um banco central reduz as taxas de juros, a moeda cai, enquanto ações, índices e outros ativos podem subir. Por outro lado, quando um banco central aumenta as taxas, a moeda tende a subir, enquanto o mercado de ações e outros ativos tendem a cair.

A recente decisão do BoJ sobre a taxa de juros deu suporte para o iene japonês. Embora os representantes oficiais do Banco do Japão não tenham feito mudanças na política monetária, o JPY subiu, o que pode ser visto no gráfico. Traders e investidores esperam que o Banco do Japão aumente as taxas de juros em breve, o que foi o principal motivo para o crescimento da moeda.

2: Comentários dos Oficiais dos Bancos Centrais

Outro aspecto importante que os traders devem considerar ao operar nos mercados financeiros são os comentários dos oficiais dos bancos centrais em relação à situação atual. Às vezes, eles interferem com discursos específicos para alterar a situação e impactar as moedas.

Qual é a ideia por trás dessas ações? É simples, moedas mais baratas ou mais caras influenciam diretamente a economia. Com esses discursos, os oficiais dos bancos centrais tentam impactar os mercados financeiros sem tomar medidas como alterar taxas de juros ou aplicar um quantitative easing. A intervenção verbal está entre as ferramentas mais populares que os oficiais usam para controlar os preços das moedas.

Como Isso Funciona?

Os oficiais dos bancos centrais podem fazer seus comentários durante eventos planejados ou até dar discursos inesperados sobre a moeda se algo extraordinário acontecer. Por exemplo, um oficial pode dizer que a moeda está muito cara e que estão monitorando a situação de perto. Isso sinaliza ao mercado que, se a moeda permanecer cara, o banco central pode reduzir as taxas, aplicar um quantitative easing (QE) ou realizar uma intervenção para derrubar seu valor.

Por outro lado, se os oficiais disserem que a moeda está muito barata, o que estimula a inflação a ultrapassar os níveis desejados, o mercado recebe um sinal claro de que o banco central pode intervir e dar suporte para a moeda por meio de intervenção ou aumento das taxas de juros. Os comentários podem ser diretos e claros ou então mais “subliminares”. Por exemplo, um oficial pode dizer que o crescimento econômico não é suficiente, o que indica que o banco central provavelmente dará mais estímulos e cortará as taxas de juros ou aplicará um QE.

Quando os oficiais falam sobre uma moeda cara, o sentimento do mercado geralmente muda de altista para baixista, enquanto quando falam sobre uma moeda barata, os compradores geralmente assumem o controle do mercado. Se as intervenções verbais não forem eficazes o suficiente, os bancos centrais costumam realizar uma intervenção cambial.

3: Intervenção Cambial

Essa é uma medida rara que os bancos centrais tomam para estabilizar suas moedas no mercado. Quando um banco central realiza uma intervenção, ele compra ou vende sua própria moeda no mercado de câmbio para orientar a taxa cambial. Por exemplo, se uma moeda estiver muito cara, o que a torna menos atraente para exportadores, o banco central provavelmente começará a vendê-la no mercado Forex para aumentar sua oferta, o que reduz o valor da moeda.

Por outro lado, se uma moeda estiver muito barata, o banco central pode usar sua reserva de moeda estrangeira para criar demanda artificial e comprar sua própria moeda. Outro exemplo de intervenção é quando o banco central estabelece uma taxa de câmbio mínima entre sua própria moeda e uma moeda estrangeira. O Banco Nacional Suíço fez isso de 2011 a 2015, estabelecendo uma taxa de câmbio mínima do franco suíço em relação ao euro para evitar o fortalecimento excessivo da moeda nacional. Essa medida ajudou exportadores locais que trabalhavam com parceiros europeus.

4: Quantitative Easing

Quantitative Easing ou QE é uma medida que os bancos centrais tomam para comprar títulos nos mercados e aumentar a oferta de dinheiro. Isso ajuda os bancos a criar novas reservas e ter acesso a mais liquidez que podem usar para empréstimos e investimentos. O quantitative easing normalmente é anunciado por um banco central junto com cortes nas taxas de juros. Um dos principais QEs foi lançado pelo Banco do Japão na década de 2010 e levou ao crescimento da inflação. Isso ajudou o Japão a sair da zona de deflação, o que impedia o crescimento da economia local.

Outro exemplo de quantitative easing foi quando o Fed iniciou seu programa de compra em resposta à crise financeira global de 2007 a 2008. Alguns economistas acreditam que essa medida ajudou a evitar consequências mais severas.

O QE influencia a taxa de câmbio, pois fornece mais liquidez aos mercados financeiros. Assim que iniciado, ele cria uma oferta adicional de dinheiro, o que pressiona a taxa de câmbio para baixo. Portanto, quando os traders descobrem que um banco central vai aplicar um QE na próxima reunião, eles podem esperar que a moeda caia. Normalmente, isso ocorre no momento em que o QE é anunciado (até mesmo antes da reunião) e, às vezes, esse anúncio é usado pelos oficiais dos bancos centrais como parte de uma intervenção verbal, pois assim eles podem visualizar como seus comentários e as expectativas de QE influenciam o mercado.

Um dos efeitos colaterais do quantitative easing é que ele pode causar bolhas nos mercados financeiros. Isso ocorre porque bancos, grandes instituições financeiras e investidores podem usar a liquidez adicional para comprar ações e outros valores mobiliários. Nesse contexto, o valor desses ativos vai além de seu valor fundamental, o que cria bolhas. O principal risco desse fenômeno é que uma dessas bolhas pode estourar no futuro e gerar uma venda em massa com consequências imprevisíveis.

5: Dados de Inflação

Todos os bancos centrais buscam manter a taxa de inflação em um certo nível. Na maioria dos casos, a meta varia de 2% a 3%, algo considerado como uma taxa de inflação normal para o crescimento econômico estável. Se a inflação estiver abaixo de 2%, o banco central pode intervir com um corte nas taxas de juros ou até mesmo um QE para estimular os preços, enquanto uma inflação acima de 3% pode levar ao aumento das taxas de juros.

Os dados de inflação podem ser acompanhados nos calendários econômicos. Índices de Preços ao Consumidor de diferentes tipos refletem a situação do crescimento dos preços em um país específico. Quando o IPC está acima de 2% a 3%, isso pode ser um sinal para traders e investidores de que o banco central pode intervir e adotar uma política monetária contracionista, aumentando as taxas de juros. Uma taxa de inflação mais baixa (quando o IPC está abaixo de 2%) pode indicar que o banco central provavelmente cortará as taxas ou aplicará um QE.

Como Usar Essas Informações no Trading?

Os traders devem acompanhar os IPCs nos calendários econômicos e verificar as projeções. Se a taxa de inflação anual estiver acima de 2% a 3%, a moeda pode subir, pois traders e investidores esperam que o banco central intervenha. Na situação oposta, quando o IPC anual está abaixo de 2%, traders e investidores começam a vender a moeda, esperando que o banco central corte as taxas ou aplique um QE para estimular a inflação.

6: Dados do Mercado de Trabalho

Falando sobre crescimento econômico, vale mencionar os dados do mercado de trabalho como um dos indicadores da saúde econômica de um país. Uma alta taxa de desemprego indica aos traders e investidores que a atividade econômica está fraca, pois as empresas tendem a evitar a criação de novos postos de trabalho. Isso geralmente ocorre durante uma estagnação econômica ou em períodos de recessão.

Uma maior demanda por força de trabalho, por sua vez, demonstra que as empresas tendem a aumentar suas atividades e acreditam em melhores condições econômicas no futuro, o que lhes permite desenvolver seus negócios e criar novos empregos.

Os oficiais dos bancos centrais também verificam esses dados para tomar suas decisões de política monetária. Uma taxa de desemprego mais alta, que é um sinal negativo indicando atividade econômica fraca, pode estimular o banco central a reduzir as taxas ou adotar um programa de quantitative easing. Isso, por sua vez, reduzirá o valor da moeda. Portanto, ao checar os dados divulgados sobre desemprego, você pode esperar que a moeda caia se eles estiverem mais altos do que o previsto.

Por outro lado, uma situação melhor no mercado de trabalho pode ser considerada pelos mercados como um sinal de que o banco central não tomará medidas adicionais para estimular o crescimento econômico e, portanto, nenhum corte de taxa de juros ou QE será adotado. Normalmente, isso dá suporte para a moeda em relação às suas concorrentes. Além disso, em alguns casos, uma situação melhor no mercado de trabalho permite que o banco central aumente as taxas (se precisar combater a inflação, por exemplo), o que fornecerá suporte adicional para a moeda.

O gráfico acima mostra como o par de moedas USD/JPY reagiu aos dados do mercado de trabalho divulgados na sexta-feira, 1º de novembro de 2024. A taxa de desemprego permaneceu inalterada em 4,1%, o que é um bom sinal para a economia dos EUA, permitindo que o Fed leve o tempo que precisar antes de realizar o próximo corte na taxa de juros. Portanto, essa divulgação de dados estimula os traders a comprar USD contra o iene.

7: Índice dos Gerentes de Compras (PMI)

Esse é um indicador avançado que mostra a taxa de atividade empresarial nos setores industrial e de serviços. O índice demonstra se as condições de mercado estão se expandindo ou contraindo. No primeiro caso, é provável que o crescimento econômico se expanda, enquanto no segundo, é provável que ocorra uma recessão.

PMIs acima de 50 demonstram expansão econômica, enquanto se o índice ficar abaixo de 50, reflete uma contração econômica. Os traders podem usar essa informação para prever se um banco central aumentará, cortará taxas ou não fará alterações na política monetária. Diferente dos dados de PIB, que são indicadores atrasados, os PMIs são divulgados antecipadamente, permitindo que os participantes do mercado façam suas previsões antes de verem os números finais do PIB.

Um PMI acima do esperado leva ao crescimento da moeda, pois mostra que a economia está suficientemente forte (se o PMI estiver acima de 50), enquanto um PMI abaixo do esperado reflete problemas econômicos que podem levar o banco central a cortar taxas ou adotar um QE para estimular o crescimento econômico. Portanto, os traders costumam comprar quando o PMI está acima de 50 e aumentando, e vendem quando o PMI está diminuindo e abaixo de 50.

8: Eventos Políticos e Geopolíticos

Diversos eventos políticos e geopolíticos também podem causar um grande impacto nos mercados financeiros. Um dos exemplos recentes foi a eleição presidencial dos EUA, que causou flutuações significativas nos preços.

Assim como pode ser visto no gráfico, o EUR/USD teve um forte movimento de queda, pois a Zona do Euro é uma das regiões onde as tarifas prometidas por Trump podem ter o efeito mais negativo. Em relação ao dólar americano, as mudanças que possivelmente serão implementadas podem estimular a inflação, o que, por sua vez, deixará menos espaço para o Fed conduzir uma política expansionista.

Em relação aos eventos geopolíticos, os traders também devem acompanhar as várias tensões e conflitos ao redor do mundo. Esses eventos podem dar suporte para alguns ativos ou exercer uma pressão significativa sobre outros.

Para lucrar com esses eventos, você deve pensar primeiro nas suas consequências. Assim como já comentamos, traders e investidores estavam com dúvidas sobre as eleições dos Estados Unidos, e então o “modo de aversão ao risco” foi ativado. Isso levou ao aumento do ouro e do dólar americano. Portanto, todos os eventos políticos e geopolíticos com contexto negativo levam ao aumento da popularidade dos chamados ativos safe haven, ou “refúgio seguro”. Por outro lado, eventos políticos positivos podem estimular os participantes do mercado a investir em ativos de risco, o que dá suporte para o mercado de ações, commodities, criptomoedas, etc.

Perguntas Frequentes

Onde Posso Encontrar Dados Macroeconômicos?

Você pode encontrá-los nos calendários econômicos. Normalmente, esses calendários permitem que os participantes do mercado vejam as leituras atuais e também as projeções. Após a divulgação de um conjunto de dados, os traders também podem ver a leitura final.

O Que é Mais Importante, Dados Econômicos ou Indicadores Técnicos?

Os dados econômicos e vários eventos têm maior importância, pois influenciam as percepções dos participantes do mercado em relação a um ativo específico. Eles impactam o equilíbrio entre oferta e demanda e são os principais fatores de influência das oscilações de preços. Já os indicadores técnicos e os preços refletem o impacto dos indicadores macroeconômicos e de vários eventos nos mercados.

Qual é o Evento Mais Importante Quando se Trata de Movimentar os Preços?

As decisões dos bancos centrais são os eventos principais que influenciam os preços de moedas e outros ativos. Essas decisões podem estimular a demanda ou injetar mais liquidez nos mercados.