Eleições Presidenciais dos EUA se Aproximando: Mercados Financeiros Atentos

O principal fator de influência dos preços nesta semana são as eleições dos Estados Unidos, onde o ex-presidente Donald Trump está tentando retornar ao cargo, enquanto Kamala Harris faz tudo o que pode para que os democratas permaneçam na Casa Branca por mais um mandato presidencial. Ambos os candidatos têm amplo apoio dos americanos e chances quase semelhantes de vitória. Atualmente, cerca de 1% os separa, e a situação provavelmente não mudará muito até o dia das eleições.

Essa incerteza favorece principalmente o dólar americano, o ouro e outros ativos considerados como safe haven, já que investidores e traders estão adotando uma postura mais conservadora. Se Donald Trump voltar ao cargo, uma nova era de guerras comerciais pode começar (o ex-presidente dos EUA prometeu impor tarifas), o que pode ter consequências negativas para o crescimento econômico da Zona do Euro. Além disso, novas tarifas também podem afetar negativamente a economia chinesa, se forem aplicadas. Portanto, esses temores fazem com que traders e investidores busquem ativos mais seguros.

Outro fator que apoia o dólar americano são as tensões no Oriente Médio. Os israelenses atacaram a infraestrutura militar iraniana no sábado em resposta ao ataque do Irã em 1º de outubro. Esse é mais um passo em direção à escalada do conflito, o que leva investidores e traders a procurarem ativos safe haven. No entanto, por outro lado, o fato de os ataques terem atingido apenas a infraestrutura militar pode ser considerado uma possibilidade de desescalada futura.

Contents

Dados dos EUA Pela Frente

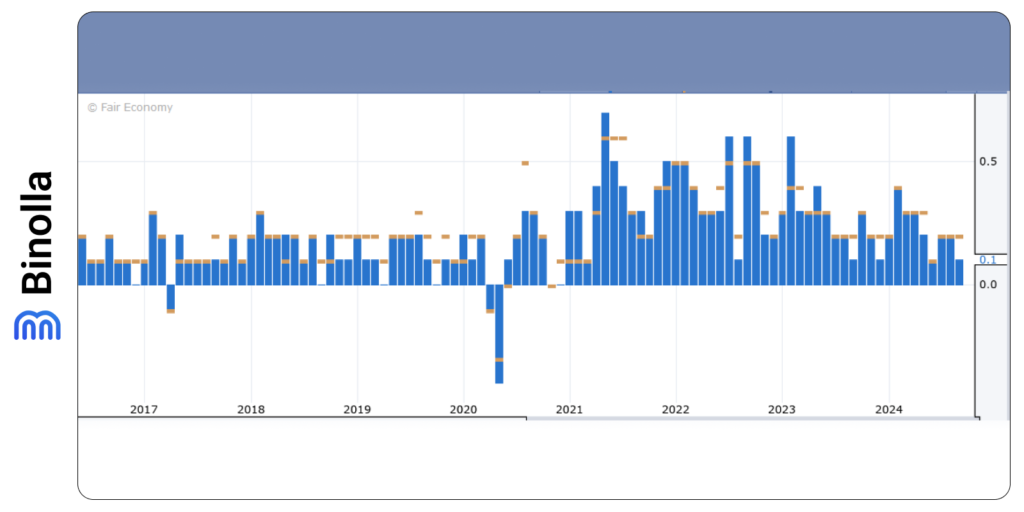

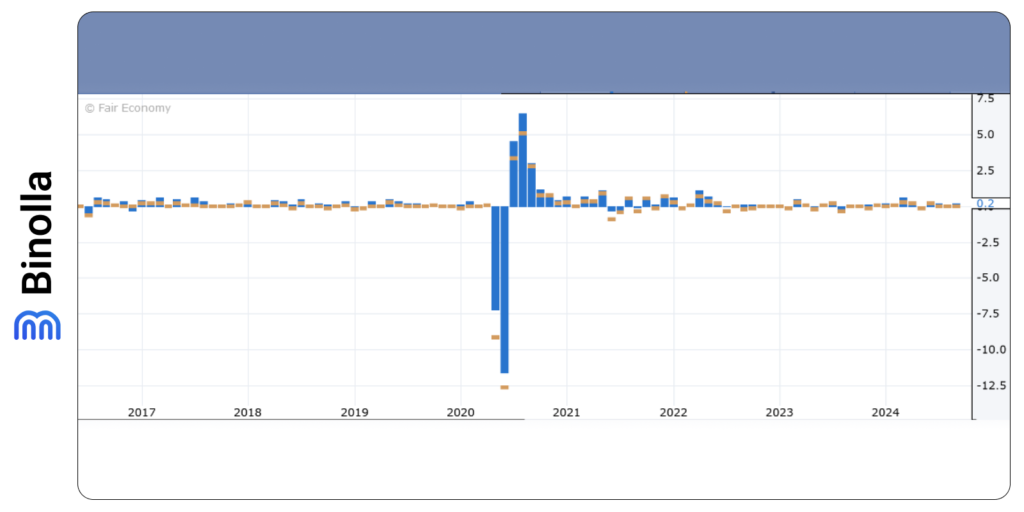

Essa semana será rica em dados dos EUA que serão analisados por traders e investidores em todo o mundo. Em particular, os participantes do mercado estão aguardando a atualização do índice de preços PCE mensal, que será divulgado na quinta-feira, 31 de outubro. De acordo com as previsões, a inflação PCE provavelmente acelerará em setembro de 0,1% para 0,3%, o que pode apoiar o USD, já que o Fed observa atentamente esse parâmetro e, se a inflação aumentar, o FOMC provavelmente evitará uma flexibilização mais agressiva neste ano.

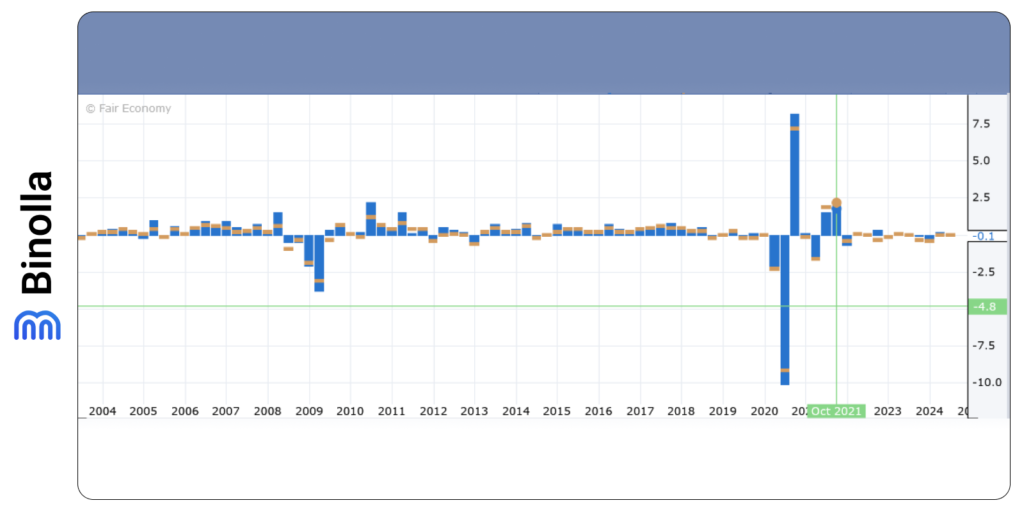

Outro indicador macroeconômico importante a ser observado nesta semana são os dados do mercado de trabalho dos EUA. A taxa de desemprego deve permanecer em 4,1%, enquanto os novos postos de trabalho no setor não-agrícola podem cair abruptamente para 108.000, em comparação com os 254.000 do relatório anterior. É esperado que os salários caiam em 0,1%.

Traders e investidores também estão antecipando o PMI Industrial do ISM dos EUA, que será divulgado na sexta-feira. Embora a atividade no setor industrial ainda esteja abaixo de 50, o que indica contração, uma dinâmica positiva pode apoiar o dólar americano.

EUR/USD: Traders e Investidores Buscam Novos Dados

O principal tema para traders e investidores é o próximo movimento do Banco Central Europeu em relação à política monetária. Embora não haja quase nenhuma dúvida de que o banco central cortará as taxas de juros novamente esse ano, o tamanho dessa flexibilização também é importante. Alguns representantes do BCE mencionaram que há riscos de que a inflação permaneça abaixo de 2% por mais tempo.

Os temores de recessão na Alemanha e na Zona do Euro levaram o BCE a cortar os juros. Além disso, uma baixa taxa de inflação no bloco monetário será um fator motivador para que o Banco Central Europeu corte as taxas novamente esse ano. Segundo projeções, a economia alemã pode contrair 0,3% em comparação com o segundo trimestre, enquanto a economia da Zona do Euro deve crescer 0,8%, algo superior aos 0,6% do segundo trimestre.

Além dos dados do PIB, traders e investidores devem prestar atenção nos dados do IPCH para outubro na Alemanha e na Espanha. Enquanto o IPCH alemão deve crescer a uma taxa mais rápida de 2,1%, o índice espanhol deve permanecer abaixo de 2,0%.

Dólar Canadense Sofre com Queda nos Preços do Petróleo

As tensões no Oriente Médio impactaram significativamente as cotações do CAD. A queda nos preços do petróleo na segunda-feira resultou em uma leve tendência de baixa, pois o Canadá é um dos principais exportadores de petróleo. No entanto, não são apenas os preços do petróleo que empurram o CAD para baixo.

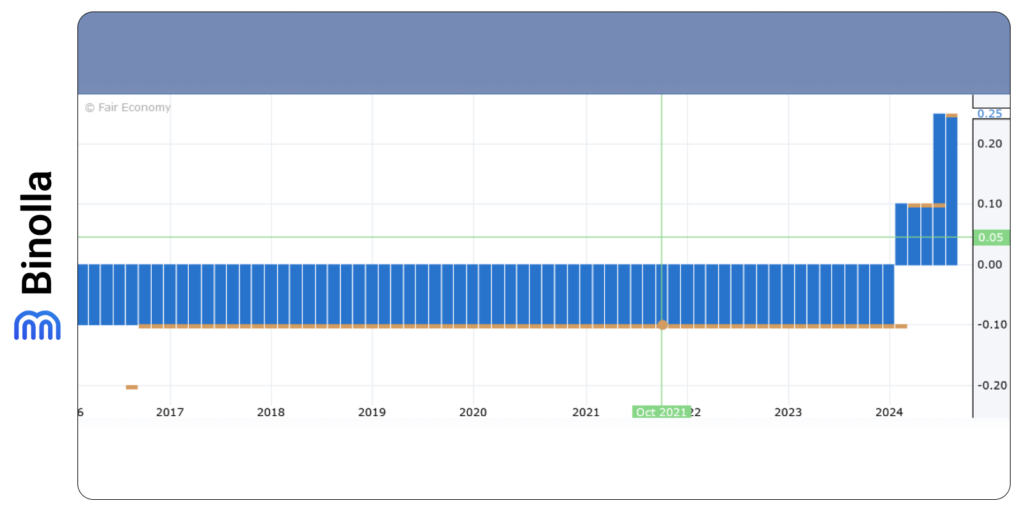

Os próximos dados do PIB canadense devem adicionar aspectos negativos e exercer mais pressão sobre o CAD. Segundo as previsões, o crescimento econômico do Canadá deve desacelerar para 0,0%, em comparação com os 0,2% do relatório anterior.

Além disso, vale a pena ficar atento às declarações do presidente do BoC, Tiff Macklem, que dará algumas declarações essa semana. A desaceleração do crescimento econômico pode estimular o banco central a revisar sua política monetária atual e realizar mais um corte esse ano. A questão é se a próxima flexibilização da política monetária será de 25 ou 50 pontos base. Se as piores previsões se concretizarem, o BoC pode ter menos margem de manobra e retomar seus passos expansionistas.

O BoJ Cortará as Taxas de Juros?

O Banco do Japão realizará uma reunião nesta semana. Segundo as previsões, o BoJ deve evitar tomar qualquer medida contracionista na quinta-feira. No entanto, vale a pena conferir os comentários dos membros do BoJ, pois eles podem dar indícios das futuras decisões de política monetária.

De acordo com os dados mais recentes sobre o índice de preços ao consumidor de Tóquio, a inflação no Japão está abaixo de 2%, o que é um dos fatores que provavelmente impedirá o BoJ de realizar mais aumentos nas taxas esse ano. O momento do próximo aumento de juros é incerto, mas o Banco do Japão deve elevar as taxas para 1% até o final de 2025.