Senin Kelabu? Apa yang Diharapkan dari Perekonomian Mayor Minggu Ini

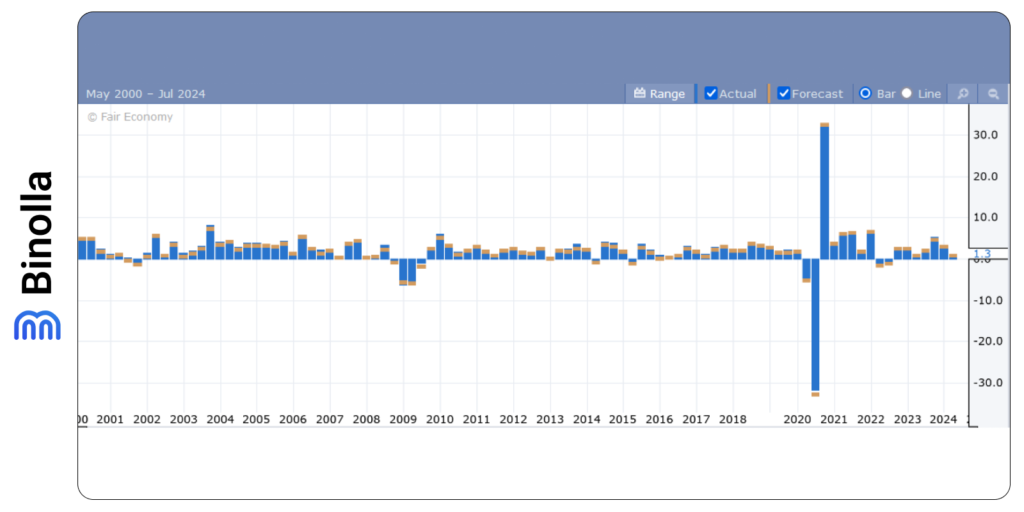

Pasar yang lebih luas anjlok 3% di hari Senin, mengubah kekhawatiran menjadi aksi jual besar-besaran. Indeks Dow kehilangan 1.000+ poin, dan Nasdaq, yang penuh dengan perusahaan teknologi jatuh 3,5%. Bersamaan dengan pelarian masif dari saham dan aset-aset berisiko lainnya di Amerika Serikat, Nikkei 225 Jepang anjlok 12%, yang merupakan kejatuhan terparah dalam sejarah. Bursa-bursa Asia dan Eropa mengikuti AS dan Jepang menandai kerugian substansial di hari Senin.

Apa alasan berbagai bursa bereaksi dengan cara ini? Saat ini, ada ketakutan resesi di AS dan seluruh dunia. Selain itu, kekhawatiran yang tumbuh bahwa The Fed telah gagal bertindak secara tepat, turut mendorong turunnya berbagai pasar. Apa yang menjadi lebih menarik lagi adalah adanya kepercayaan yang kuat di kalangan investor bahwa boom AI tidak akan membuahkan hasil.

Contents

Akankah Ekonomi AS Menghadapi Resesi?

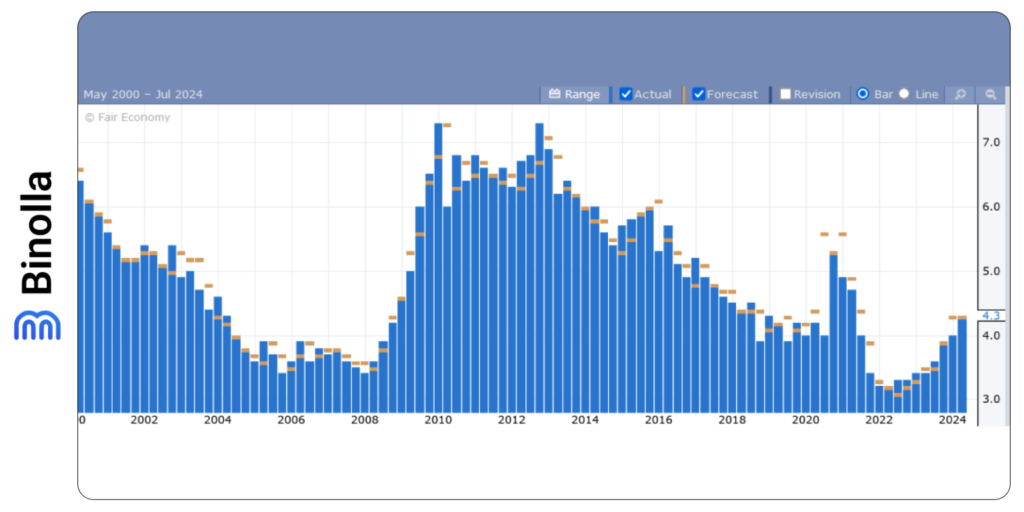

Ketakutan terbesar di kalangan investor adalah bahwa ekonomi AS mungkin berjuang dari resesi dalam waktu dekat. Data pasar tenaga kerja di hari Jumat meningkatkan perhatian serius tentang pertumbuhan ekonomi di Amerika Serikat. Tingkat pengangguran loncat ke 4,3% dari 4,1% dan jumlah lapangan kerja baru hanya 144 ribu, yang mana jauh di bawah ekspektasi. Terkait dinamika pengupah, tumbuh hanya 0,2% sepanjang bulan yang dilaporkan.

Sementara angka-angka tersebut mungkin tampak menakutkan, perekonomian AS tetap kuat karena tumbuh lebih daripada ekspektasi sepanjang kuartal kedua. Bagaimanapun, ketakutan mengenai masa depan perekonomian AS mulai menggunung. Menurut Goldman Sachs, kemungkinan resesi dalam 12 bulan ke depan telah meningkat, namun hanya 10% lebih tinggi dari sebelum rilis pasar tenaga kerja AS di hari Jumat.

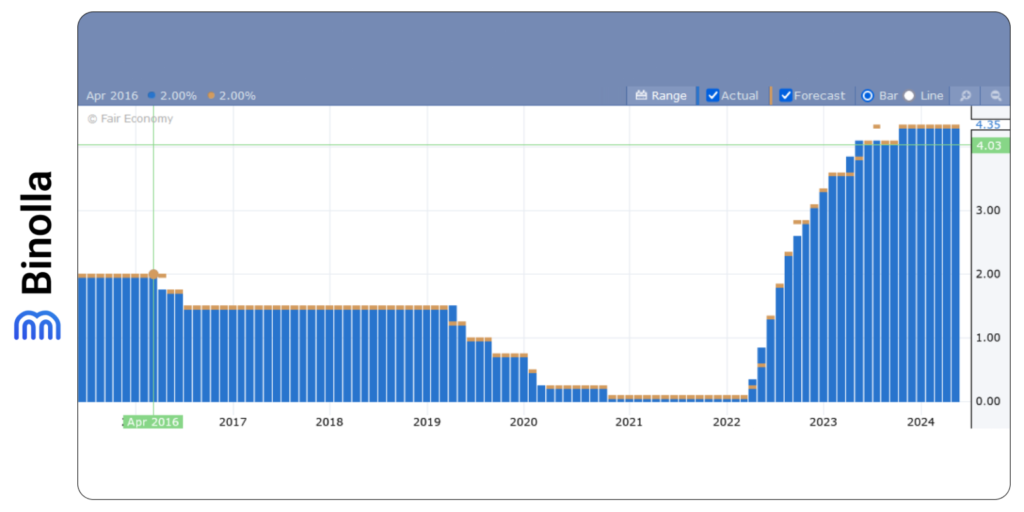

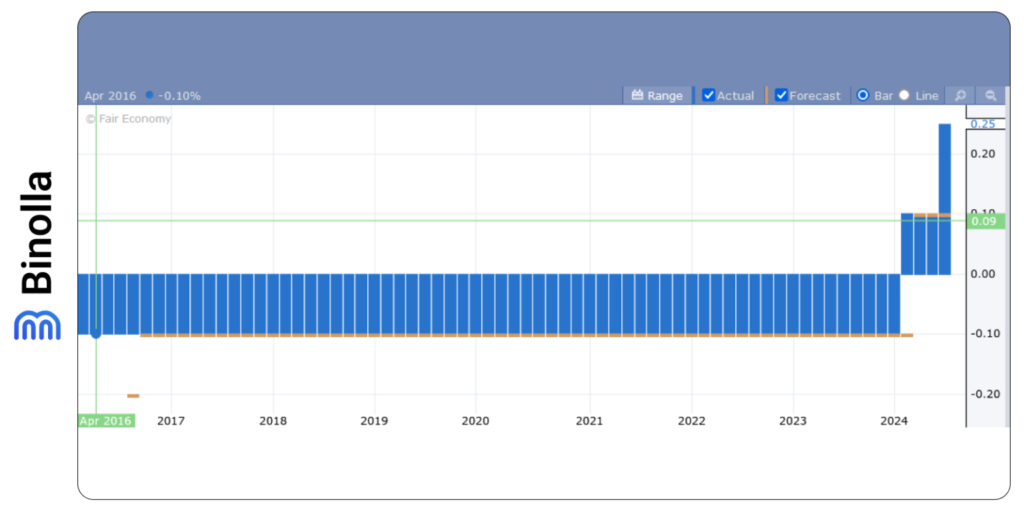

Sehubungan dengan The Fed, pasar masih mengharapkan bank sentral untuk menurunkan tingkat suku bunga di bulan September setelah serangkaian langkah agresif yang dilakukan oleh FOMC selama beberapa tahun terakhir. Menurut beberapa investor, kesabaran ini merupakan kesalahan dan The Fed semestinya menurunkan tingkat suku bunga dalam pertemuan terakhir yang dilaksanakan di bulan Juli.

Sementara FOMC telah menahan tingkat suku bunga pada nilai tertinggi secara historis, beberapa ekonomi percaya bahwa bank sentral seharusnya telah mulai menurunkan suku bunga lebih cepat. Hal ini dapat membantu untuk mendukung pasar tenaga kerja dengan menurunkan biaya pinjaman bagi perusahaan-perusahaan dan membebaskan lebih banyak uang untuk tujuan ekspansif.

Saat ini, The Fed siap untuk melangkah namun keputusan ini akan memerlukan waktu untuk bekerja. Dengan inflasi semakin mendingin secara dramatis dan tingkat pengangguran menyentuh rekor baru, The Fed kemungkinan terlambat untuk menolak kebijakan yang kontradiktif.

Ada tiga pertemuan yang akan datang di bulan September, November, dan Desember. Menurut prakiraan awal, FOMC kemungkinan akan menurunkan suku bunga dua kali di tahun ini. Penurunan pertama diperkirakan dilaksanakan di bulan September. Kemudian, akan ada dua pertemuan lagi bagi The Fed untuk memutuskan apakah melanjutkan penambahan likuiditas ke dalam perekonomian atau tidak.

Faktor AI

Seiring dengan ketakutan tentang pertumbuhan ekonomi di Amerika Serikat, banyak investor meragukan masa depan sektor AI. Tampaknya pasar telah menilai terlalu tinggi industri ini dan memberikan terlalu banyak kredit di masa lalu. Saham-saham teknologi telah terbang tinggi dalam beberapa tahun terakhir ini karena banyak yang percaya AI akan menciptakan revolusi teknologi global yang baru.

Bagaimanapun, sebagaimana waktu menunjukkan, industri ini masih jauh dari menghasilkan laba. Selain itu, teknologi masih belum terbukti dan perspektifnya masih dalam bayang-bayang. Karenanya, para investor dan trader menyingkirkan saham-saham teknologi, termasuk Apple, Microsoft, Meta, Amazon, dan lainnya yang ada pada puncak popularitasnya sejak awal tahun 2023.

Berdasarkan laporan-laporan terakhir, Berkshire Hathaway, perusahaan Warren Buffet, baru saja menjual separuh kepemilikannya di Apple, yang merupakan sinyal negatif lainnya bagi sektor teknologi. Harus disebutkan bahwa perusahaan-perusahaan ini membangun potongan luar biasa besar dalam indeks S&P500, yang akan menghasilkan aksi jual di pasar yang lebih luas.

Akankah RBA Mengubah Kebijakannya?

RBA (Reserve Bank of Australia) tidak melakukan perubahan kebijakan moneter dalam pertemuan minggu ini. Walaupun tingkat suku bunga tetap tidak berubah, terdapat diskusi-diskusi tentang apakah menaikkan kembali atau tidak suku bunga 25bps. Inflasi di Australia mendingin, namun dinamikanya lebih lambat dari berbagai ekonomi mayor lainnya.

CPI Bulanan y/y di Australia meningkat 4,0% di bulan Mei, yang mengintensifkan spekulasi-spekulasi tentang kemungkinan peningkatan tingkat suku bunga lainnya. Bagaimanapun, bahkan jika inflasi tahunan telah meningkat, kekhawatiran tentang kinerja perekonomian China bersama dengan indikator-indikator makroekonomi lainnya meyakinkan para anggota voting RBA bahwa meningkatkan suku bunga tidak akan menjadi solusi terbaik saat ini.

Akankah BoJ Mendukung Yen dengan Langkah Hawkish Agresif Lainnya?

BoJ (Bank of Japan) merilis rangkuman opini minggu lalu dan meningkatkan suku bunga kembali 15 bps di tahun ini, yang cukup tak terduga sebagaimana para partisipan pasar mempertimbangkan tindakan 10 bps dengan probabilitas 50%. Tindakan ini dari BoJ mendukung kembali Yen dan memungkinkan mata uang Jepang ini untuk melanjutkan rally-nya.

Harus disebutkan bahwa BoJ telah menjadi lebih hawkish, yang berarti bahwa investor dapat mengharapkan langkah kebijakan moneter yang lebih agresif di waktu yang akan datang, yang, pada gilirannya, akan mendukung Yen Jepang. Ada beberapa pertemuan yang akan datang di tahun ini. Para trader Yen harus mengikuti komentar-komentar BoJ dan menyesuaikan posisi-posisi mereka.

Lapangan Kerja Selandia Baru dalam Fokus

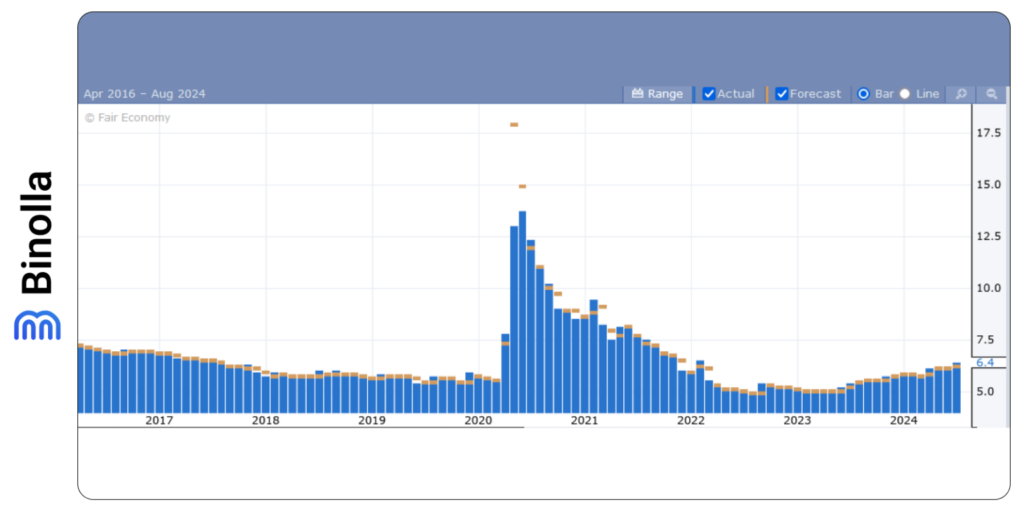

Data ketenagakerjaan Selandia Baru juga menjadi fokus minggu ini. Menurut prakiraan-prakiraan terkini, tingkat pengangguran di Selandia Baru cenderung naik menjadi 4,7% dari 4,3%, yang dapat menjadi perhatian besar bagi para pejabat RBNZ (Reserve Bank of New Zealand).

Inflasi kuartal 2 jatuh ke 3,3% y/y dari sebelumnya 4,0%, yang merupakan sinyal positif bagi para pejabat Reserve Bank of New Zealand. Bagaimanapun, mereka masih menahan tingkat suku bunga demi menunggu lebih banyak sinyal. Menurut berbagai prakiraan, RBNZ akan melakukan dua kali penurunan 25 bps di tahun ini dan yang pertama kemungkinan terjadi dalam bulan Agustus. Data pasar tenaga kerja mungkin mengubah ekspektasi untuk nilai yang lebih tinggi lagi sebagaimana RBNZ akan perlu mempertimbangkan kondisi-kondisi yang memburuk dan kemungkinan resesi.

Akankah Pasar Tenaga Kerja Kanada Mengikuti yang Lain?

Situasi dengan pasar tenaga kerja Kanada cenderung mirip dengan ekonomi-ekonomi mayor lainnya. Periode panjang tingkat suku bunga yang tinggi memperlambat pertumbuhan perekonomian yang menghasilkan rekrutmen yang lebih rendah. BoC (Bank of Canada) diperkirakan akan melakukan penurunan suku bunga yang ketiga di bulan September 2024. Menurut beberapa prakiraan, Bank of Canada akan mengurangi suku bunga sebesar 25 bps.

Rilis data penting lainnya minggu ini dari Kanada adalah Ivey PMI. Menurut beberapa prakiraan, indeks ini kemungkinan akan kehilangan 2,5 poin, namun masih jauh di atas 50, yang berarti perekonomian sedang berkembang.