RBA, BoC, dan BoE akan Memutuskan Kebijakan Minggu Ini, Data PMI dalam Fokus

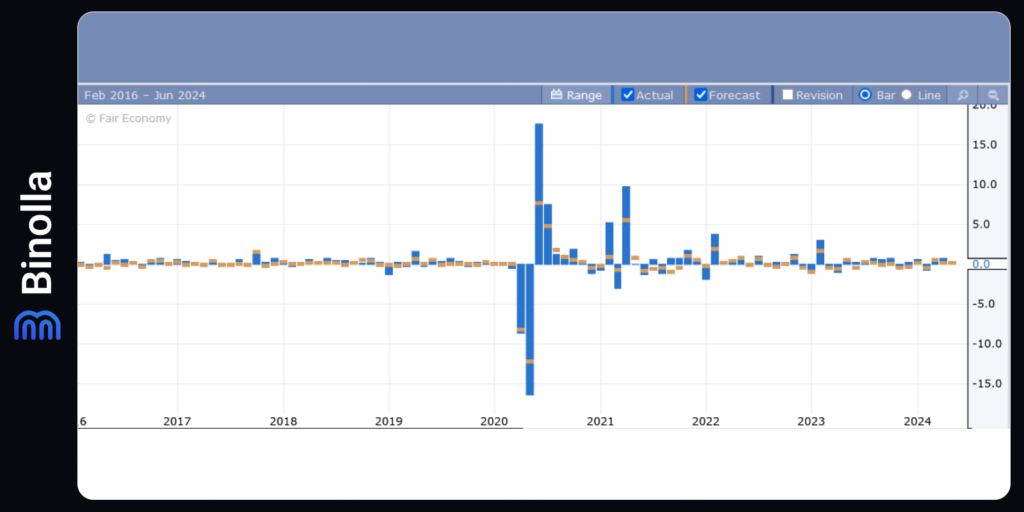

Reserve Bank of Australia (RBA) mengadakan pertemuan pada awal hari Selasa selama sesi Asia. Keputusan kebijakan bulan Juni adalah untuk membiarkan tingkat suku bunga tidak berubah pada 4,35%. Para pejabat bank sentral mendukung ide untuk berhati-hati dengan perubahan tingkat suku bunga. Terdapat beberapa alasan kenapa para pejabat RBA mempertahankan suku bunga pada level tertinggi selama 12 tahun.

Kunci pertamanya adalah inflasi, yang sedikit semakin cepat di bulan April menunjukkan angka 3,6% y/y setelah kejatuhan tajam yang terlihat pada tahun 2023. Produk Domestik Bruto (PDB) tumbuh 0,1% dalam kuartal pertama, yang mencegah para pengambil kebijakan untuk meningkatkan suku bunga. Sehubungan dengan pasar tenaga kerja, tampaknya kembali mengetat, yang merupakan alasan lainnya bagi para pejabat untuk tetap pada suku bunga yang ada saat ini ketimbang menaikkannya.

Setelah menilai risiko-risikonya, para pengambil kebijakan RBA sepakat untuk membiarkan suku bunga tidak berubah, yang diikuti oleh perolehan nilai baru Dolar Australia. Kepala RBA Michelle Bullock menyebutkan dalam sebuah konferensi pers bahwa perkara kenaikan suku bunga telah didiskusikan selama pertemuan, namun para pengambil kebijakan memutuskan untuk mempertahankan tolok ukur suku bunga pada nilai tertinggi selama 12 tahun.

Reserve Bank of Australia tetap hawkish, yang tidak mengejutkan sebagaimana inflasi masih jauh di atas level yang ditargetkan. Dolar Australia sementara itu tampak bearish mengingat Dolar AS yang lebih kuat dan perlambatan momentum perekonomian di Cina, yang merupakan salah satu mitra dagang penting Australia.

Contents

- 1 Akankah Swiss National Bank Memangkas Suku Bunga Minggu Ini?

- 2 Pergerakan Pasar Menciptakan Peluang—Akankah Anda Mengambilnya?

- 3 Pertemuan BoE: Tak Ada Badai yang Diprakirakan

- 4 Angka-angka PMI Eurozone Cenderung Tidak Menjadi Pengubah Permainan

- 5 Data Penjualan Ritel AS Dapat Mendukung Retorika Hawkish The Fed

- 6 Data Inflasi Jepang dalam Fokus

Akankah Swiss National Bank Memangkas Suku Bunga Minggu Ini?

Perdebatan tentang keputusan kebijakan moneter SNB berikutnya termasuk dalam fokus minggu ini. Swiss National Bank telah memangkas suku bunga pada bulan Maret, yang menjadikannya bank sentral mayor pertama yang memangkas suku bunganya dalam siklus perekonomian ini. Menurut proyeksi, sekitar ⅔ trader dan investor memperkirakan SNB akan membuat pemotongan 25 basis poin kembali selama pertemuan kuartalan di bulan Juni.

Bagaimanapun, beberapa faktor mungkin mencegah para pejabat SNB untuk kembali memberikan pelonggaran. Ekonomi Swiss telah menunjukkan pertumbuhan yang lebih baik dari yang diperkirakan dalam trimester pertama. Selain itu, inflasi mendapatkan percepatan 1,4% di bulan April dan bertahan tidak berubah di bulan Mei. Target inflasi SNB berkisar antara 0,0% hingga 2,0%, yang berarti bahwa saat ini, tingkat inflasi masih di dalam batasan yang dapat diterima. Menurut presiden SNB Thomas Jordan, pemotongan suku bunga terkini yang terjadi di bulan April dapat menyebabkan risiko inflasi untuk berbalik menjadi naik.

Akankah Swiss National Bank mempertahankan tolok ukur tingkat suku bunga pada 1,50%, Franc ini mungkin akan meneruskan perolehan terkininya melawan Dolar AS.

Pertemuan BoE: Tak Ada Badai yang Diprakirakan

Tidak seperti pertemuan SNB yang akan dilaksanakan sebelum hajatan BoE, tampaknya tidak seorang pun meragukan tentang keputusan para pengambil kebijakan. Kampanye pemilihan umum yang sedang menjadi fokus di Inggris mengindikasikan bahwa BoE cenderung tidak akan mengatakan atau melakukan apa pun yang dapat mengguncang para pemilih menuju bujuk rayu politis apa pun.

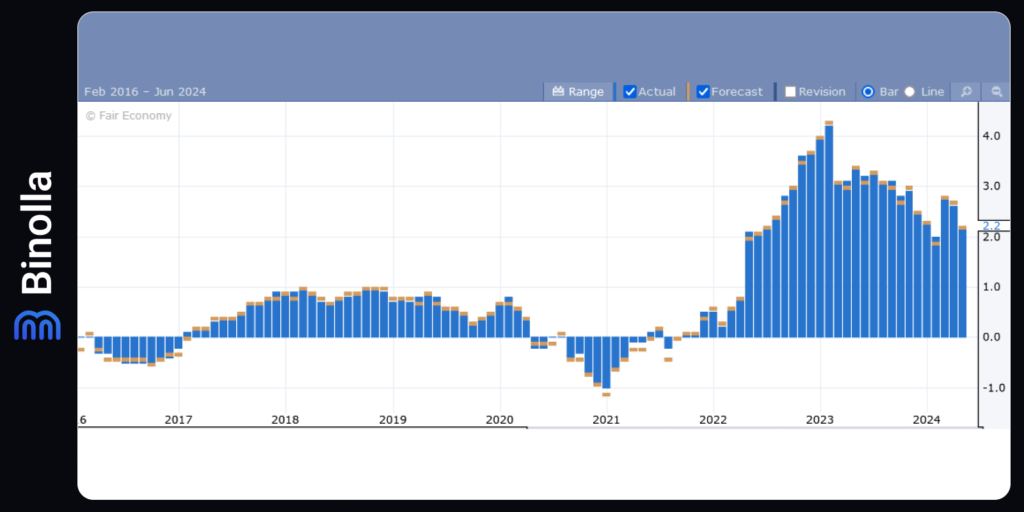

Dalam situasi ini, para pejabat BoE dapat mengulur waktu untuk melakukan lebih banyak evaluasi dari keadaan perekonomian saat ini sebelum melakukan langkah lebih lanjut. Tingkat inflasi jatuh ke 2,3% di bulan April, sementara pertumbuhan nilai upah masih pada 6,0% y/y. Tingkat pengangguran sementara itu naik untuk bulan keempat di bulan Maret.

Agustus mungkin memberikan berita penting sebagaimana pemerintahan baru akan memasuki Downing Street dan agenda perekonomian yang baru akan dilaksanakan. Karenanya, kami berekspektasi tidak ada perubahan dalam pernyataan para pengambil kebijakan di bulan Juni.

Data CPI bulan Mei yang akan dirilis di hari Rabu akan diikuti dengan data penjualan ritel hari Jumat. Direkomendasikan pula untuk memperhatikan estimasi Flash PMI yang juga akan dirilis pada hari terakhir minggu ini.

Menurut prakiraan terakhir, sekitar 40% investor yakin bahwa BoE akan memangkas suku bunga sebanyak 25 basis poin di bulan Agustus. Bagaimanapun, prediksi yang lebih tidak berani menghilangkan tanggal pemangkasan suku bunga pertama menjadi bulan November 2024. Layak diperhatikan bahwa pasar mungkin meremehkan kemauan Bank of England untuk menginisiasi pelonggaran kebijakan moneter lebih awal, khususnya jika CPI data bulan Mei di bawah 2%.

Hanya dua anggota voting dari dewan pengelola BoE berbicara tentang penurunan suku bunga. Tujuh anggota voting memilih suku bunga untuk tidak berubah. Menurut berbagai prakiraan, disposisi cenderung untuk tetap sama setelah pertemuan yang akan datang.

Angka-angka PMI Eurozone Cenderung Tidak Menjadi Pengubah Permainan

Sebagaimana untuk Eurozone, semua perhatian akan berfokus pada data PMI hari Jumat di Jerman dan Prancis, termasuk indeks teragregasi yang mengombinasikan PMI dari keseluruhan perserikatan moneter. PMI Manufaktur Flash Jerman diekspektasikan memiliki pertumbuhan satu poin dari 45,4 menjadi 46,4, sementara untuk sektor Layanan cenderung melonjak hanya dari 54,2 menjadi 54,4.

Bagaimanapun, semuanya yang ada di atas 50 basis poin berarti pertumbuhan, yang merupakan faktor pendukung bagi EUR. Angka-angka PMI Prancis juga diekspektasikan untuk positif, yang dapat juga memberikan dukungan tambahan mata uang Eurozone. Mempertimbangkan aksi jual Dolar AS yang disebabkan ekspektasi The Fed untuk melakukan pemotongan suku bunga pertamanya di bulan September, EUR/USD dapat memiliki beberapa perolehan di akhir minggu ini.

Data Penjualan Ritel AS Dapat Mendukung Retorika Hawkish The Fed

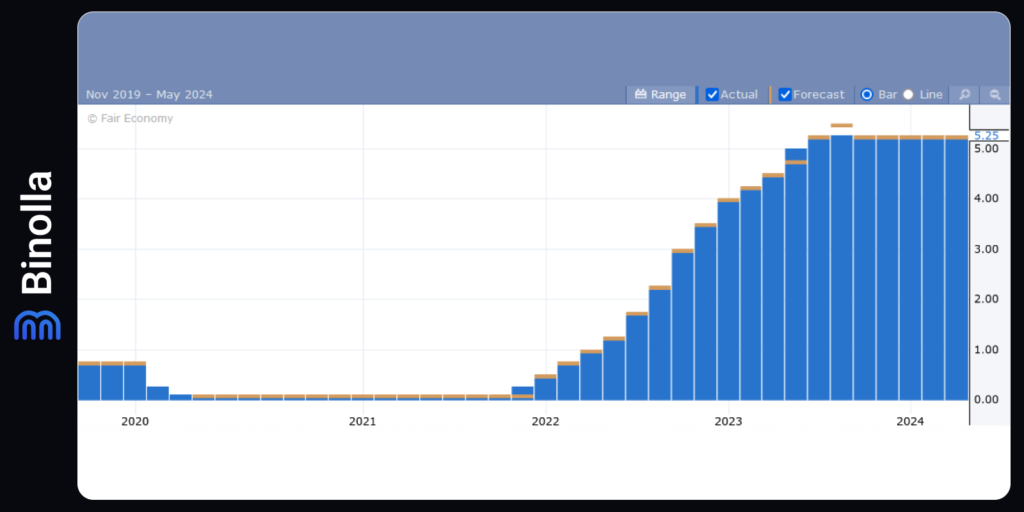

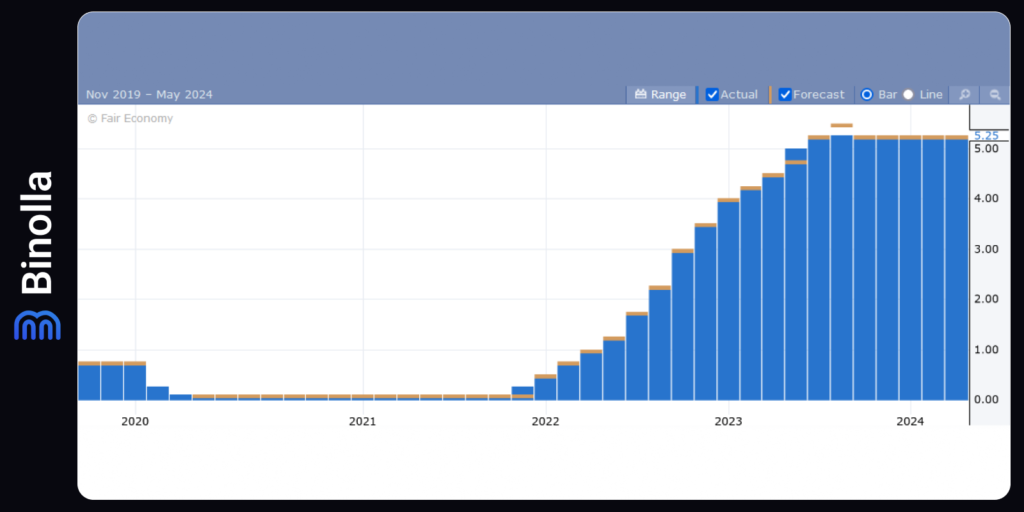

Pembelanjaan konsumen merupakan salah satu subjek yang disebutkan oleh Ketua The Fed Jerome Powell. Menurut ekspektasi yang ada, hawkish FOMC mungkin akan menjadi lebih agresif minggu ini. Menurut berbagai prakiraan sebelumnya, sekitar 72% partisipan pasar mengekspektasikan The Fed memangkas suku bunga 25 basis poin di bulan September. Lebih lanjutnya, para investor juga mengekspektasikan Federal Reserve System untuk melonggarkan kembali kebijakan moneter di tahun ini. Kepala The Fed Minneapolis Kashkari menyebutkan bahwa bank sentral mempertimbangkan kemungkinan pemotongan suku bunga Federal Funds kembali di bulan Desember.

GDPNow Fed Atlanta mengestimasikan pertumbuhan Produk Domestik Bruto menunjukkan 3,1% pertumbuhan dalam kuartal kedua, yang mungkin menjadi salah satu alasan Federal Reserve untuk menunda pelonggaran dan pemotongan suku bunga pertama di bulan Desember.

Data penjualan ritel AS akan menjadi potongan puzzle pertama untuk dipertimbangkan oleh para pejabat The Fed setelah pertemuan FOMC yang dilaksanakan minggu lalu. Perlambatan dalam inflasi bersamaan dengan kenaikan upah mendukung permintaan domestik di Amerika Serikat, yang berarti bahwa The Fed mungkin akan mengambil waktu lebih banyak sebelum mengeluarkan keputusan kebijakan moneter lebih lanjut.

Data Inflasi Jepang dalam Fokus

Bagi para trader USD/JPY, data inflasi Jepang akan menjadi titik fokus minggu ini. Bank of Japan (BoJ) telah menunda semua keputusan hingga pertemuan selanjutnya yang akan dilaksanakan di bulan Juli. Yen Jepang sedikit bergerak turun, namun data inflasi mungkin memicu rebound. Menurut proyeksi, Core CPI Jepang y/y kemungkinan naik menjadi 2,6% di bulan Mei, dari 2,2% di bulan April. Hal ini mungkin mencegah BoJ untuk mengeluarkan ronde stimulus lainnya.