Data Inflasi AS dan Keputusan ECB untuk Mendorong Volatilitas dalam Pasar Finansial

Seminggu ke depan menjanjikan volatilitas karena beberapa laporan dan peristiwa dapat menggerakkan tren lokal dan bahkan jangka menengah. Data inflasi AS cenderung akan menjadi penggerak utama diikuti oleh notulen pertemuan FOMC, ECB, dan BoC, serta beberapa laporan penting lainnya.

Contents

- 1 Fokus pada Inflasi AS dan Risalah Rapat The Fed

- 2 Pertemuan ECB: Potensi Pemotongan Suku Bunga di Cakrawala

- 3 Pergerakan Pasar Menciptakan Peluang—Akankah Anda Mengambilnya?

- 4 Keputusan Suku Bunga RBNZ: Waktu untuk Potensi Pemotongan dalam Fokus

- 5 Laporan PDB Inggris: Tidak Ada Lagi Kejutan?

- 6 Bitcoin (BTC) Mendekati Rekor Tertinggi Menjelang Halving

Fokus pada Inflasi AS dan Risalah Rapat The Fed

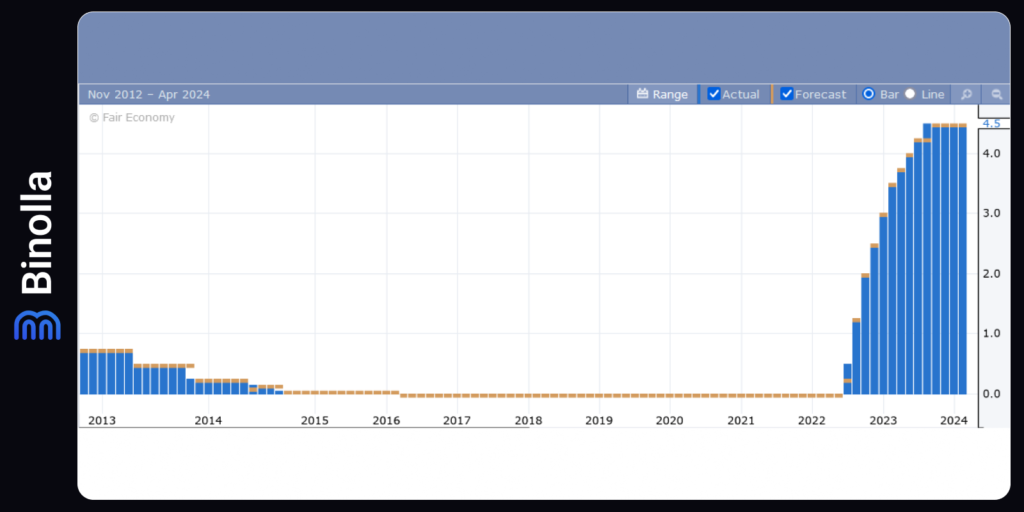

Amerika Serikat bersiap untuk peristiwa signifikan minggu ini, dengan semua mata tertuju pada data inflasi CPI (Consumer Price Index) dan rilis notulen pertemuan Federal Reserve terakhir, keduanya dijadwalkan pada hari Rabu. Indikator-indikator kunci ini akan memainkan peran yang sangat penting dalam membentuk harapan investor mengenai potensi pemotongan suku bunga oleh The Fed pada bulan Juni, yang saat ini berada pada probabilitas 70% di pasar.

Perkiraan awal menunjukkan potensi kenaikan inflasi, dengan tingkat CPI diperkirakan mencapai 3,4% di bulan Maret, naik dari sebelumnya 3.2%. Namun, tingkat inflasi inti diproyeksikan untuk turun sedikit menjadi 3,7%. Perbedaan ini kemungkinan disebabkan oleh lonjakan harga minyak dalam bulan berjalan, karena nilai inti tersebut tidak mencakup fluktuasi harga energi.

Implikasinya untuk The Fed beragam. Penurunan tingkat inflasi inti dapat memberikan sinyal kelanjutan tren disinflasi yang lebih luas, walaupun peningkatan inflasi utama didorong oleh naiknya harga energi.

Secara bersamaan, rilis notulen pertemuan The Fed akan menyediakan gambaran terhadap diskusi-diskusi yang diselenggarakan dalam pertemuan bulan Maret, di mana para pejabat FOMC (Federal Open Market Committee) meningkatkan perkiraan pertumbuhan dan inflasi mereka sambil mempertahankan proyeksi untuk tiga pemotongan suku bunga di tahun ini. Sementara notulen dapat memberikan perspektif di balik layar yang bernilai, pengungkapan signifikan kemungkinan tidak ada, mengingat komentar-komentar publik yang panjang lebar oleh para pejabat sejak pertemuan tersebut.

Terkait dengan kinerja Dolar, mengalami volatilitas sepanjang minggu, awalnya melemah setelah survei layanan ISM yang mengecewakan sebelum kembali pulih di tengah-tengah penghindaran risiko yang didorong oleh kekhawatiran terhadap potensi tindakan Iran melawan Israel.

Secara keseluruhan, perekonomian AS tampaknya relatif kuat dibandingkan daerah lainnya, dengan pertumbuhan PDB diperkirakan mencapai 2,5% pada kuartal ini menurut The Fed Atlanta. Walaupun prospek yang lebih luas tampak positif, kekuatan yang bertahan dalam cadangan mata uang dapat memerlukan indikasi kelemahan lebih lanjut pada perekonomian luar negeri atau lingkungan bebas risiko yang menggerakkan permintaan untuk aset safe-haven.

Pertemuan ECB: Potensi Pemotongan Suku Bunga di Cakrawala

Ekonomi zona Euro menghadapi berbagai tantangan selama tahun lalu, dengan pertumbuhan mendekati stagnan. Jerman khususnya, telah berjuang, terpeleset ke dalam kontraksi akibat perlambatan perdagangan global yang berdampak pada permintaan ekspor dan sektor manufakturnya.

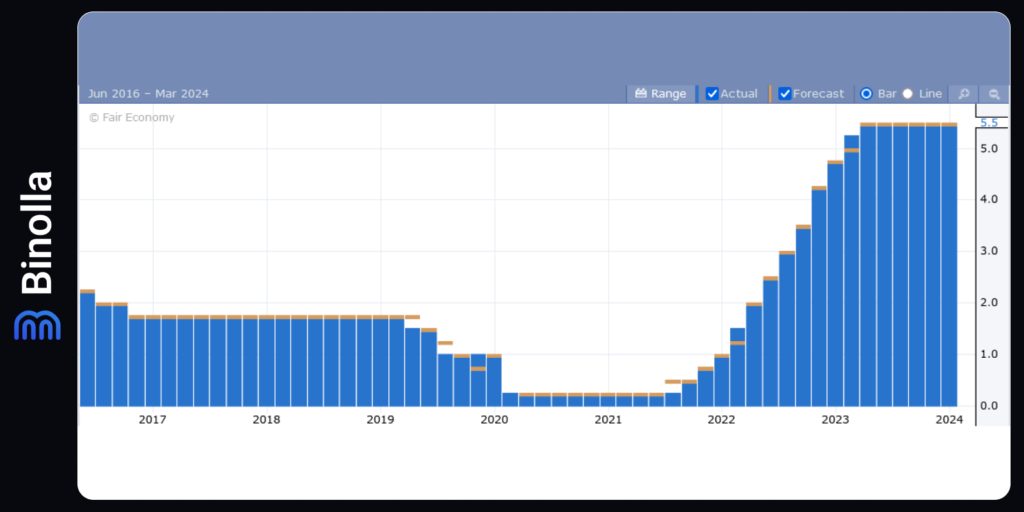

Sisi positifnya, perlambatan ekonomi telah membantu untuk meringankan tekanan inflasi. Pada bulan Maret, inflasi turun hingga 2,4%, mendorong ECB (European Central Bank) semakin dekat mempertimbangkan pemotongan suku bunga. Kebanyakan pejabat ECB telah mengindikasikan Juni sebagai kemungkinan waktu untuk melakukannya.

Para investor telah selaras dengan ekspektasi ini, karena pemotongan di bulan Juni telah diperhitungkan secara penuh ke dalam pasar uang. Hal ini mencerminkan momentum pertumbuhan yang diredam dan pendinginan inflasi, bersamaan dengan sedikit kenaikan tingkat pengangguran di tahun ini, mengisyaratkan arah turun inflasi.

Karenanya, pertemuan ECB yang akan datang di hari Kamis diantisipasi sebagai pendahulu pemotongan suku bunga potensial pada musim panas. Presiden Lagarde mungkin menekankan perkembangan inflasi dan berpendapat bahwa menurunkan suku bunga dengan segera dapat memitigasi risiko resesi.

Bagaimanapun, ketahanan Euro dalam menghadapi fundamental perekonomian yang sedang muram telah tertolong oleh faktor-faktor eksternal. Mata uang mendapatkan keuangan dari tenggelamnya harga gas alam, yang menunjang perdagangan, dan sentimen optimis di bursa saham, yang mengekang permintaan terhadap Dolar AS sebagai safe-haven.

Akan tetapi, ketergantungan pada perkembangan pasar eksternal ini menghadirkan situasi yang berbahaya. Pergeseran apa pun terhadap tren ini dapat melemahkan pilar signifikan penunjang Euro, membukanya kepada realitas pertumbuhan yang lambat dan pemotongan suku bunga yang akan terjadi.

Pada intinya, stabilitas Euro bergantung pada harga gas yang rendah dan pasar saham yang sedang bullish. Tanpa faktor-faktor ini, perhatian dapat beralih kepada prospek pertumbuhan zona Euro yang lesu dan potensi pelonggaran moneter.

Keputusan Suku Bunga RBNZ: Waktu untuk Potensi Pemotongan dalam Fokus

Pertemuan RBNZ (Reserve Bank of New Zealand) yang akan datang di hari Rabu menandai puncak berbagai diskusi kebijakan terbaru, di mana sentimen yang sedang berlangsung telah menjadi salah satu perhatian khusus, memberikan sinyal kemungkinan berlanjutnya status quo. Para ekonom sepakat dalam prediksi mereka bahwa tidak akan ada perubahan kebijakan, dengan OCR (Official Cash Rate) diekspektasikan bertahan pada 5,5%.

Terlepas dari keteguhan bank sentral, sentimen pasar semakin gelisah. Pertemuan ini akan menandai pertemuan berturut keenam tanpa penyesuaian apa pun terhadap tingkat suku bunga di Selandia Baru, bertepatan dengan masuknya negara ke dalam resesi teknis dan penurunan yang berlanjut dalam kepercayaan diri dunia usaha. Tekanan ditaruh pada MPC (Monetary Policy Committee) untuk menyediakan beberapa bentuk bantuan ekonomi.

Konsensus di antara para ekonom yang disurvei adalah bahwa pemotongan suku bunga tak terhindarkan; bagaimanapun, opini beragam dalam penentuan waktunya. Walaupun mayoritas mengantisipasi pemotongan pertama di akhir kuartal ketiga, yang lainnya mengisyaratkan waktu yang lebih belakangan, dengan sedikit di antaranya bahkan memproyeksi penundaan sampai permulaan tahun berikutnya.

Para investor yang mencari kejelasan jadwal pemotongan suku bunga potensial dapat menjadi kecewa, karena RBNZ telah menjadwalkan untuk hanya mengeluarkan Laporan Kebijakan Moneter, tanpa proyeksi inflasi terbaru dan pertumbuhan perekonomian yang krusial untuk perkiraan pelonggaran pembatasan yang akurat.

Penting untuk mengetahui kemungkinan kejutan dari RBNZ, mengingat riwayatnya baru-baru ini yang menyimpang dari ekspektasi pasar, sering menghasilkan fluktuasi signifikan pada Dolar Selandia Baru (Kiwi). Komentar Gubernur Adrian Orr dapat memberikan nada dovish yang tak terduga atau pergeseran kebijakan, khususnya di tengah transisi yang sedang terjadi di dalam MPC, termasuk kepergian dan penambahan anggota dewan.

Walaupun proyeksi saat ini mengindikasikan penurunan inflasi yang bertahap menuju nilai target pada akhir kuartal, pasar menilai dalam dua pemotongan suku bunga di akhir tahun. Bagaimanapun, komentar-komentar RBNZ sebelumnya mengisyaratkan kemauan untuk menjaga tingkat yang relatif tinggi untuk menjaga inflasi, terlepas dari pencapaian tingkat inflasi yang lebih rendah.

Penentuan waktu pemotongan pertama oleh RBNZ dibandingkan dengan aksi Federal Reserve yang diantisipasi dapat mempengaruhi pasangan mata uang NZD/USD. Sekarang, pasar mengekspektasi The Fed untuk memotong tingkat suku bunga di bulan Juni, berpotensi diikuti oleh RBNZ. Penyimpangan apa pun dari urutan yang diharapkan ini dapat berdampak pada kinerja Kiwi di pasar mata uang.

Laporan PDB Inggris: Tidak Ada Lagi Kejutan?

Inggris dijadwalkan untuk merilis laporan bulanan PDB Februari, menyediakan gambaran mendetail mengenai kinerja perekonomian negara itu. Bank of England mendefinisikan resesi sebagai kontraksi PDB dua kuartal berturut, dan di bawah kriteria ini, Inggris mengalami resesi kecil di paruh kedua tahun 2023. Sementara perekonomian bertumbuh 0,2% di bulan Januari, nilai-nilai bulan Februari dapat mengindikasikan stagnasi. Data PMI memberikan sinyal perjuangan yang sedang terjadi di sektor manufaktur, meskipun sektor layanan dapat memberikan beberapa dukungan. Bulan Januari terdapat lonjakan penting sebesar 1,1% di konstruksi, namun pertumbuhan ini kemungkinan tidak akan terulang.

Secara tradisional, neraca dagang Inggris cenderung untuk membaik di bulan Februari, berpotensi mengurangi dampaknya pada keseluruhan pertumbuhan. Ekspor mengalami penurunan yang signifikan dengan 10,3% YoY (year-over-year) di kuartal 4 tahun 2023, namun kontraksi ini dapat dimoderasi pada permulaan tahun ini. Nilai-nilai impor secara konsisten jatuh pada basis YoY sepanjang tahun lalu.

Bitcoin (BTC) Mendekati Rekor Tertinggi Menjelang Halving

Bitcoin telah kembali melonjak di atas $70.000 dan sangat dekat untuk mencapai rekor tertinggi terbaru (all-time high), seiring meningkatnya aktivitas pembeli menjelang peristiwa halving yang akan terjadi. Aksi jual singkat baru-baru ini telah terhapus sepenuhnya, dengan pergerakan naik hari ini mendorong Bitcoin melewati nilai tertinggi baru-baru ini di antara $71.200 dan $71.800. Dengan penghalang teknikal minimal di jalurnya, BTC/USD bersiap untuk melanglang menuju wilayah yang belum terpetakan.

Penggerak utama di balik reli impresif Bitcoin dalam beberapa bulan terakhir adalah lonjakan pembelian institusional, yang didorong oleh persetujuan sebelas spot Bitcoin ETF di awal Januari. Selama kuartal pertama tahun 2024, ETF-ETF ini secara kolektif memperoleh total net Bitcoin senilai $12,1 miliar, menandai arus masuk substansial sebesar $26,8 miliar dibandingkan arus keluar $14,7 miliar.

Permintaan signifikan yang saat ini disaksikan dalam pasar Bitcoin bersiap untuk bertabrakan dengan guncangan pasokan mendekati peristiwa halving yang akan datang. Peristiwa halving terjadi sekitar empat tahun sekali, di mana reward untuk penambangan blok baru mengalami reduksi 50%. Pada peristiwa halving yang akan datang, reward akan berkurang dari 6,25 BTC menjadi 3,125 BTC per blok. Siklus ini akan tetap terjadi setiap 210.000 blok sampai total 21 juta koin ditambang, sebuah pencapaian yang diantisipasi dapat diraih pada tahun 2140.