Un Lundi Noir ? À Quoi S’attendre de la Part des Principales Économies cette Semaine

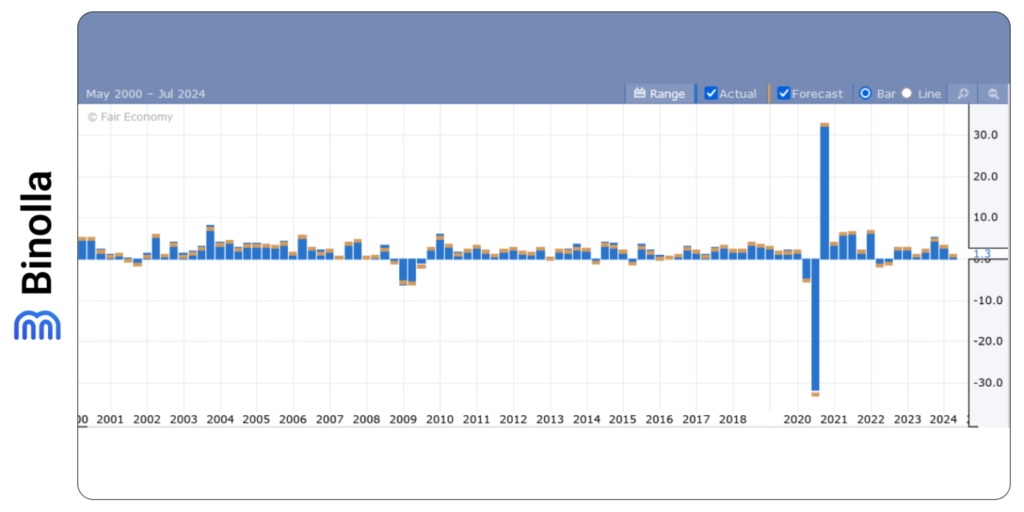

L’ensemble du marché a plongé de 3 % lundi, transformant les inquiétudes en une chute spectaculaire. L’indice Dow a perdu plus de 1 000 points et le Nasdaq, qui regroupe les entreprises technologiques, a chuté de 3,5 %. Parallèlement à cette fuite massive des actions et autres actifs à risque aux États-Unis, le Nikkei 225 au Japon a plongé de 12 %, ce qui constitue la pire chute de l’histoire. Les marchés asiatiques et européens ont suivi les États-Unis et le Japon en enregistrant des pertes substantielles lundi.

Pourquoi les marchés ont-ils réagi de la sorte ? On craint actuellement une récession aux États-Unis et dans le reste du monde. En outre, l’inquiétude croissante que la Fed n’ait pas agi de manière appropriée a également poussé les marchés à la baisse. Ce qui est encore plus intéressant, c’est que les investisseurs croient fermement que le boom de l’IA ne portera pas ses fruits.

Contents

Est-ce que l’Économie Américaine Fera Face à une Récession ?

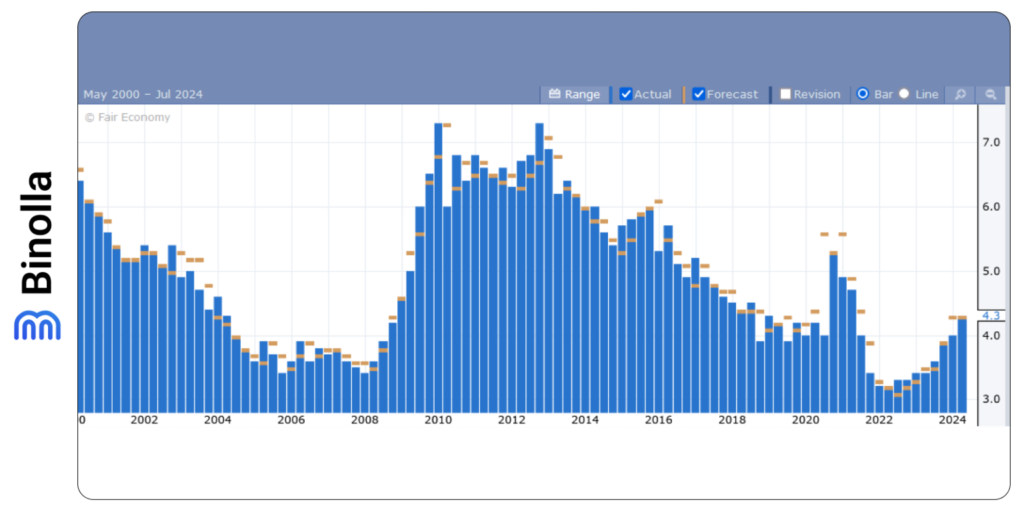

La plus grande crainte des investisseurs est que l’économie américaine soit confrontée à une récession dans un avenir proche. Les données du marché du travail publiées vendredi ont suscité de vives inquiétudes quant à la croissance économique des États-Unis. Le taux de chômage est passé de 4,1 % à 4,3 % et le nombre de nouveaux emplois n’a été que de 144 000, ce qui est bien inférieur aux attentes. Quant à la dynamique des salaires, elle n’a progressé que de 0,2 % au cours du mois considéré.

Bien que ces chiffres puissent sembler effrayants, l’économie américaine reste forte puisqu’elle a progressé plus que prévu au cours du deuxième trimestre. Toutefois, les craintes concernant l’avenir de l’économie américaine s’intensifient. Selon Goldman Sachs, la possibilité d’une récession dans les 12 mois à venir a augmenté, mais elle n’est que de 10 % supérieure à ce qu’elle était avant la publication des chiffres du marché du travail de vendredi.

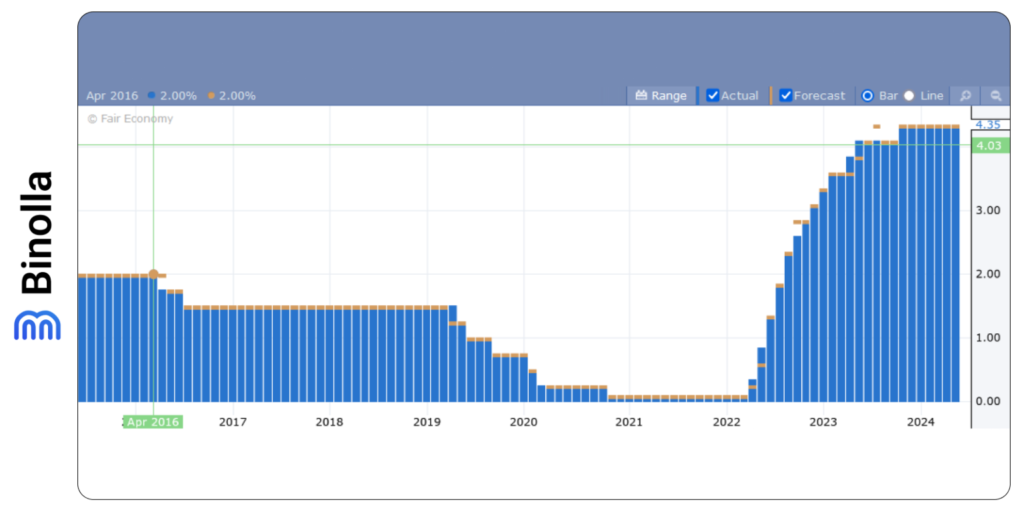

En ce qui concerne la Fed, les marchés s’attendent toujours à ce que la banque centrale réduise ses taux en septembre, après une série de mesures agressives prises par le FOMC au cours des deux dernières années. Selon certains investisseurs, cette patience est une erreur et la Fed devrait réduire ses taux lors de la dernière réunion qui s’est tenue en juillet.

Bien que le FOMC ait dû maintenir les taux à leur niveau historique, certains économistes estiment que la banque centrale aurait dû commencer à réduire les taux plus tôt. Cela pourrait contribuer à soutenir le marché du travail en réduisant les coûts d’emprunt pour les entreprises et en libérant plus d’argent à des fins expansionnistes.

Actuellement, la Fed est prête à intervenir, mais il faudra du temps pour que cette décision porte ses fruits. L’inflation s’étant considérablement ralentie et le taux de chômage ayant atteint un nouveau record, il est peut-être trop tard pour que la Fed rejette la politique de contraction.

Trois réunions de la Fed sont prévues en septembre, novembre et décembre. Selon les prévisions initiales, le FOMC devrait réduire ses taux à deux reprises cette année. La première réduction devrait avoir lieu en septembre. Ensuite, il y aura deux autres réunions au cours desquelles la Fed décidera de continuer ou non à injecter des liquidités dans l’économie.

Facteur IA

Outre les craintes concernant la croissance économique aux États-Unis, de nombreux investisseurs ont des doutes quant à l’avenir du secteur de l’IA. Il semble que les marchés aient surestimé le secteur et lui aient accordé trop de crédit dans le passé. Les valeurs technologiques se sont envolées au cours des deux dernières années, car beaucoup pensaient que l’IA allait créer une nouvelle révolution technologique mondiale.

Toutefois, comme le montre le temps, le secteur est encore loin d’être rentable. Par ailleurs, la technologie n’a pas encore fait ses preuves et ses perspectives sont floues. Par conséquent, les investisseurs et les traders se débarrassent des valeurs technologiques, y compris Apple, Microsoft, Meta, Amazon et d’autres, qui étaient au sommet de leur popularité depuis le début de l’année 2023.

Selon les dernières publications, Berkshire Hathaway, la société de Warren Buffet, vient de vendre la moitié de ses parts dans Apple, ce qui est un autre signe négatif pour le secteur technologique. Il convient de mentionner que ces entreprises représentent une part énorme de l’indice S&P500, ce qui entraînera un mouvement de vente dans un marché plus large.

La RBA Changera-t-Elle Sa Politique ?

La RBA n’a pas modifié sa politique monétaire lors de la réunion de cette semaine. Alors que les taux d’intérêt restent inchangés, des discussions ont eu lieu sur l’opportunité d’augmenter les taux de 25 points de base supplémentaires. L’inflation en Australie se refroidit, mais sa dynamique est plus lente que dans d’autres économies majeures.

L’IPC mensuel a/a en Australie a augmenté à 4,0 % en mai, ce qui a intensifié les spéculations sur la possibilité d’une nouvelle hausse des taux d’intérêt. Cependant, même si l’inflation annuelle a augmenté, les inquiétudes concernant la performance de l’économie chinoise ainsi que d’autres indicateurs macroéconomiques ont convaincu les membres votants de la RBA que la hausse des taux ne serait pas la meilleure solution cette fois-ci.

La BoJ Soutiendra-t-Elle le Yen en Adoptant d’Autres Mesures Agressives ?

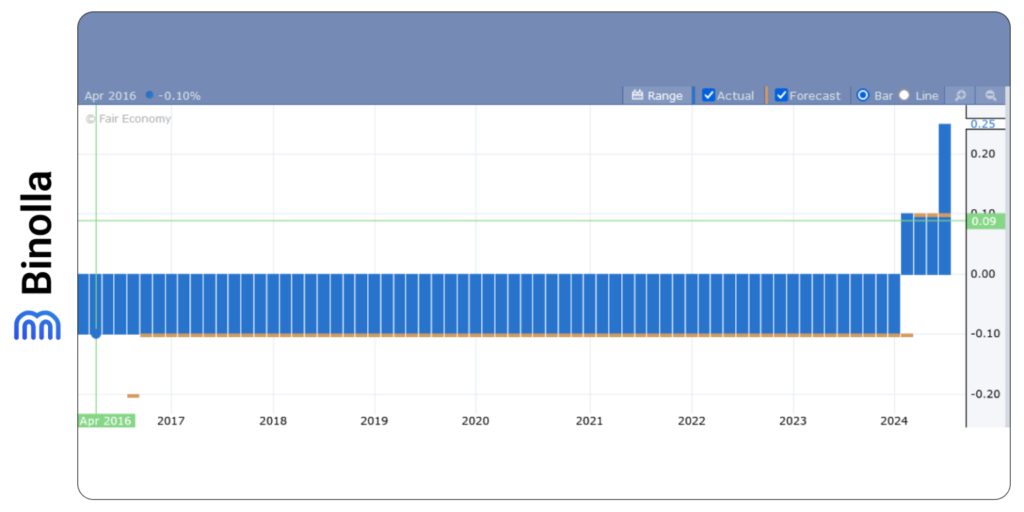

La semaine dernière, la Banque du Japon a publié un rapport résumant ses opinions et a relevé ses taux de 15 points de base cette année, ce qui était assez inattendu puisque les participants au marché considéraient qu’une hausse de 10 points de base était probable à 50 %. Cette décision de la BoJ a de nouveau soutenu le Yen et a permis à la devise japonaise d’étendre son rebond.

Il convient de mentionner que la BoJ est devenue plus optimiste, ce qui signifie que les investisseurs peuvent s’attendre à des mesures de politique monétaire plus agressives à l’avenir, ce qui, à son tour, soutiendra le Yen japonais. Plusieurs réunions sont prévues cette année. Les traders de Yen devraient suivre les commentaires de la BoJ et ajuster leurs positions en conséquence.

Emploi en Nouvelle-Zélande en Ligne de Mire

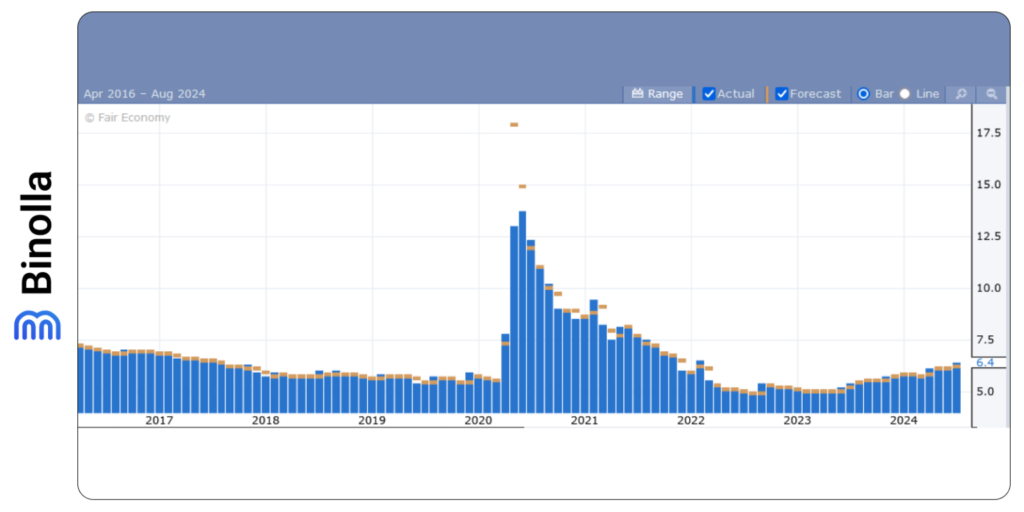

Les données sur l’emploi en Nouvelle-Zélande sont également au centre de l’attention cette semaine. Selon les dernières prévisions, le taux de chômage en Nouvelle-Zélande devrait passer de 4,3 % à 4,7 %, ce qui pourrait constituer une préoccupation majeure pour les responsables de la RBNZ.

L’inflation du deuxième trimestre est tombée à 3,3 % en glissement annuel, contre 4,0 % précédemment, ce qui constitue un signal positif pour les responsables de la Banque de Réserve de Nouvelle-Zélande. Cependant, ils maintiennent les taux d’intérêt dans l’attente d’autres signaux. Selon les prévisions, la RBNZ procédera à deux réductions de 25 points de base cette année et la première pourrait avoir lieu en août. Les données sur le marché du travail pourraient modifier les attentes à la hausse, car la RNBZ devra tenir compte de la détérioration des conditions et de la possibilité d’une récession.

Le Marché du Travail Canadien Suivra-t-il les Autres ?

La situation du marché du travail canadien devrait être similaire à celle des autres grandes économies. Une longue période de taux d’intérêt élevés ralentit la croissance économique, ce qui se traduit par une baisse des recrutements. La Banque du Canada devrait procéder à une troisième baisse des taux en septembre 2024. Selon les prévisions, la Banque du Canada réduira le taux de 25 points de base.

Une autre donnée importante publiée cette semaine au Canada est l’indice PMI de l’Ivey. Selon les prévisions, l’indice devrait perdre 2,5 points, mais il reste largement supérieur à 50, ce qui signifie que l’économie est en expansion.