¿Un lunes negro? Qué esperar de las principales economías esta semana

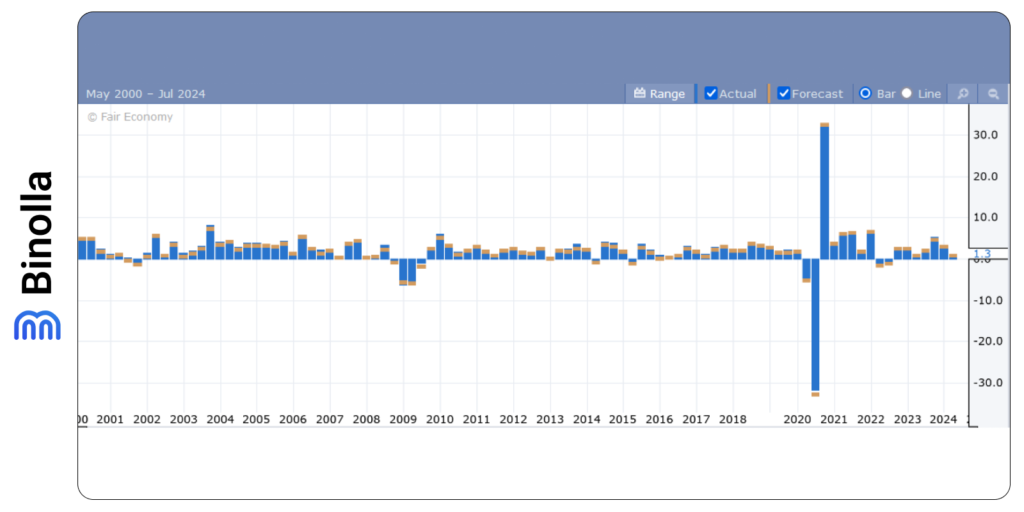

El mercado en general cayó un 3% el lunes, convirtiendo las preocupaciones en ventas masivas. El índice Dow Jones ha perdido +1000 puntos, y el Nasdaq, repleto de compañías tecnológicas, bajo un 3.5%. Junto con esta masiva venta de acciones y otros activos de riesgo en los Estados Unidos, el Nikkei de Japón cedió un 12%, que es la peor caída en la historia. Los mercados asiáticos y europeos siguieron a EE.UU y Japón marcando perdidas sustanciales el lunes.

¿Cuál es la razón para que los mercados reaccionen de esta manera? Actualmente, hay temores de una recesión tanto en los EE.UU como en el mundo. Además, la creciente preocupación de que la Fed ha fallado al actuar apropiadamente, también empuja los mercados hacia abajo. Lo que es aún más interesante es que hay una fuerte creencia entre los inversores de que el auge de la IA no dará frutos.

Contents

¿Enfrentará la economía de EE.UU una recesión?

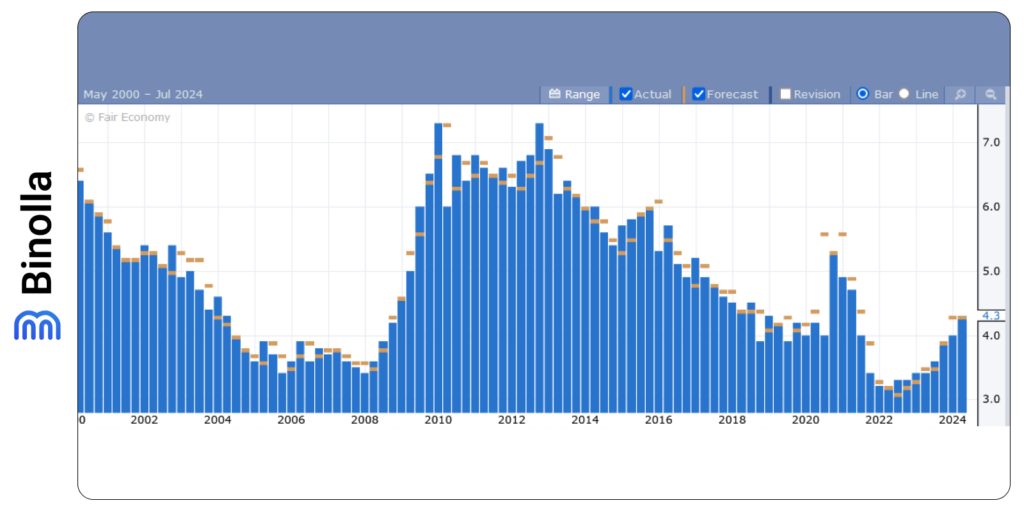

El mayor miedo entre los inversores es que la economía de EE.UU puede enfrentar una recesión en el futuro cercano. Los datos del mercado laboral del viernes generaron serias preocupaciones sobre el crecimiento económico en los Estados Unidos. La tasa de desempleo saltó al 4.3% desde el 4.1% y el número de nuevos empleos fue de solo 144K, siendo bastante más bajo que las expectativas. Respecto a la dinámica de inversiones, solo creció un 0.2% durante el mes reportado.

Si bien las cifras pueden parecer aterradoras, la economía de EE.UU continua fuerte, ya que creció más de lo esperado durante el segundo trimestre. Sin embargo, los temores sobre el futuro de la economía de EE.UU están aumentando. Según Goldman Sachs, la posibilidad de una recesión en los próximos 12 meses ha incrementado, pero es solo un 10% mayor que antes de la publicación del dato del mercado laboral del viernes.

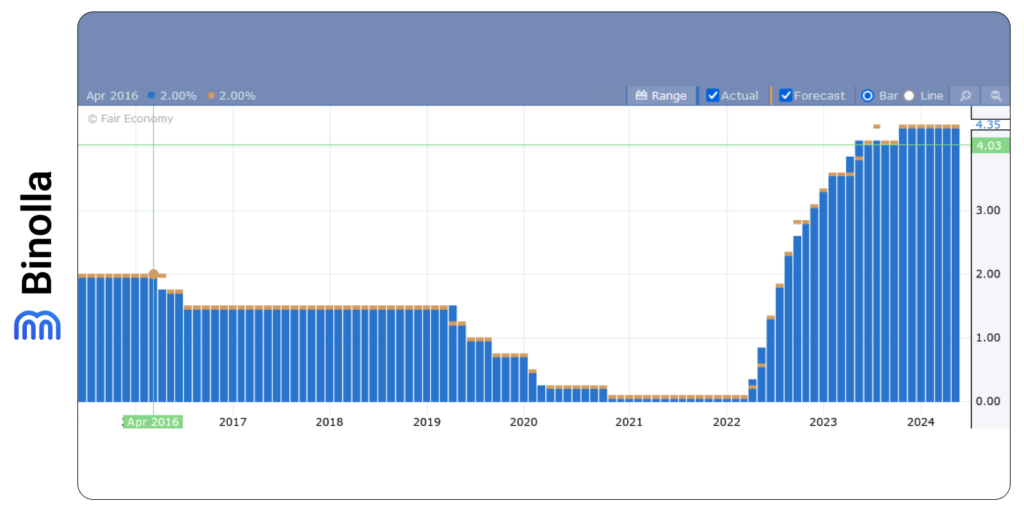

Respecto a la Fed, los mercados aún esperan que el banco central recorte las tasas en septiembre luego de una serie de medidas agresivas tomadas por el FOMC durante el último par de años. De acuerdo a algunos inversores, esta paciencia es un error y la Fed debe recortar las tasas durante la próxima reunión que tendrá lugar en julio.

Si bien la Fed tuvo que mantener las tasas en sus máximos históricos, algunos economistas creen que el banco central debe comenzar a recortar las tasas pronto. Esto ayudaría al mercado laboral reduciendo los costos de préstamos para las compañías y liberando más dinero con propósitos expansivos.

Actualmente, la Fed está lista para actuar, pero esta decisión tomará algo de tiempo. Con la inflación enfriándose dramáticamente y la tasa de desempleo llegando a un nuevo récord negativo, Puede que la Fed este muy tarde para rechazar una política contractiva.

Hay tres reuniones de la Fed por delante en septiembre, noviembre y diciembre. Según los pronósticos preliminares, el FOMC probablemente recorte las tasas dos veces este año. Se espera que el primer recorte tenga lugar en septiembre. Luego, habrá dos reuniones más para que la Fed decida si continuará añadiendo liquidez a la economía o no.

El factor IA

Junto a los temores sobre el crecimiento económico en los Estados Unidos, muchos inversores tienen dudas sobre el futuro del sector de la IA. Parece que los mercados han sobreestimado la industria y le han dado mucho crédito en el pasado. Las acciones tecnológicas han volado alto en el último par de años, ya que muchos creían que la IA abriría paso a una nueva revolución tecnológica global.

Sin embargo, como el tiempo lo demuestra, la industria aún está lejos de ser rentable. Además, la tecnología aún no está probada y sus perspectivas están nubladas. Por lo tanto, los inversores y traders se deshacen de las acciones tecnológicas, incluyendo Apple, Microsoft, Meta, Amazon y otras, que están en su máximo de popularidad desde inicios del 2023.

Según los últimos reportes, Berkshire Hathaway, la compañía de Warren Buffett, acaba de vender la mitad de su posición en Apple, la que es otra señal negativa para el sector tecnológico. Se debe mencionar que estas compañías tienen un enorme peso en el índice S&P500, lo que puede resultar en una venta masiva en el mercado en general.

¿Cambiará sus políticas el RBA?

La Reserva del banco de Australia no ha cambiado su política monetaria durante la reunión de esta semana. Si bien las tasas de interés continúan sin cambios, hay discusiones sobre si aumentar las tasas otros 25 puntos o no. La inflación en Australia se está enfriando, pero sus dinámicas son más bajas que en otras grandes economías.

El IPC mensual en Australia subió un 4.0% en mayo, lo que intensificó las especulaciones sobre la posibilidad de otra suba de las tasas de interés. Sin embargo, incluso si la inflación anual ha incrementado, las preocupaciones sobre el desempeño de la economía China junto a otros indicadores macroeconómicos convencieron a los miembros votantes del RBA de que subir las tasas no es la mejor solución por ahora.

¿Respaldará el BoJ al yen con otras medidas agresivas?

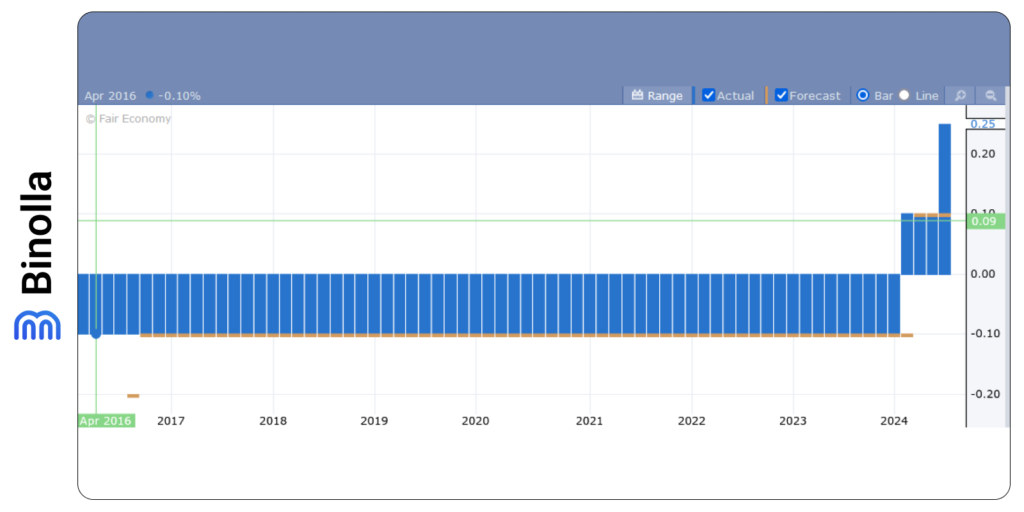

El Banco de Japón público un resumen de opiniones la semana pasada y subió las tasas 15 puntos otra vez este año, algo bastante inesperado, ya que los participantes del mercado consideraban un movimiento de 10 puntos con 50% de probabilidad. Este movimiento del BoJ respaldó al yen nuevamente y permitió a la moneda japonesa extender su rally.

Se debe mencionar que el BoJ se ha vuelto más agresivo, lo que significa que los inversores pueden esperar más medidas de este tipo en la política monetaria en el futuro, lo que a su vez, apoyará al yen japonés. Hay varias reuniones por delante este año. Los traders del yen deben seguir los comentarios del BoJ y ajustar sus posiciones de forma acorde.

El empleo de Nueva Zelanda en la mira

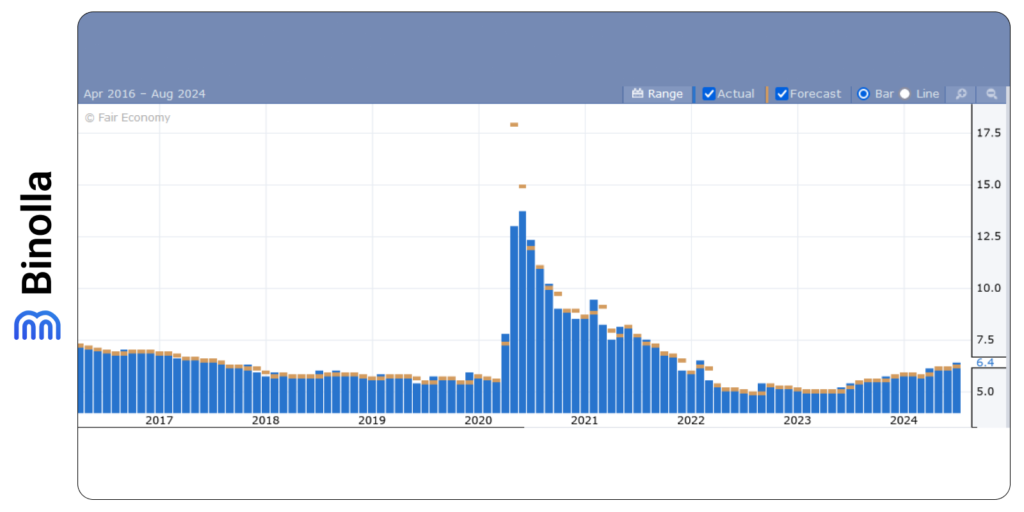

El dato del empleo en Nueva Zelanda también está en el foco esta semana. Según las últimas predicciones, la tasa de desempleo en NZ probablemente suba a 4.7% desde el 4.3%, lo que puede ser una preocupación mayor para los funcionarios del RBNZ.

La inflación del segundo trimestre cayó al 3.3% anual desde el 4.0% anterior, la que es una señal positiva para los funcionarios del Banco de la Reserva de Nueva Zelanda. Sin embargo, aún mantienen las tasas de interés esperando más señales. Según los pronósticos, el RBNZ hará dos recortes de 25 puntos este año y el primero tendrá lugar en agosto. El dato del mercado laboral puede cambiar las expectativas a marcas aún más altas, ya que el RBNZ tendrá que considerar las peores condiciones y la posibilidad de una recesión.

¿Seguirá el dato del mercado laboral canadiense a los demás?

La situación con el mercado laboral canadiense probablemente sea similar al de las demás grandes economías. Un largo periodo de altas tasas de interés frena el crecimiento económico, lo que resulta en una menor contratación. Se espera que el BoC lleve a cabo un tercer recorte de tasas en septiembre del 2024. De acuerdo a los pronósticos, el Banco de Canadá reducirá la tasa en 25 puntos.

Otra publicación de dato importante esta semana es el PMI Ivey. Según las predicciones, es probable que el índice pierda 2.5 puntos, pero aún está lejos de 50, lo que significa que la economía se está expandiendo.