10 maneras de gestionar tu riesgo en el trading

Gestionar el riesgo es una de las habilidades clave que los traders deben tener para ser exitosos en los mercados financieros. Sin importar la estrategia que tengas, aquí estás arriesgando tu dinero. Existen varias formas en las que puedes gestionarlo y por lo tanto, minimizar su impacto en tu trading. Al leer este artículo, aprenderás más sobre las diez maneras de gestionar tu riesgo. Aplica estas reglas cuando haces trading con Binolla

Contents

- 1 1: Tipos de riesgo en el trading

- 2 2: Usar stop loss

- 3 3: No arriesgar más de lo que puedes permitirte perder

- 4 ¡Comienza a utilizar las mejores prácticas de gestión del capital ahora!

- 5 4: Take profits o toma de ganancias

- 6 5: Usa tu apalancamiento de manera inteligente

- 7 6: Establece metas de realistas en el trading

- 8 7: Utiliza planes y estrategias en el trading

- 9 8: No dejes que tus emociones controlen tu trading

- 10 9: Prueba tus estrategias

- 11 10: Revisar tus sesiones de trading

- 12 Riesgos relacionados con diferentes activos derivados

- 13 Palabras finales

- 14 Preguntas frecuentes

1: Tipos de riesgo en el trading

Para ser capaces de gestionar el riesgo apropiadamente, los traders deben saber de antemano con que van a lidiar. Aquí están los principales riesgos presentes en tu rutina de trading:

- Riesgos del precio o del mercado. Este es uno de los tipos de riesgo más comunes en el trading. Se trata del hecho de que el mercado puede desempeñarse diferente a lo que esperas de él. Imagina que el EUR/USD cotiza a 1.0900 y tú esperas que el par de divisas desarrolle una tendencia alcista. Si tu idea es errónea, puedes perder tu inversión.

- Riesgos de apalancamiento. Cuando haces trading con opciones digitales, puedes omitir esta parte, ya que no necesitas apalancamiento al comprar contratos Superiores o Inferiores. Sin embargo, con los CFDs de Forex el apalancamiento es común. Este es un tipo de crédito del broker que te permite incrementar el tamaño de tus posiciones sin invertir más dinero. Al elegir en enfoque incorrecto cuando se usa este tipo de crédito, tu riesgo es perder más de lo que te puedes permitir.

- Riesgos de datos macroeconómicos. Incluso si no haces trading con noticias o evitas el uso del análisis fundamental en tu rutina diaria, los datos macroeconómicos y los cambios en políticas monetarias de los bancos centrales aún juegan un papel importante. Los inversores deben estar atentos a esto y actuar de manera acorde. Si un banco central decide incrementar o recortar las tasas de manera inesperada, esto puede tener un impacto significativo en divisas o incluso en acciones.

Ahora que conoces a tus «enemigos», es tiempo de aprender más sobre cómo gestionar el riesgo y minimizarlo en el trading.

2: Usar stop loss

La manera más fácil de evitar riesgos excesivos en el trading es cortarlos donde puedes. Aunque no puedas afectar los datos macroeconómicos o las decisiones de bancos centrales, si puedes controlar el nivel de riesgo en cada trade en particular.

Antes de profundizar con los stop loss, se debe mencionar que si tú operas solamente contratos de tiempo fijo, no necesitas esta función. Las opciones digitales fueron diseñadas para los principiantes, y por lo tanto, cuando haces trading con ellas, no puedes perder más que una sola inversión.

Los traders de CFD de Forex arriesgan el monto total de su depósito cada vez que hacen un trade. Para evitar perder más dinero del que se pueden permitir, los traders habilidosos utilizan el stop loss.

Un stop loss es una orden especial que te permite fijar un nivel de precio en el cual el trade será automáticamente cerrado en el caso de pérdidas. Ayuda a los traders a automatizar sus rutinas y les permite enfocarse en otros aspectos del trading.

Imagina que quieres comprar EUR/USD a 1.0950. Fijas un stop loss a 1.0940 para proteger tu posición. Si el EUR/USD va en la dirección opuesta y activa tu stop loss, la posición se cerrará automáticamente, y tus perdidas no excederán a la que habías planeado con antelación.

Por otra parte, si no fijas una orden de stop loss, tus perdidas se pueden incrementar si el EUR/USD cae debajo de 1.0940.

La imagen de arriba muestra un ejemplo de cómo el stop loss puede salvar tu día. Puedes ver que el par AUD/JPY ha estado subiendo por un periodo. Sin embargo, después revierte la dirección y cae. La orden de stop loss te permite cortar tus perdidas y evitar riesgos mayores.

Las órdenes de stop loss se pueden usar no solo para protegerte de las perdidas, sino también para mantener tus ganancias si tus pronósticos fueron correctos. La idea aquí es mover tu orden y colocarla mientras tus ganancias aumentan. Si el precio revierte, activa el stop loss, pero aún tendrás algunas ganancias si la tendencia cambia.

Tip de Binolla

Las órdenes de stop loss se pueden aplicar a todos los mercados excepto a las opciones digitales, donde los riesgos están predefinidos por la naturaleza del contrato.

3: No arriesgar más de lo que puedes permitirte perder

Cuando piensas en el trading, siempre debes tener en cuenta que no todo se trata de ganancias. Las pérdidas son algo frecuente sin importar el instrumento financiero que uses. Tanto los traders de CFD de Forex como los de opciones digitales arriesgan dinero en cada trade, que solo tiene dos posibles resultados.

Al pensar sobre la cantidad que vas a depositar, debes tener en cuenta que esta suma debe ser razonable para ti. Además, para ser un trader exitoso y eliminar las emociones de tu rutina de trading, debes prepararte para las pérdidas, ya que son parte integral de esta disciplina.

Aparte de la cantidad de depósito, los traders también deben considerar la cantidad que están dispuestos a arriesgar en cada trade. Existe una regla general sobre la gestión del capital que sugiere que no deberías usar más del 1-2% de tu balance total cuando compras una opción digital o compras/vendes un par de divisa en CFD de Forex. Sin embargo, esta es una regla general que no tiene en cuenta un activo en particular.

Cuando se trata de contratos de pago fijo, esta regla puede ser aplicada en cualquier trade, ya que tus ganancias dependen únicamente de la dirección del movimiento del precio. En el trading con CFD de Forex, la situación es la opuesta, ya que la distancia que el precio cubre entre el momento en que abres una operación y el momento en que la cierras impacta en tu resultado directamente. Por lo tanto, si estás trabajando con un activo altamente volátil, puedes considerar incluso arriesgar una cantidad más pequeña, mientras que en el trading con una divisa «tranquila», quizás quieras incrementar el tamaño de tu posición para mayores beneficios.

Incrementar la cantidad de un trade durante una racha rentable también es una buena idea. Sin embargo, si tienes una racha perdedora, intenta disminuir la cantidad por operación.

Tip de Binolla

Esta recomendación es aplicable a todo tipo de mercados e instrumentos financieros

4: Take profits o toma de ganancias

Este tipo de orden fue diseñado para proteger tus ganancias o automatizar tu rutina de trading si esperas que el precio alcance un nivel particular. Ten presente que, en cuanto al trading de opciones digitales, no necesitas tomar ganancias en lo absoluto, ya que estos contratos ofrecen ganancias fijas.

Para los traders de CFD de Forex, tomar ganancias puede ser crucial, porque les permitirá a los participantes del mercado fijar metas y cerrar trades una vez que el precio las alcanza. En casos de gran volatilidad, tomar ganancias puede ser indispensable, ya que el precio puede alcanzar cierto nivel y ser rechazado en cuestión de segundos.

Un take profit es similar al stop loss, pero debe ser ubicado en el lado opuesto de la operación. A diferencia del stop loss, el take profit se fija en el lado rentable y se activa una vez que el precio alcanza el nivel esperado.

El stop loss y el take profit van de la mano en la mayoría de los casos. Al usar ambos, los traders de CFD de Forex puede planear apropiadamente su capital y gestionar su riesgo. Con ambas órdenes, los traders pueden establecer un ratio de riesgo/recompensa esperado y construir su estrategia alrededor de él.

El ratio de riesgo/recompensa mínimo en la mayoría de los casos es de 1 o 2, lo que significa que arriesgar un pip debería generarte 2 de recompensa. Si fijas tu stop loss a 20 puntos del precio actual, debes colocar tú take profit a una distancia que sea dos veces superior.

Tip de Binolla:

Los take profits se pueden aplicar a todo tipo de mercados, excepto a las opciones digitales. Estos contratos también se conocen como opciones de pago fijo y ofrecen un retorno predefinido.

5: Usa tu apalancamiento de manera inteligente

El apalancamiento es uno de los aspectos más importantes en el trading de Forex. Aunque no lo necesites en el trading de contratos de tiempo fijo, cuando se trata de comprar y vender CDF de Forex, este crédito te permite adquirir una posición más grande, por lo tanto, puedes esperar beneficios mayores (o grandes pérdidas si tus pronósticos estaban equivocados).

El apalancamiento es un tipo de crédito que la compañía intermediaria o broker brinda a sus clientes para que puedan operar con volúmenes mayores. Por ejemplo, si tu apalancamiento es de 1:50, quiere decir que por cada $100 que tengas, tienes a tu disposición $5000. Sin embargo, debes tener en cuenta que si pierdes tus $100, tu posición será cerrada y tendrás un aviso o margin call. Por lo tanto, al utilizar apalancamiento, los traders deben tener en cuenta su balance y gestionar su capital apropiadamente.

Tip de Binolla

El apalancamiento puede ser utilizado por traders de CFD de Forex. Para las opciones digitales, el apalancamiento no aplica

6: Establece metas de realistas en el trading

Comprar contratos digitales o hacer trading con CFD de Forex tiene como objetivo ganar dinero. Todas tus acciones están centradas en esta meta. Sin embargo, debes ser realista en cuanto a tus expectativas. De otra manera, terminarás con $0 en tu balance y tendrás que depositar nuevamente para continuar.

Uno de los grandes errores que cometen tanto traders de contratos de tiempo fijo y de CFD de Forex es que empiezan de forma muy agresiva. Los principiantes a veces abren muchas operaciones por día, pensando que de esa manera obtendrán grandes beneficios en un corto periodo de tiempo. Aunque este concepto parezca lógico, tal enfoque puede ser muy arriesgado y llevar a grandes pérdidas.

Junto con ser realista a la hora de establecer tus metas de trading, debes admitir cuando te equivocas. Mientras que los traders de opciones digitales no pueden vender sus contratos antes del plazo fijado, los traders de CFD de Forex pueden cortar sus pérdidas cuando admiten que su pronóstico no se cumplió.

Planear tus futuras ganancias también es crucial, sin importar el instrumento financiero exacto que utilices. Los traders de opciones digitales, como los de CFD de Forex deben pensar cuanto ganar al final de un periodo en particular. Cuando estableces tus metas, también serás tan realista cómo es posible. Por ejemplo, tener una estrategia con 60% de rentabilidad y $100 dólares en tu cuenta difícilmente te permitirá ganar $1,000 en un futuro cercano.

Tip de Binolla

Establecer metas realistas es una buena idea, sin importar el instrumento financiero que uses para operar

7: Utiliza planes y estrategias en el trading

Un plan de trading es lo que marca la diferencia entre un trader profesional y uno principiante. El trading basado en instintos es el camino equivocado y puede conducir a perdidas significantes. Incluso cuando traders habilidosos tienen corazonadas que los ayudan en su rutina de trading, aún confían en sus estrategias y planes de trading.

Un plan de trading promedio debe incluir los siguientes aspectos:

- Momento para comprar un contrato o comprar/vender un par de divisas;

- Momento para salir del mercado (esto se relaciona solo a CFD de Forex, ya que con las opciones digitales, saldrás al momento de la expiración);

- Ratio riesgo/recompensa. Antes de hacer trading, es mejor calcular cuánto puedes arriesgar por trade comparado con tu eventual ganancia (este punto es crucial para los traders de CFD de Forex, pero no para los de contratos de tiempo fijo ya que las opciones digitales tienen un riesgo/recompensa predefinido);

- Considera cuanto puedes arriesgar en un trade particular.

- Piensa sobre el tiempo que puedes dedicar al trading y en que momento. Un buen plan de trading incluye intervalos de tiempo en los cuales serás capas de operar. Estos a su vez, dependen de un par de factores. Primero, tus sesiones de trading dependerán del activo particular que elijas. Segundo, también deberás operar cuando estés libre de tu trabajo y obligaciones familiares para que puedas enfocarte solo en el trading;

- Al crear un plan de trading, debes tener un par de estrategias a mano que vas a utilizar dependiendo de la situación. Por ejemplo, si un par de divisas está en tendencia, debes usar estrategias de seguimiento de tendencia para ganar, mientras que cuando hay una reversión, deberías aplicar tácticas acordes.

Cuando tengas tu plan de trading, debes ajustarte a él pase lo que pase. Ten en cuenta que fue creado sin emociones cuando estabas con la sangre fría. Un plan de trading incluye todos esos aspectos clave que te ayudarán a programar tus pasos, desde encontrar señales de trading hasta calcular tus ganancias. Un buen plan de trading es similar a un buen plan de negocios, y si tienes uno, puedes confiar en tus resultados de trading.

Tip de Binolla

Sin importar el instrumento financiero exacto que utilices en tu rutina de trading diaria, las estrategias son importantes para sistematizar tus actividades al operar y obtener ganancias consistentemente.

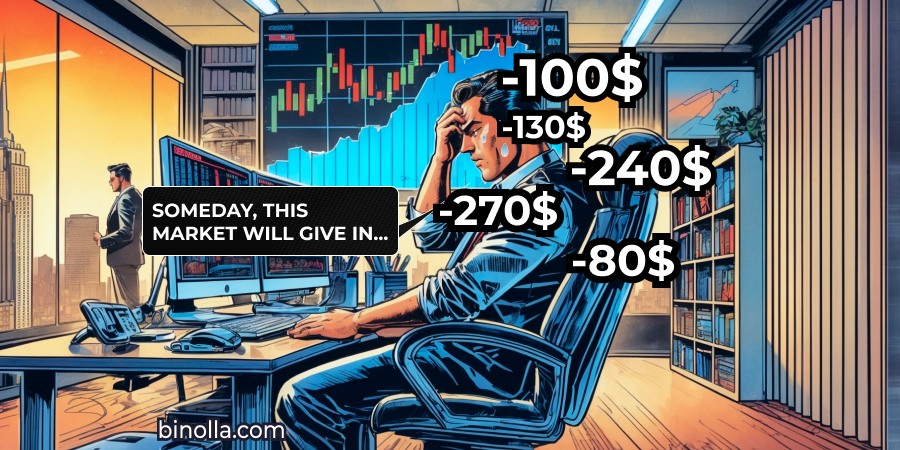

8: No dejes que tus emociones controlen tu trading

Mantenerse con la sangre fría es una de las reglas principales en el trading porque las emociones pueden arruinarlo todo, incluso si tienes una estrategia confiable con un alto nivel de rentabilidad. Sentimientos como la codicia, el miedo y la venganza pueden privarte de ver el panorama completo, y por lo tanto de tomar decisiones razonables.

Las emociones pueden interferir con tu trading de varias maneras. La codicia puede llevarte más allá de los límites de tu presupuesto y sobreoperar o arriesgar más dinero. En vez de hacer trading con el 1-2% de tu presupuesto, puedes salir de estos límites e invertir el 10% o incluso 20%. Este es el camino equivocado a tomar, puede terminar costándote una gran parte de tu depósito de trading.

El miedo, por otra parte, puede privarte de tomar decisiones razonables cuando es el momento adecuado para operar. Tras un par de series de operaciones perdedoras, puedes estar atrapado en tus sentimientos en vez de pensar en las posibilidades actuales del mercado y como beneficiarte de ellas.

Otro error común que los traders comenten emocionalmente es cuando intentar tomar venganza del mercado y abren una posición justo tras haber tenido perdidas. Cuando esto sucede, no puedes pensar en un análisis adecuado del mercado. Lo único que quieres es recuperar lo que has perdido tan pronto como puedas, y esto puede conducir a una gestión del capital inadecuado o incluso grandes pérdidas.

Lo que es realmente importante aquí es siempre estar atento e intentar mantener tus emociones alejadas de tus decisiones de trading.

Tip de Binolla: Mantener tus emociones bajo control es útil para cualquier instrumento financiero que utilices en tus actividades de trading.

9: Prueba tus estrategias

Para comprender la rentabilidad de cada estrategia en particular, debes testearla de antemano. Si estás familiarizado con algunas herramientas de prueba, puedes automatizar todo el procedimiento. Sin embargo, si no cuentas con ninguna, puedes utilizar lo que se conoce como «backtesting», donde simplemente se usa el modo Demo.

La idea detrás de esto es simple. Activas el Modo Demo en la plataforma de Binolla y usas tu estrategia en varias situaciones para ver cuántos resultados positivos obtienes comparados con los negativos. Por ejemplo, has abierto 10 trades con 5 resultados positivos y 5 negativos. Por lo tanto, la rentabilidad de tu estrategia es del 50%.

Además, al probar una estrategia particular, también aprenderás más sobre sus características y te familiarizarás con ella.

Tip de Binolla

Probar estrategias es crucial. Al hacerlo, podrás saber de antemano exactamente de lo que es capaz tu método. Utiliza este enfoque cuando operes con cualquier instrumento financiero.

10: Revisar tus sesiones de trading

El trading no es entretenimiento. Es un tipo de negocio, y deberias tratarlo como tal. Por lo tanto, para sacarle el mayor provecho, debes revisar tus sesiones de trading de forma constante. Esto te permitirá hacer tu tarea y entender donde cometes errores y como evitarlos en el futuro.

Revisar las sesiones de trading incluye observar tus puntos de entrada para ver donde estabas equivocado y analizar como ajustar tu estrategia de trading. También puedes ver el tamaño de tu posición para comprender si operas de manera acorde con tus propios sistemas de gestión del capital y del riesgo. Puedes hacerlo sin importar el instrumento financiero que uses. Este enfoque es aplicable a las opciones digitales, CDF de Forex, acciones, y todos los demás.

Al revisar tus sesiones de trading, puedes revelar errores comunes que cometes. Una vez que observas estos errores, puedes hacer algunos ajustes útiles a tu estrategia de trading para no tropezar con ellos en el futuro.

Riesgos relacionados con diferentes activos derivados

Mientras existen riesgos generales relacionados con el trading, estos pueden vincularse a activos derivados o instrumentos financieros en particular.

- Forex. Aparte de los principales riesgos relacionados con las variaciones del precio, los traders de Forex también tienen riesgos como el apalancamiento, que es una parte integral del trading de Forex. El apalancamiento es un tipo de crédito que el broker brinda al cliente para que tenga más oportunidades financieras en el trading. Sin embargo, el uso inapropiado del apalancamiento incrementará significativamente tus riesgos. Entonces, debes ser cuidadoso al elegir y aplicar un apalancamiento particular en el trading;

- Acciones. El principal riesgo en el trading de acciones está relacionado en comprar activos de una compañía sobrevalorada. Al operar con acciones, debes investigar gran cantidad de datos para intentar comprender si las acciones de una compañía probablemente estén en tendencia alcista o en un punto de reversión. Una de las estrategias más exitosas es comprar empresas de primera línea, ya que son menos volátiles y más estables. Sin embargo, probablemente estas acciones no te den movimientos significativos para operar. Comprar empresas de primera puede ser parte de tu estrategia de diversificación de portafolio;

- Materias primas. El mayor riesgo del precio en las materias primas son los problemas en la cadena de suministro o la saturación del mercado con una mercancía en particular. Quizas recuerdes la situación en la cual el precio del petróleo llegó a cero o incluso debajo por un tiempo, esto es un buen ejemplo. Por lo tanto, comprar estos activos como el petróleo puede ser muy riesgoso. Pero también puedes añadir metales preciosos como el oro o la plata a tus operaciones o portafolio para balancear estos riesgos.

- Productos agrícolas. Si haces trading con productos agrícolas como el trigo, el azucar u otros, tus principales riesgos se vinculan a las condiciones del clima. Cuando estas son inapropiadas, el precio de estos commodities puede subir, mientras que en periodos de abundancia, estos activos probablemente se deprecien;

- Criptomonedas. El Bitcoin y las altcoins son activos relativamente nuevos, pero ya tienen su propia cuota en los mercados financieros. Los principales riesgos están vinculados con la regulación, que aún tiene muchas preguntas sin responder. Una vez que se presenta un nuevo tema de discusión, BTC y otras criptomonedas reaccionan a ello. Además, existen muchos tokens que tienen proyectos de blockchain reales detrás de ellos. Dependiendo del desempeño de estos proyectos, el precio de sus tokens puede cambiar.

Palabras finales

Los riesgos de trading son inevitables, y no puedes reducirlos a cero. Sin embargo, hay varias estrategias y recomendaciones que te ayudarán a minimizarlos a los niveles más bajos posibles. Al controlar tus riesgos de trading, puedes esperar un mejor desempeño de tu estrategia y mas beneficios, mientras que tus perdidas serán menos frecuentes y menos peligrosas para tu balance de trading.

Existen muchas maneras de controlar tus riesgos de trading, y ahora que has leído el artículo hasta este punto, definitivamente conoces las recomendaciones más populares. Si bien utilizarlas te ayudará, nunca debes dejar de buscar por tu cuenta, ya que solo depende de ti construir una estrategia de trading exitosa y gestionar tus propios riesgos.

Una recomendación más que puedes obtener de nosotros es que nunca dejes de aprender. Sin importar el nivel de experiencia que tengas actualmente, debes continuar profundizando y «nutriéndote» con más conocimiento para mejorar aún más tus tácticas de trading y tu desempeño. El problema que muchos traders enfrentan es que dejan de aprender porque creen que ya saben demasiado sobre los mercados financieros.

Preguntas frecuentes

¿Qué es la regla del 1% o 2% en el trading?

Según esta regla, no deberías arriesgar más del uno o dos por ciento de tu balance de trading en cada operación. Sin embargo, esta no es una regla estricta. En ocasiones, los traders utilizan incluso el 5% de la cantidad total de su depósito para operar.

¿Qué es el ratio riesgo/recompensa?

Este es uno de los conceptos de gestión del riesgo que te permiten calcular apropiadamente tus riesgos y posibles recompensas por trade. Al usar un ratio de riesgo/recompensa de 1:3, por ejemplo, tu riesgo es de 1 pip por tres pips de posibles ganancias. Este enfoque puede utilizarse en el trading de CFD de Forex y en acciones. Cuando se trata de opciones digitales, no necesitas calcular tu ratio de riesgo/recompensa, ya que estos contratos tienen un pagos y riesgos fijos.

¿Puedo evitar el riesgo en el trading?

No, no puedes. Los riesgos son una parte integral del trading, y en cuanto antes comprendas esto, mejor. Aceptar los riesgos en el trading es parte de tu educación, ya que no puedes evitarlas en lo absoluto. Sin embargo, los traders a veces usan varias tácticas y recomendaciones para disminuir sus posibles riesgos de trading.

¿Como gestionar el riesgo en el trading?

Existe un sistema entero que te permite controlar mejor tus riesgos en el trading. Incluye cuatro pasos principales. Primero, necesitas identificar tu riesgo. En segundo lugar, debes evaluarlo. Luego, necesitas tratar con él, y el paso final es monitorear el riesgo y controlarlo en tu rutina de trading.