يوم اثنين أسود؟ ما المتوقع من الاقتصادات الرئيسية هذا الأسبوع

تراجع السوق الأوسع نطاقًا بنسبة 3% يوم الاثنين، محولاً المخاوف إلى عمليات بيع كبيرة. فقد مؤشر Dow أكثر من 1000 نقطة، وانخفض مؤشر Nasdaq، المليء بشركات التكنولوجيا، بنسبة 3.5%. وإلى جانب هذا التراجع الهائل في الأسهم والأصول الخطرة الأخرى في الولايات المتحدة، انخفض مؤشر Nikkei 225 الياباني بنسبة 12%، وهو أسوأ انخفاض في التاريخ. وحذت الأسواق الآسيوية والأوروبية حذو الأسواق الأمريكية واليابانية التي سجلت خسائر كبيرة يوم الاثنين.

ما هو سبب رد فعل الأسواق بهذه الطريقة؟ في الوقت الحالي، هناك مخاوف من حدوث ركود في كل من الولايات المتحدة والعالم. وعلاوة على ذلك، فإن القلق المتزايد من فشل بنك الاحتياطي الفيدرالي في التصرف بشكل مناسب، دفع الأسواق إلى الهبوط أيضًا. الأمر الأكثر إثارة للاهتمام هو أن هناك اعتقاد قوي بين المستثمرين بأن طفرة الذكاء الاصطناعي لن تحقق ثمارها.

Contents

هل سيواجه الاقتصاد الأمريكي ركودًا؟

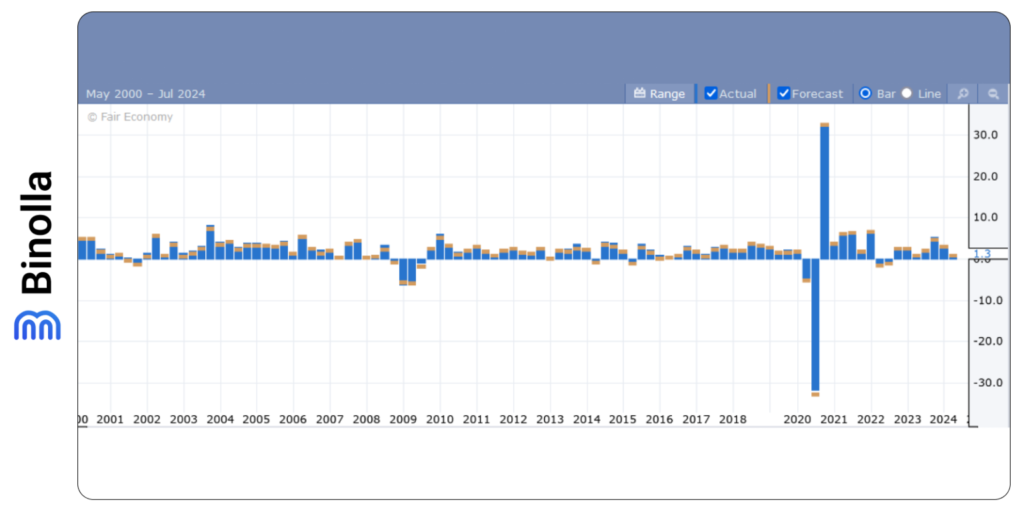

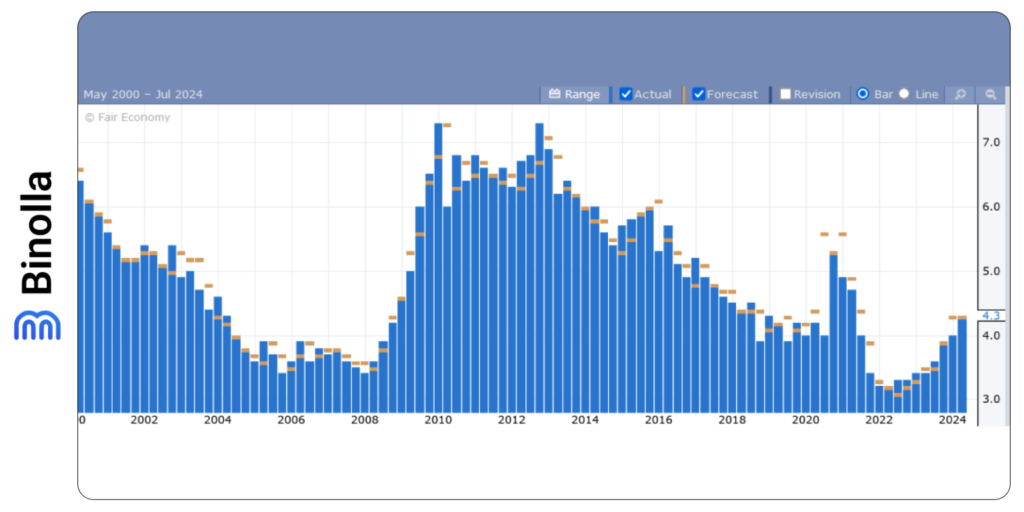

الخوف الأكبر بين المستثمرين هو أن الاقتصاد الأمريكي قد يعاني من الركود في المستقبل القريب. أثارت بيانات سوق العمل الصادرة يوم الجمعة مخاوف جدية بشأن النمو الاقتصادي في الولايات المتحدة. فقد قفز معدل البطالة إلى 4.3% من 4.1%، وبلغ عدد الوظائف الجديدة 144 ألف وظيفة فقط، وهو أقل بكثير من التوقعات. أما فيما يتعلق بديناميكيات الرهان، فقد نما بنسبة 0.2% فقط خلال الشهر المذكور.

وعلى الرغم من أن الأرقام قد تبدو مخيفة، إلا أن الاقتصاد الأمريكي لا يزال قويًا حيث نما أكثر من المتوقع خلال الربع الثاني. ومع ذلك، تتزايد المخاوف بشأن مستقبل الاقتصاد الأمريكي. فوفقًا لبنك غولدمان ساكس، ازدادت احتمالية حدوث ركود خلال الاثني عشر شهرًا القادمة، ولكنها أعلى بنسبة 10% فقط مما كانت عليه قبل صدور بيانات سوق العمل الأمريكية يوم الجمعة.

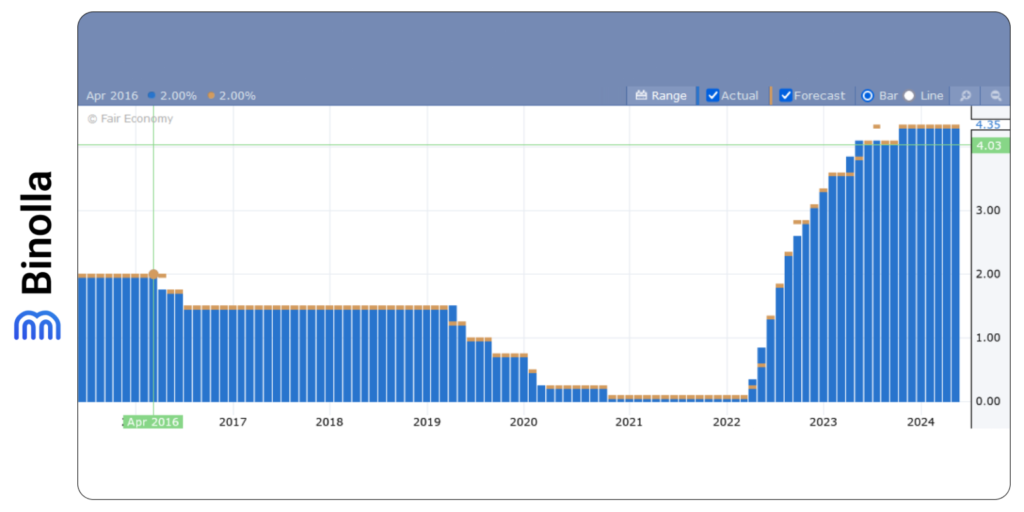

عندما يتعلق الأمر بالاحتياطي الفيدرالي، لا تزال الأسواق تتوقع أن يقوم البنك المركزي بخفض أسعار الفائدة في سبتمبر بعد سلسلة من الخطوات القوية التي اتخذتها اللجنة الفيدرالية للسوق المفتوحة خلال العامين الماضيين. ووفقًا لبعض المستثمرين، فإن هذا الصبر يعد خطأً في نظر بعض المستثمرين، ويجب على الاحتياطي الفيدرالي خفض أسعار الفائدة خلال الاجتماع الأخير الذي عُقد في يوليو.

وبينما كان على اللجنة الفيدرالية للسوق المفتوحة الإبقاء على أسعار الفائدة عند مستوياتها التاريخية المرتفعة، يعتقد بعض الاقتصاديين أنه كان ينبغي على البنك المركزي البدء في خفض أسعار الفائدة في وقت أبكر. قد يساعد ذلك في دعم سوق العمل من خلال خفض تكاليف الاقتراض للشركات وتحرير المزيد من الأموال لأغراض توسعية.

في الوقت الراهن، يستعد بنك الاحتياطي الفيدرالي للتدخل ولكن هذا القرار سيستغرق وقتًا حتى ينجح. فمع تباطؤ التضخم بشكل كبير ووصول معدل البطالة إلى مستويات قياسية جديدة، قد يكون الاحتياطي الفيدرالي متأخرًا جدًا في رفض السياسة الانكماشية.

هناك ثلاثة اجتماعات مقبلة لمجلس الاحتياطي الفيدرالي في سبتمبر ونوفمبر وديسمبر. وفقًا للتوقعات الأولية، من المرجح أن تخفض اللجنة الفيدرالية للسوق المفتوحة أسعار الفائدة مرتين هذا العام. ومن المتوقع أن يتم الخفض الأول في سبتمبر. بعد ذلك، سيكون هناك اجتماعان آخران للاحتياطي الفيدرالي ليقرر ما إذا كان سيستمر في إضافة السيولة إلى الاقتصاد أم لا.

عامل الذكاء الاصطناعي

إلى جانب المخاوف بشأن النمو الاقتصادي في الولايات المتحدة، تساور الكثير من المستثمرين شكوك حول مستقبل قطاع الذكاء الاصطناعي. ويبدو أن الأسواق قد بالغت في تقدير هذه الصناعة ومنحها الكثير من التقدير في الماضي. كانت أسهم شركات التكنولوجيا تحلق عالياً خلال العامين الماضيين حيث اعتقد الكثيرون أن الذكاء الاصطناعي سيخلق ثورة تكنولوجية عالمية جديدة.

إلا أنه مع مرور الوقت، لا تزال هذه الصناعة بعيدة كل البعد عن تحقيق الأرباح. وعلاوة على ذلك، لا تزال التكنولوجيا غير مثبتة وآفاقها مظللة. ولذلك، يتخلص المستثمرون والمتداولون من أسهم شركات التكنولوجيا، بما في ذلك Apple وMicrosoft وMeta وAmazon وغيرها من الأسهم التي كانت في ذروة شعبيتها منذ بداية عام 2023.

وفقًا لأحدث المنشورات، قامت شركة Berkshire Hathaway، وهي شركة وارن بافيت، ببيع نصف حصتها في شركة Apple، وهي إشارة سلبية أخرى لقطاع التكنولوجيا. وتجدر الإشارة إلى أن هذه الشركات تُشكل جزءًا هائلًا من مؤشر S&P500، مما سيؤدي إلى عمليات بيع في السوق الأوسع نطاقًا.

هل سيغير بنك الاحتياطي الأسترالي سياساته؟

لم يُجر بنك الاحتياطي الأسترالي أي تغييرات في السياسة النقدية خلال اجتماع هذا الأسبوع. وفي حين أن أسعار الفائدة لم تتغير، فقد جرت مناقشات حول ما إذا كان سيتم رفع أسعار الفائدة بمقدار 25 نقطة أساس أخرى أم لا. يشهد التضخم في أستراليا تباطؤًا، ولكن ديناميكياته أبطأ مما هو عليه في الاقتصادات الكبرى الأخرى.

ارتفع مؤشر أسعار المستهلكين الشهري على أساس سنوي في أستراليا إلى 4.0% في شهر مايو، مما زاد من حدة التكهنات حول إمكانية رفع أسعار الفائدة مرة أخرى. ولكن، حتى لو ارتفع التضخم السنوي، فإن المخاوف بشأن أداء الاقتصاد الصيني إلى جانب مؤشرات الاقتصاد الكلي الأخرى أقنعت أعضاء التصويت في بنك الاحتياطي الأسترالي بأن رفع أسعار الفائدة لن يكون الحل الأفضل هذه المرة.

هل سيدعم بنك اليابان الين بخطوات صقورية عدوانية أخرى؟

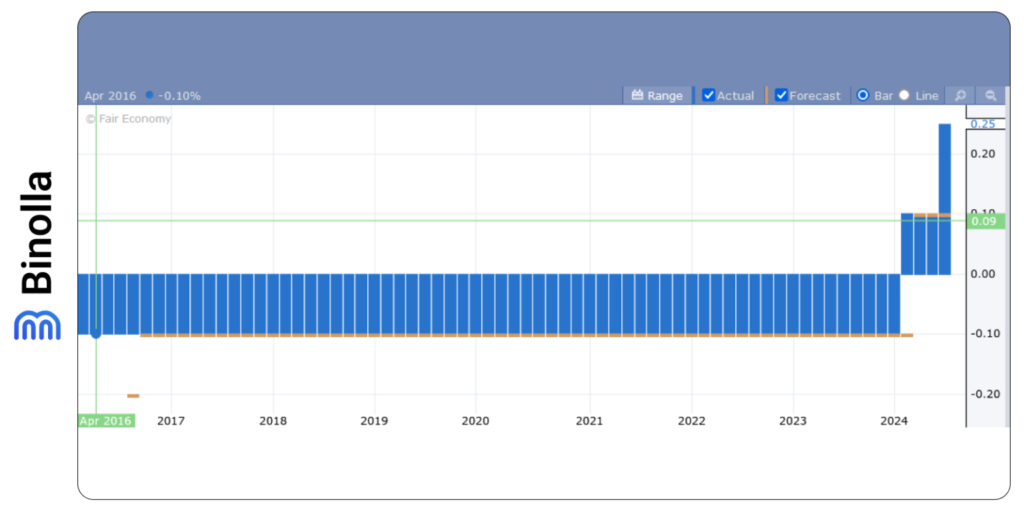

أصدر بنك اليابان ملخصًا لآرائه الأسبوع الماضي وقام برفع أسعار الفائدة بمقدار 15 نقطة أساس مرة أخرى هذا العام، وهو ما كان غير متوقع تمامًا حيث اعتبر المتداولون أن احتمال رفع الفائدة بمقدار 10 نقاط أساس هو 50%. وقد دعمت هذه الخطوة من بنك اليابان الين مرة أخرى وسمحت للعملة اليابانية بتمديد ارتفاعها.

تجدر الإشارة إلى أن بنك اليابان قد أصبح أكثر تشددًا، مما يعني أن المستثمرين قد يتوقعون خطوات أكثر تشددًا في السياسة النقدية في المستقبل، والتي بدورها ستدعم الين الياباني. هناك عدة اجتماعات مقبلة هذا العام. يجب على متداولي الين متابعة تعليقات بنك اليابان وتعديل صفقاتهم وفقًا لذلك.

الوظائف النيوزيلندية تحت المجهر

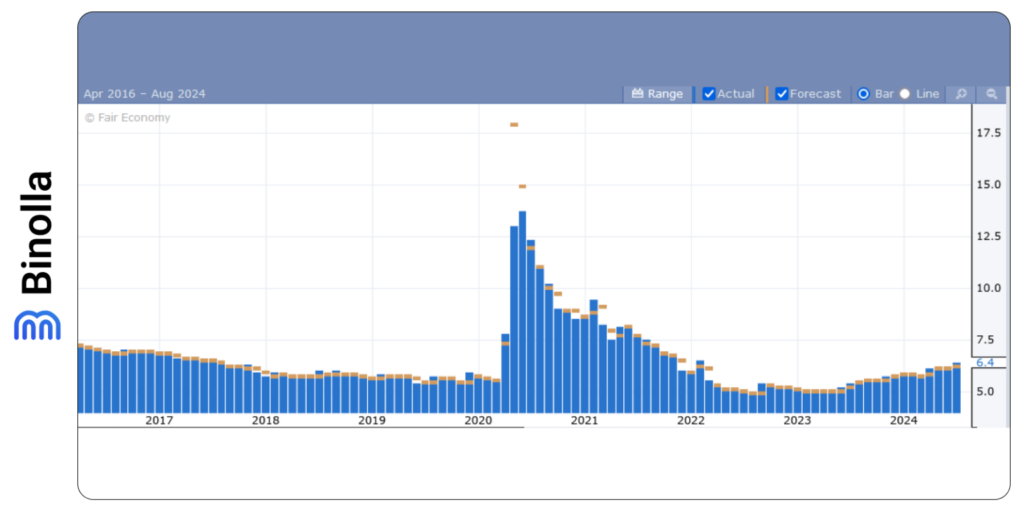

ستكون بيانات التوظيف النيوزيلندية أيضًا محط الأنظار هذا الأسبوع. فوفقًا لأحدث التوقعات، من المرجح أن يرتفع معدل البطالة في نيوزيلندا إلى 4.7% من 4.3%، وهو ما قد يكون مصدر قلق كبير لمسؤولي بنك الاحتياطي النيوزيلندي.

انخفض التضخم في الربع الثاني من العام إلى 3.3% على أساس سنوي من 4.0% سابقًا، وهي إشارة إيجابية لمسؤولي بنك الاحتياطي النيوزيلندي. إلا أنهم لا يزالون يحتفظون بأسعار الفائدة في انتظار المزيد من الإشارات. ووفقًا للتوقعات، سيقوم بنك الاحتياطي النيوزيلندي بإجراء تخفيضين بمقدار 25 نقطة أساس هذا العام، وقد يتم التخفيض الأول في أغسطس. وقد تؤدي بيانات سوق العمل إلى تغيير التوقعات إلى درجات أعلى، حيث سيتعين على بنك الاحتياطي النيوزيلندي النظر في تدهور الأوضاع واحتمالية حدوث ركود.

هل سيلحق سوق العمل الكندي بالآخرين؟

من المرجح أن يكون الوضع في سوق العمل الكندي مشابهًا للوضع في الاقتصادات الكبرى الأخرى. تؤدي الفترة الطويلة من ارتفاع أسعار الفائدة إلى إبطاء النمو الاقتصادي مما يؤدي إلى انخفاض التوظيف. من المتوقع أن يقوم بنك كندا بإجراء خفض ثالث لسعر الفائدة في سبتمبر 2024. وفقًا للتوقعات، سيخفض بنك كندا سعر الفائدة بمقدار 25 نقطة أساس.

ومن البيانات المهمة الأخرى التي ستصدر هذا الأسبوع من كندا مؤشر Ivey لمديري المشتريات. وفقًا للتوقعات، من المرجح أن يخسر المؤشر 2.5 نقطة، لكنه لا يزال أعلى بكثير من 50، مما يعني أن الاقتصاد يتوسع.