Top 8 eventos e indicadores económicos a observar para hacer trading en 2025

Los eventos e indicadores económicos cumplen un papel significante, ya que tienen impacto directo en las fluctuaciones del precio de diferentes tipos de activos. Desde divisas a materias primas y criptomonedas, sin importar el instrumento financiero que elijas, conocer como están interconectados el precio y varios grupos de datos económicos te permite tomar decisiones más informadas. En este artículo profundizaremos en los eventos clave e indicadores macroeconómicos que los traders pueden usar para entender las fluctuaciones del precio y predecir movimientos futuros.

¡Únete a Binolla ahora y utiliza la información de este artículo para hacer operaciones exitosas!

Contents

- 1 1: Decisión sobre la tasa de interés

- 2 2: Comentarios de funcionarios del Banco central

- 3 3: Intervención del mercado de divisas

- 4 ¡Practica operar con indicadores económicos!

- 5 4: Expansión cuantitativa

- 6 5: Datos de inflación

- 7 6: Datos del mercado laboral

- 8 7: Índice de Gestión de compras (PMI)

- 9 8: Eventos políticos y geopolíticos

- 10 Preguntas frecuentes

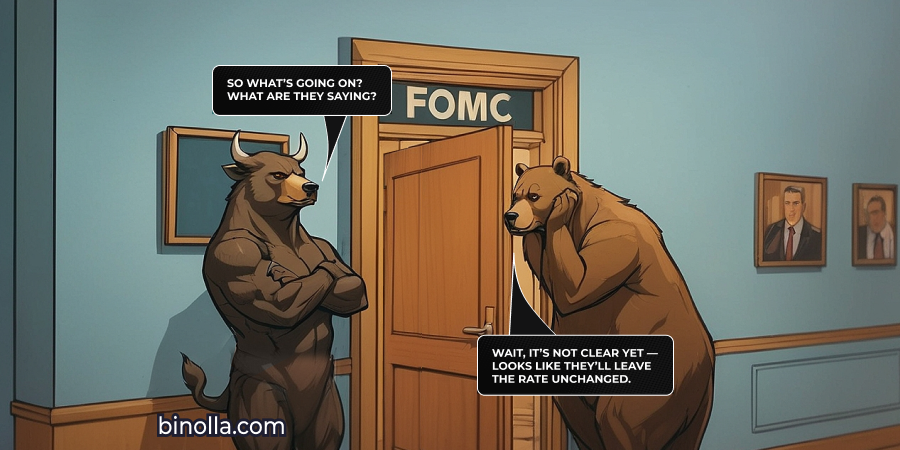

1: Decisión sobre la tasa de interés

El evento número uno en el mundo del trading e inversiones es la decisión de la tasa de interés. Estas tasas son fijadas por los bancos centrales para regular la cantidad de dinero en la economía. Cuando las tasas de interés son altas, menos dinero fluye a los mercados, y los préstamos se vuelven menos atractivos, mientras que los depósitos bancarios en cambio, son más atractivos, ya que obtendrás un interés más alto sobre tu dinero.

Para la economía, altas tasas de interés significan que la actividad empresarial disminuirá, ya que las compañías no pueden depender de préstamos más baratos. Además, los consumidores prefieren acumular dinero y ahorrar antes de gastar. La inflación es baja, que es otro factor que lleva a los consumidores a gastar menos, ya que no están presionados por las expectativas de precios altos y toman decisiones razonables.

Bajas tasas de interés significan préstamos más baratos y el atractivo de más dinero. Esto resulta en el crecimiento de las empresas y en que los consumidores sean más activos en el gasto. Los depósitos bancarios se hacen menos atractivos, que es otra razón de porque el público gasta de forma activa.

¿Cómo impacta la tasa de interés en los mercados?

Las tasas de interés más altas respaldan las monedas emitidas por un banco central. Por ejemplo, si el BCE aumenta las tasas, esto respaldará al euro contra otras divisas. Sin embargo, cuando se trata de otros tipos de activos, las altas tasas de interés pueden tener un impacto diferente en ellos. Por ejemplo, altas tasas de interés reducirán el flujo de dinero y presionarán a las acciones e índices, que probablemente disminuyan.

Respecto a las materias primas, tampoco es probable que aumenten durante periodos de política monetaria contractiva por las mismas razones. Menos dinero en la economía y préstamos altos previenen a los inversores y traders de expandir sus portafolios.

Bajas tasas de interés en cambio, estimulan a los traders e inversores a comprar más acciones, materias primas y otros activos, ya que dependen de préstamos baratos. Por lo tanto, en tiempos de política monetaria expansiva, uno puede esperar que las acciones, índices, materias primas e incluso las criptomonedas suban.

¿Como utilizar esta información? Cuando un banco central recorta las tasas de interés, el par de divisa se desploma, mientras que las acciones, índices y otros activos se pueden disparar. Por otra parte, cuando un banco central aumenta las tasas, probablemente la divisa aumente, mientras que el mercado de acciones y otros activos quizás caigan.

La reciente decisión del BoJ sobre la tasa de interés respaldó al yen japonés. Si bien los funcionarios del Banco de Japón no hicieron cambios en la política monetaria, el JPY se movió hacia arriba, lo que se puede ver en el gráfico. Los traders e inversores esperan que el Banco de Japón incremente las tasas en el futuro cercano, lo que fue la principal razón para la suba de la divisa.

2: Comentarios de funcionarios del Banco central

El siguiente aspecto importante que los traders deben considerar al operar en los mercados financieros son los comentarios de funcionarios del banco central sobre la situación actual. En ocasiones, estos interfieren con discursos que cambian la situación e impactan en las divisas.

¿Cuál es la idea detrás de estas medidas? Una divisa más barata o más cara influye en la economía directamente. Al dar estos discursos, los banqueros centrales intentan impactar en los mercados financieros sin haber tomado ninguna medida como cambios en la tasa de interés o lanzar una expansión cuantitativa. La intervención verbal está entre las herramientas más populares que los funcionarios usan para controlar el precio de las divisas.

¿Cómo funciona?

Los banqueros centrales pueden dar sus comentarios durante eventos planificados o incluso dar discursos inesperados sobre la divisa si algo extraordinario sucede. Por ejemplo, un funcionario puede decir que la divisa está demasiado cara y que monitorearán la situación de cerca. Esta será una señal para el mercado de que si la divisa continúa cara, el banco central puede recortar las tasas, lanzar una expansión cuantitativa (QE), o realizar una simple intervención en la divisa para empujarla hacia abajo.

Por otra parte, si los banqueros centrales dicen que la divisa es muy barata, lo que hace que la inflación se aleje de los niveles objetivo, entonces el mercado recibe una señal clara de que el banco central puede actuar y respaldar a la divisa con una intervención o aumento de tasas de interés. Los comentarios pueden ser directos y claros o tambien ambiguos. Por ejemplo, un banquero central dice que el crecimiento económico no es suficiente, lo que significa que es probable que el banco central de más estímulos y recorte las tasas de interés o lance un QE.

Cuando los banqueros centrales hablan sobre lo caro que está una divisa, el sentimiento del mercado a veces cambia de alcista a bajista, mientras que cuando los funcionarios hablan de una divisa barata, los alcistas pueden tomar el control del mercado. Si las intervenciones verbales no son lo suficientemente efectivas, entonces los bancos centrales intervienen en la divisa.

3: Intervención del mercado de divisas

Esta es una medida poco común que los bancos centrales toman para estabilizar sus monedas en el mercado. Cuando un banco central interviene, compra o vende su propia divisa en el mercado de cambios para conducir la tasa de conversión. Por ejemplo, si una divisa está muy cara, lo que la hace menos atractiva para los exportadores, entonces el banco central probablemente comience a venderla en el mercado de forex para incrementar la oferta, empujando la divisa hacia abajo.

Por otra parte, si una divisa está muy barata, el banco central puede usar el mercado de cambios para crear una demanda artificial y comprar su propia moneda. Otro ejemplo de intervención es cuando el banco central fija una tasa de cambio mínima entre su moneda y una extranjera. El Banco nacional de Suiza realizó tal intervención desde el 2011 al 2015. El banco central fijó el tipo de cambio mínimo del Franco Suizo contra el euro para evitar que la moneda nacional se fortalecería demasiado. Esto ayudó a los exportadores locales de bienes que trabajan con contrapartes europeas.

4: Expansión cuantitativa

La expansión cuantitativa o QE por sus siglas en inglés, es una medida que los bancos centrales toman para comprar valores en los mercados para incrementar la oferta de dinero. Esto ayuda a los bancos a crear nuevas reservas y tener acceso a más liquidez que pueden utilizar para préstamos e inversiones. La expansión cuantitativa normalmente se anuncia por un banco central junto a recortes de tasas. Uno de los mayores programas de QE fue lanzado por el Banco de Japón en el 2010 y condujo a un incremento en la inflación. Esto ayudó a Japón a dejar la deflación, que evitaba que la economía local crezca.

Otro ejemplo de expansión cuantitativa se dió cuando la Fed comenzó su programa de compras en respuesta a la crisis financiera del 2007/2008. Algunos economistas creían que esta medida ayudaría a evitar consecuencias más duras.

El QE influye en la divisa, ya que brinda más liquidez a los mercados financieros. Una vez lanzado, crea una oferta de dinero adicional, que impulsa el valor de la divisa hacia abajo. Por lo tanto, cuando los traders escuchan que un banco central va a lanzar un programa QE durante la siguiente reunión, pueden esperar que la divisa se desplome. Normalmente, esto sucede justo en el momento en el que el programa QE se anuncia (incluso antes de la reunión) y en ocasiones este anuncio es utilizado por los banqueros centrales como parte de una intervención verbal, ya que ven como sus comentarios y las expectativas de un QE influirán en el mercado.

Uno de los efectos secundarios de la expansión cuantitativa es que el QE puede conducir a burbujas en los mercados financieros. Esto se debe al hecho de que los bancos, las grandes instituciones financieras y los inversores pueden usar liquidez adicional para comprar acciones y otros valores. El valor de tales activos va más allá de su valor fundamental, creando burbujas. El principal riesgo de este fenómeno es que la burbuja puede explotar en el futuro y conducir a una venta masiva con consecuencias impredecibles.

5: Datos de inflación

Todos los bancos centrales tienen el deber de contener la tasa de inflación dentro de ciertos niveles. En la mayoría de los casos, varía desde el 2% al 3%, lo que se considera una tasa de inflación normal para un crecimiento económico estable. Si la inflación está debajo del 2%, un banco central puede actuar con un recorte de tasas o incluso un programa de QE para estimular los precios, mientas que la inflación por encima de 3% puede conducir a tasas de interés más altas.

Se puede seguir el dato de inflación en los calendarios económicos. Los índices de precios al consumidor de diferentes tipos reflejan la situación del incremento de precios en un país en particular. Cuando el IPC va más allá del 2-3%, esta puede ser una señal para los traders e inversores de que un banco central puede actuar lanzando una política monetaria contractiva incrementando las tasas. Una baja tasa de inflación (cuando el IPC está debajo del 2%), puede indicar que un banco central probablemente recorte las tasas o lance un programa de QE.

¿Cómo utilizar esta información en el trading?

Los traders deben seguir los IPCs en los calendarios economicos y revisar las predicciones. Si la tasa de inflación anual supera el 2-3%, entonces el par de divisas puede subir, ya que los traders e inversores esperarán que el banco central tome medidas en la dirección opuesta, cuando la inflación anual está debajo del 2%, los traders e inversores esperarán que el banco central recorte las tasas o lance un programa QE para estimular la inflación.

6: Datos del mercado laboral

Al hablar del crecimiento económico vale la pena mencionar el dato del mercado laboral como uno de los indicadores de salud económica. Una alta tasa de desempleo indica a los traders e inversores que la actividad económica es débil, ya que las compañías tienden a evitar crear nuevos empleos. Esto a menudo ocurre durante estancamiento económico o en tiempos de recesión.

Una alta demanda de mano de obra en cambio, demuestra que las compañías tienden a incrementar sus actividades y confían en mejores condiciones económicas en el futuro que les permitirá desarrollar sus negocios y crear nuevos empleos.

Los banqueros centrales tambien revisan estos datos para tomar sus decisiones de política monetaria. Una alta tasa de desempleo, que es una mala señal que resalta la debilidad de la actividad económica, puede estimular al banco central de recortar tasas o lanzar un programa de expansión cuantitativa. Esto a su vez, empujará la divisa hacia abajo. Por lo tanto, al revisar publicaciones de las tasas de desempleo, puedes esperar que una divisa se desplome si el dato está por arriba de las predicciones.

Por otra parte, una mejor situación en el mercado laboral puede ser considerado por los mercados como una señal de que el banco central no tomará medidas adicionales para estimular el crecimiento económico y por lo tanto, no se lanzarán recortes de tasas de interés o programas de QE. Normalmente, esto respalda a la divisa contra sus rivales. Además, en algunos casos, una mejor situación en el mercado laboral permite al banco central incrementar las tasas (si necesitan combatir la inflación, por ejemplo) lo que dará respaldo adicional a la divisa.

El gráfico de arriba muestra como el par de divisas USD/JPY reaccionó al dato del mercado laboral del viernes que se publicó el 1 de noviembre del 2024. La tasa de desempleo continuó sin cambios a 4.1%, la que es una buena señal para la economía de EE.UU, permitiendo a la Fed tomarse un tiempo antes del próximo recorte de tasas. Por lo tanto, estas publicaciones de datos estimulan a los traders a comprar el USD contra el yen.

7: Índice de Gestión de compras (PMI)

Este es un indicador avanzado que muestra la tasa de actividad empresarial en los sectores de manufactura y servicios. El índice demuestra si las condiciones del mercado se están expandiendo o contrayendo. En el primer caso, probablemente tenga lugar un crecimiento económico, mientas que en segundo, es probable que una recesión ocurra.

Los PMIs por arriba de 50 muestran una expansión económica, mientras que si el índice cae debajo de 50, refleja una contracción económica. Los traders pueden usar esta información para predecir si un banco central va a aumentar las tasas, recortarlas o dejar la política monetaria sin cambios. A diferencia del dato del PBI, que está rezagado, los PMIs se publican con anticipación, permitiendo a los participantes del mercado hacer sus predicciones antes de que puedan ver las cifras definitivas del PBI.

Un dato del PMI mejor al esperado conduce al incremento de la divisa, ya que muestra que la economía es fuerte (si el PMI está arriba de 50), mientras que un dato más débil al esperado refleja problemas economicos que pueden hacer al banco central recortar las tasas o lanzar un programa de QE para estimular el crecimiento. Por lo tanto, los traders a menudo pueden ir el largo cuando el PMI está arriba de 50 y subiendo, mientras que cuando el PMI está descendiendo y cae debajo de 50 van en corto.

8: Eventos políticos y geopolíticos

Varios eventos políticos y geopolíticos también pueden tener un gran impacto en los mercados financieros. Uno de los ejemplos recientes fue la elección presidencial en EE.UU, que fue la razón de significativas fluctuaciones del precio.

Como puedes ver en el gráfico, el EUR/USD tuvo un momentum bajista significativo, ya que la Eurozona está entre las regiones donde los aranceles prometidos por Trump, pueden tener su mayor impacto negativo. Respecto al dólar de EE.UU, las enmiendas que el político puede aplicar, quizás estimulen la inflación, lo que a su vez dejará menos espacio para la que la Fed realice una política expansiva.

Cuando se trata de eventos geopolíticos, los traders también deben enfocarse en varias tensiones y conflictos. Estos eventos pueden respaldar algunos activos a la vez que añaden presión significativamente sobre otros.

Para ganar dinero con estos eventos, primero debes pensar acerca de sus consecuencias. Como ya fue mencionado, los traders e inversores tenían dudas sobre las elecciones en los Estados Unidos, y el modo de aversión al riesgo estaba encendido. Esto llevó al oro y al dólar de EE.UU a aubir. Por lo tanto, todos los eventos políticos y geopolíticos con un contexto negativo conducen a un incremento en la popularidad de los activos conocidos como refugio seguro. Por otra parte, eventos políticos positivos pueden estimular a los participantes del mercado a invertir en activos de riesgo, lo que respalda al mercado de acciones, materias primas, criptomonedas, etc.

Preguntas frecuentes

¿Dónde encontrar los datos macroeconómicos?

Se pueden encontrar en los calendarios económicos. Normalmente, permiten a los participantes del mercado ver los registros actuales y las predicciones. Luego de la publicación de un conjunto de datos, los traders también pueden ver el registro final.

¿Qué es más importante, los datos económicos o los indicadores técnicos?

Los datos económicos y los diversos eventos tienen una importancia primordial, ya que influyen en la percepción de los participantes del mercado hacia un activo. Impactan en el balance entre la oferta y la demanda y son los principales impulsores del precio. Los indicadores técnicos y los precios reflejan el impacto de los indicadores macroeconómicos y varios eventos en los mercados.

¿Cuál es el evento más importante que mueve el precio?

Las decisiones de Bancos centrales son eventos clave que impulsan el precio de las divisas y otros activos. Estas decisiones pueden estimular la demanda o inyectar liquidez adicional a los mercados.