¿Los datos del mercado laboral de EE. UU. dictarán la dirección de corto plazo del dólar?

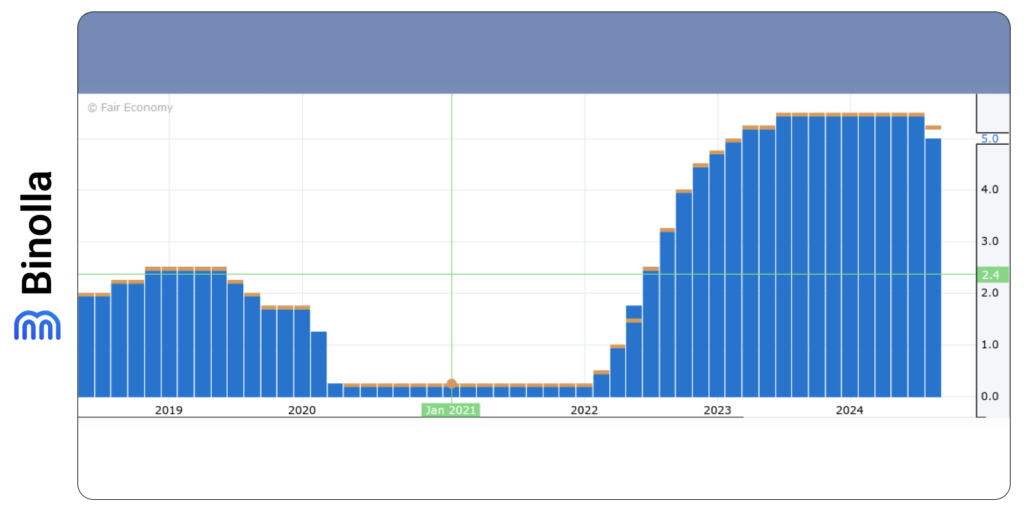

La Reserva Federal (FED) ha recortado tasas por 50 puntos durante las reuniones que tuvieron lugar en septiembre del 2024. Sin embargo, esto es solo el comienzo del ciclo de la política monetaria expansiva esperada por la mayoría de economistas, inversores y traders. Hay muchas rondas de recortes de tasas de interés por delante y esto es solo cuestión de tiempo. Esta semana, los datos laborales de EE.UU probablemente traigan algo de luz a las próximas decisiones del FOMC.

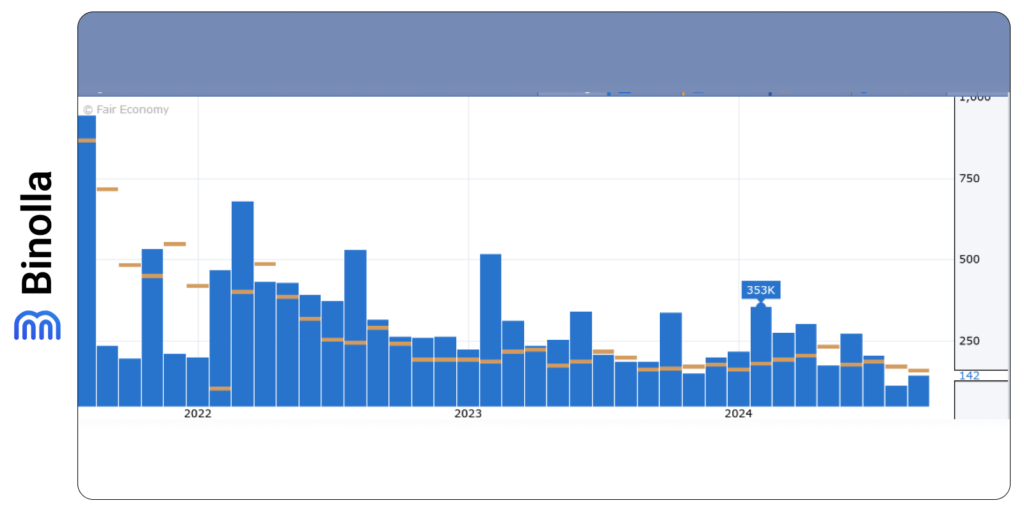

Las próximas reuniones del banco central tendrán lugar en noviembre del 2024. Por lo tanto, el foco ha cambiado de lo que ya sucedió a lo que se espera. El dato de septiembre del mercado laboral en EE. UU se espera que muestre números saludables pero moderados. Según previsiones, es probable que las nóminas alcancen las 146,000. Eso es similar a lo que hemos visto en agosto.

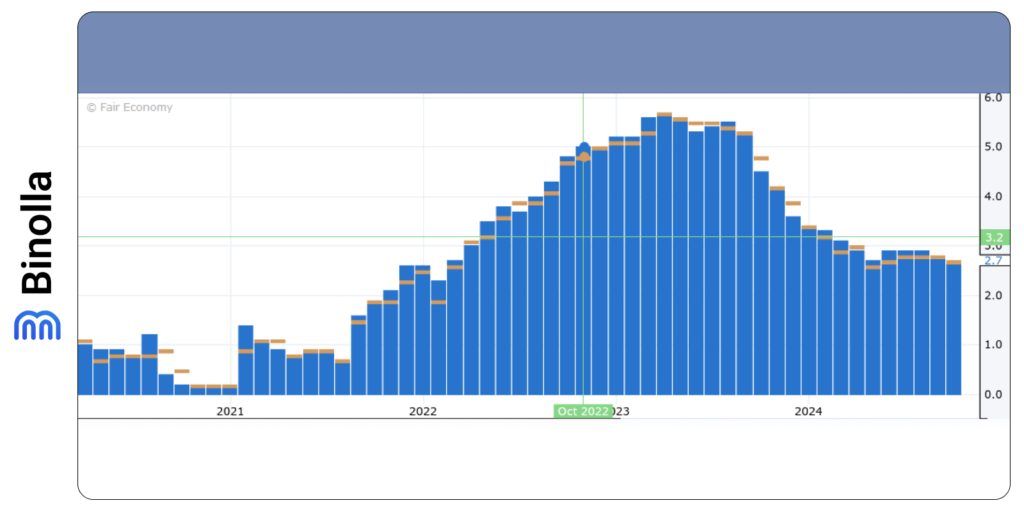

Actualmente, las nóminas están cerca de las cifras más bajas desde 2019. La tasa de desempleo se espera que se mantenga en 4.2%, mientras que el promedio de ganancia por hora está proyectado en 3.8% respecto al año anterior.

Los recientes disturbios en el mercado laboral sugieren que el reporte del viernes será la última lectura clara antes de que los encargados de la política se reúnan en noviembre. Junto a los datos de las nóminas que atraerán la atención de los traders e inversores esta semana, también vale la pena mirar los datos de vacantes laborales. Según los pronósticos, los números probablemente cierren en el nivel más bajo desde comienzos del 2021.

Contents

¿Optará la Fed por otro recorte de tasas de 50 puntos?

La próxima reunión de noviembre de la Reserva federal quizás sea uno de los temas clave que los economistas y traders discuten hoy en día. Según los últimos comentarios de la Fed, el banco central está listo para hacer otro recorte de 50 puntos este año. Además, algunos rumores dicen que el FOMC podría ir aún más lejos y realizar un recorte mayor de 75 puntos básicos en 2024. Actualmente, un doble recorte en noviembre es esperado por el 50% de los participantes del mercado y economistas.

Con todo esto en perspectiva, Christopher Waller y Neel Kashkari votan por una reducción más lenta. Aunque el dólar americano actualmente opera en una fase de consolidación, existen riesgos alcistas si los próximos datos favorecen recortes más moderados este año. Esta semana, los participantes del mercado tendrán la oportunidad de escuchar comentarios de muchos miembros del FOMC, incluyendo a Jerome Powell quien ya habló el lunes.

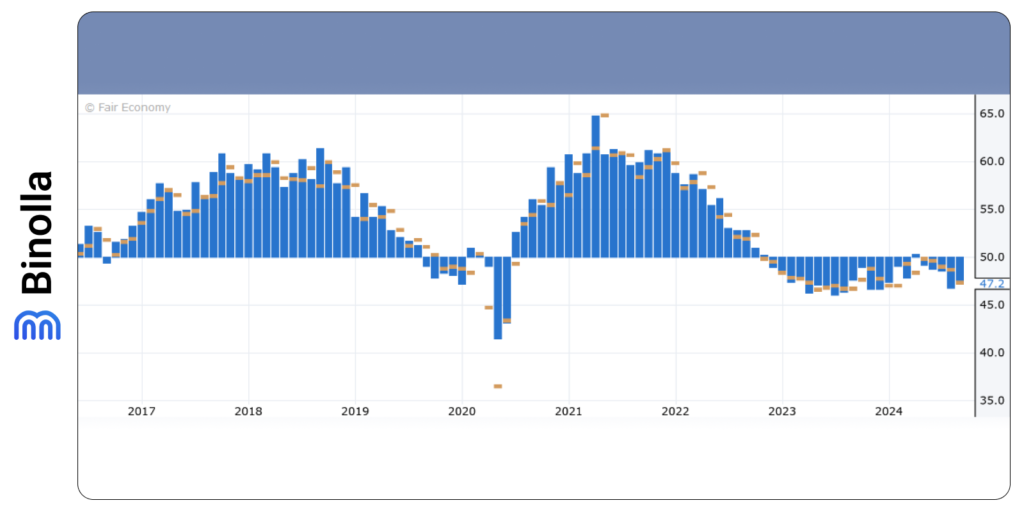

Enfocados en los datos del ISM de EE. UU

Aunque los datos del mercado laboral estadounidense serán la publicación clave esta semana, los participantes también estarán atentos a los indicadores del Índice de manufactura (ISM). Si los números concuerdan con el punto de vista de Powell y su decisión de la semana pasada de que la economía marcha bien, El dólar americano quizás encuentre un suelo e incluso suba, ya que no se necesitarán más medidas expansivas en el futuro cercano.

Sin embargo, para que el dólar americano se mueva al alza, los datos del mercado laboral del viernes también deberán mostrar mejores números. Ya hemos mencionado que se prevé que los empleos no agrícolas muestren un ligero cambio y que los datos probablemente estén cerca de los registros más bajos desde 2019.

Los pronósticos no apuntan a que el informe indique un cambio total. Sin embargo, si los datos del ISM son decentes y los comentarios de los miembros del FOMC no son pro estímulo esta semana, pueden respaldar al dólar americano.

El enfoque está en los datos de inflación de la Eurozona

Otra importante serie de datos macroeconómicos se esperan desde la Eurozona. El dato del IPC mensual de Alemania ha dado registros positivos, de -0.1% a 0.0%, mientras los economistas esperan que el índice de precios al consumidor llegue a 0.1% en septiembre.

En cuanto al BCE, Lagarde y otros funcionarios no muestran intención de hacer otro recorte durante las próximas reuniones de octubre. Sin embargo, los datos insatisfactorios del PMI han incrementado las apuestas por otra reducción.

Actualmente, el 75% de los participantes del mercado espera un recorte de tasas por 25 puntos. Según los últimos rumores, la próxima decisión aún está abierta. Puede que los pro estímulo voten por un recorte tras los débiles datos del PMI, mientras que los conservadores propondrán una pausa para no realizar otro recorte consecutivo. También hay un compromiso de solución para recortar las tasas en diciembre mientras se hace una pausa en octubre. Sin embargo, esto último no está garantizado, ya que los funcionarios examinarán los próximos datos macroeconómicos primero.

El escenario base actual habla de una reducción tanto en las reuniones de octubre como de diciembre. Un dato de inflación débil podría consolidar esta perspectiva. En este caso, el EUR/USD podría bajar y extender este movimiento si los datos de EE. UU favorecen una pausa en los recortes de tasas para la Fed este año. En cuanto a la cotización, la tendencia bajista del EUR/USD puede comenzar una vez que vulnere el nivel de 1.1000. Si es confirmado por datos macroeconómicos, puede resultar en una tendencia bajista significante.