Las elecciones presidenciales de EE.UU se aproximan: Los mercados financieros en alerta

El principal catalizador de los precios esta semana son las próximas elecciones en Estados Unidos en las que el expresidente Donal Trump intenta regresar a la Oficina Oval, mientras Kamala Harris hace todo lo posible para permitir a los demócratas mantenerse en la Casa Blanca por otro periodo presidencial. Ambos candidatos son ampliamente apoyados por los americanos y tienen las mismas probabilidades de ganar. Alrededor del 1% los separa actualmente y es poco probable que la situación cambie significativamente hasta el día de las elecciones.

Esta incertidumbre respalda sobre todo al dólar de EE.UU, al oro y otros activos considerados como activos seguros, ya que los inversores y traders han apagado el modo riesgo por ahora. Si Donald Trump retorna a la Oficina Oval, una nueva era de guerra comercial puede empezar, (el expresidente de EE.UU prometió la imposición de aranceles), lo que puede conducir a consecuencias negativas en el crecimiento de la Eurozona. Además, los nuevos aranceles también pueden afectar a la economía China si se aplican. Por lo tanto, estos temores actualmente hacen que los traders e inversores busquen activos seguros.

Otro factor que respalda al dólar de EE.UU son las tensiones en medio oriente. Los israelís atacaron la estructura militar iraní el sábado en respuesta al ataque de Irán del 1 de octubre. Esto da un paso más hacia la escalada, lo que hace a los inversores y traders buscar activos de resguardo. Por otra parte, el hecho de que el ataque alcanzó solo infraestructura, militar puede considerarse como una futura desescalada.

Contents

Los próximos datos de EE.UU

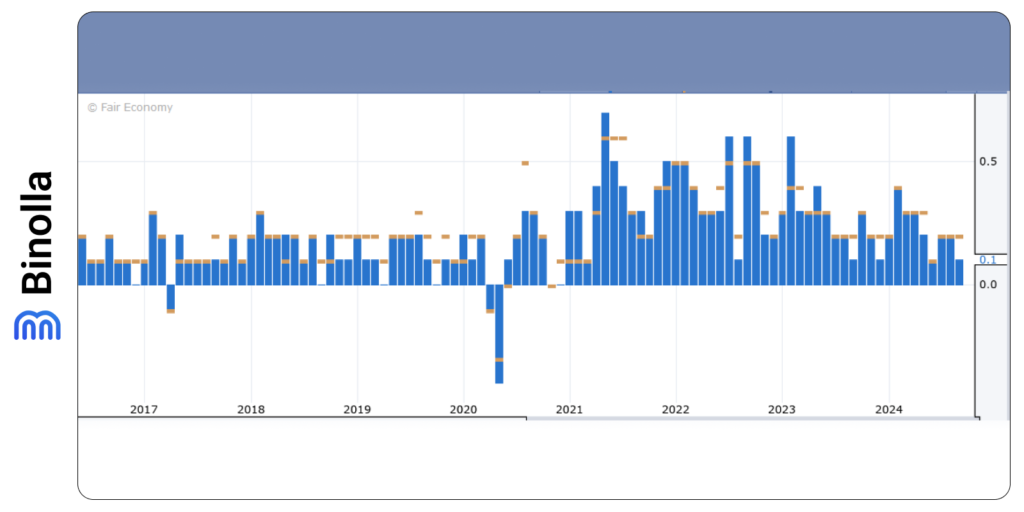

La semana que viene será abundante respecto a datos de EE.UU que estarán bajo análisis de trader e inversores en todo el mundo. En particular, los participantes del mercado están anticipando la actualización del índice IPC núcleo mensual, que se publicará el jueves 31 de octubre. Según las predicciones, la inflación del IPC probablemente se acelere en septiembre del 0.1% al 0.3%, lo que puede respaldar al dólar, ya que la Fed sigue de cerca este parámetro y si la inflación sube, es probable que el FOMC evite medidas de flexibilización este año.

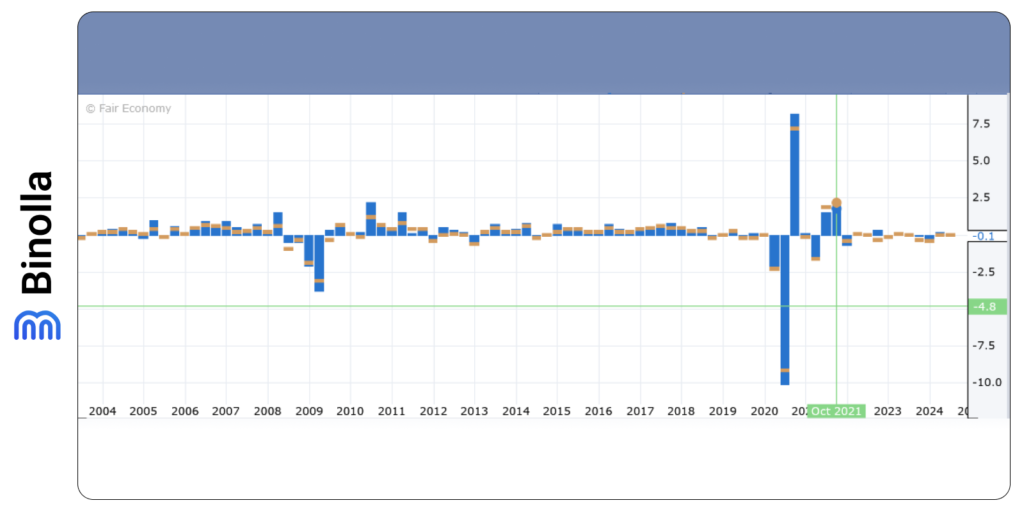

Otro indicador macroeconómico clave a ver esta semana es el dato del mercado laboral de EE.UU. Se espera que la tasa de desempleo se mantenga en 4.1%, mientras que los empleos en el sector no agrícola pueden caer abruptamente para alcanzar 108.000 desde 254.000 del informe anterior. Se espera que los salarios se desaceleren en un 0,1%.

Los traders e inversores también están anticipando el PMI manufacturero del ISM de EE.UU, que será publicado el viernes. Si bien la actividad de los negocios en el sector manufacturero aún está debajo de 50, lo que sugiere una contracción, las dinámicas positivas pueden respaldar al dólar de EE.UU.

EUR/USD: Los traders e inversores atentos a las nuevas series de datos

El tema principal para los traders e inversores es el próximo movimiento del Banco Central Europeo respecto a la política monetaria. Aunque casi no hay duda de que el banco central recortará las tasas otra vez este año, el tamaño de la flexibilización importa. Algunos funcionarios de BCE han mencionado que hay riesgos de que la inflación se mantenga debajo del 2% por más tiempo.

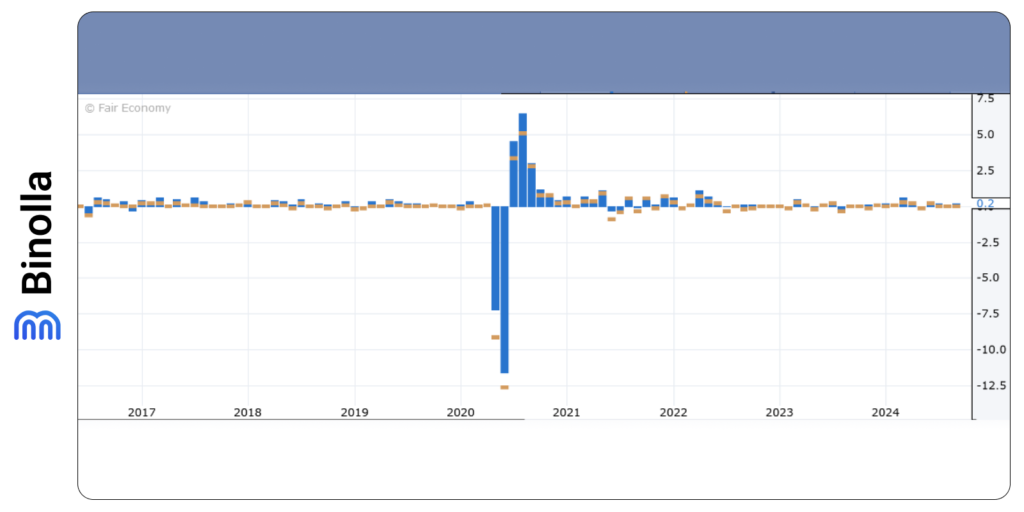

Los temores de una recesión alemana y en la Eurozona han empujado al BCE a recortar las tasas. Además, una baja tasa de inflación en el bloque monetario será un factor para que el Banco Central Europeo recorte tasas otra vez este año. Según los pronósticos, la economía alemana se puede contraer un 0.3% comparado al segundo trimestre, aunque es probable que la economía de la Eurozona crezca un 0.8% lo que es mayor al 0.6% del segundo trimestre.

Aparte del dato del PBI, posiblemente los traders e inversores presten atención de cerca al dato del HICP de Alemania y España. Mientras es probable que el HICP alemán crezca a una tasa más rápida del 2.1%, el HICP español se espera que se mantenga debajo del 2.0%.

El dólar canadiense sufre el impulso del precio del crudo

Las tensiones en medio oriente han impactado significativamente en la cotización del CAD. El impulso del precio del petróleo del lunes resultó en una ligera tendencia bajista, ya que Canadá es uno de los mayores exportadores. Sin embargo, no solo el precio del crudo empujo al CAD hacia abajo.

Se espera que el próximo dato del PBI canadiense añada aspectos negativos y ponga más presión sobre el CAD. Según los pronósticos, es posible que el crecimiento de la economía en Canadá baje a 0.0% mensual comparado con el informe anterior de 0.2%.

También vale la pena estar atento a algunas pistas del presidente del BoC, Macklem, quien dará un par de discursos esta semana. El lento crecimiento económico puede estimular al banco central a revisar su actual política monetaria y hacer un recorte más este año. La pregunta es si la próxima flexibilización de política monetaria será de 25 o 50 puntos. Si los pronostican se hacen realidad, el BoC quizás tenga menos espacio para maniobrar y continuar con sus pasos expansivos.

¿Recortará las tasas el BoJ?

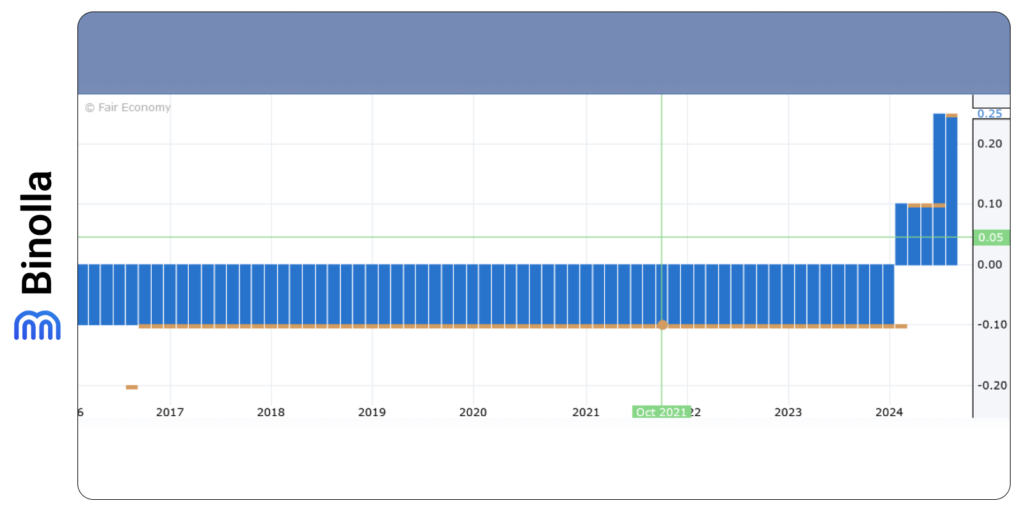

El Banco de Japón mantendrá una reunión esta semana. Según los pronósticos, probablemente el BoJ evite dar más pasos contractivos el jueves. Sin embargo, vale la pena revisar los comentarios de los miembros del BoJ, ya que pueden dar claridad sobre las decisiones de política monetarias futuras.

De acuerdo a los últimos datos de precios al consumidor de Tokyo, la inflación en Japón está debajo del 2%, lo que es uno de los factores que probablemente prevengan al BoJ de aumentar las tasas este año. El momento adecuado para el próximo aumento de tasas es incierto ahora, pero posiblemente el Banco de Japón aumente las tasas 1% para el fin del 2025.