La inflación de EE.UU y el dato del PBI en la mira esta semana

La reunión de la Fed de julio está a la vuelta de la esquina. Si bien nadie espera que el FOMC tome ninguna decisión durante los dos días del evento, es importante prestar atención a los comentarios de los miembros votantes, incluyendo los de Jerome Powell, para comprender que esperar de la Reserva federal en el futuro.

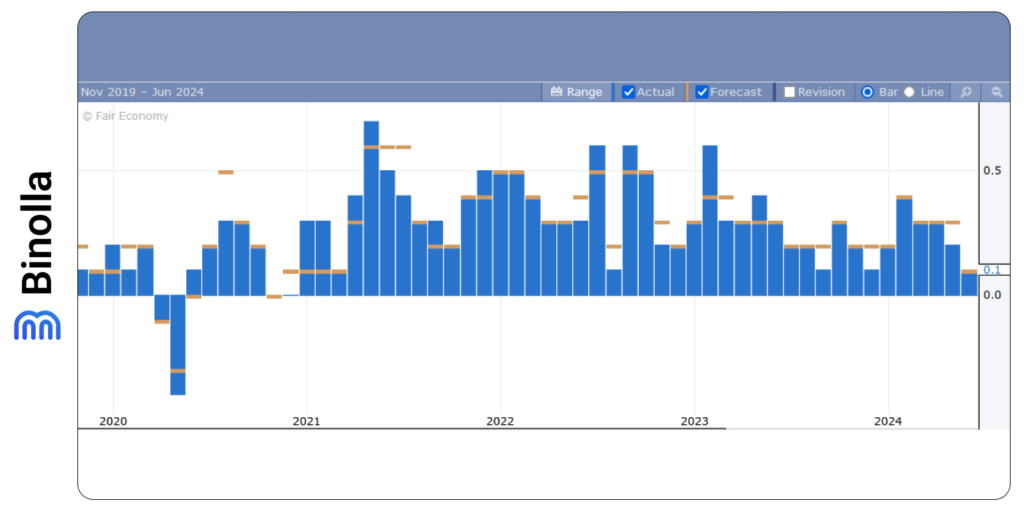

Como todavía hay tiempo antes de que el evento principal tenga lugar en julio, hay un par de publicaciones de datos de los Estados Unidos que pueden atraer la atención de los traders. Primero, el gasto de consumo personal (PCE), que es conocido como uno de los indicadores clave para la Fed. Se espera que la inflación anual al consumidor en EE.UU baje del 2.6% en mayo al 2.4% en julio. Sin embargo, el índice PCE núcleo mensual probablemente suba desde el 0.1% en mayo al 0.2% en julio.

Los números de ingresos y consumo personal también están incluidos en este informe. Se espera que los datos actuales suban un 0.4% en junio, lo que aún es un 0.1% más bajo que en mayo, aunque es probable que el último incremente un 0.3% lo que es 0.1% más que en mayo.

Según los datos recientes, el gasto del consumidor finalmente se ha reducido y este puede ser otro argumento para la Fed para recortar tasas. Sin embargo, si una aceleración inesperada tiene lugar, es probable que la Fed sea más cauta sobre el recorte de tasas en septiembre.

Se espera que el crecimiento económico se acelere en el segundo trimestre. Sin embargo, en general, la economía de EE.UU parece perder vitalidad este año. Se espera que el PIB trimestral anticipado muestre un crecimiento de 2.0% anual contra el 1.4% en los tres meses previos.

La Fed no tiene prisa por recortar las tasas. Ya hemos mencionado que cualquier cambio en la política monetaria en los Estados Unidos en julio es improbable. Según los últimos comentarios, los funcionarios están cómodos esperando más señales de inflación baja.

Junto a factores macroeconómicos que influencia el sentimiento del mercado ahora mismo, vale la pena mencionar las elecciones de EE.UU que probablemente impacten en las fluctuaciones del dólar estadounidense. Mientras Joe Biden tomó la decisión de dejar la carrera presidencial el domingo, la nominada por los demócratas, Kamala Harris tiene mejores chances de ingresar a la Casa Blanca.

Contents

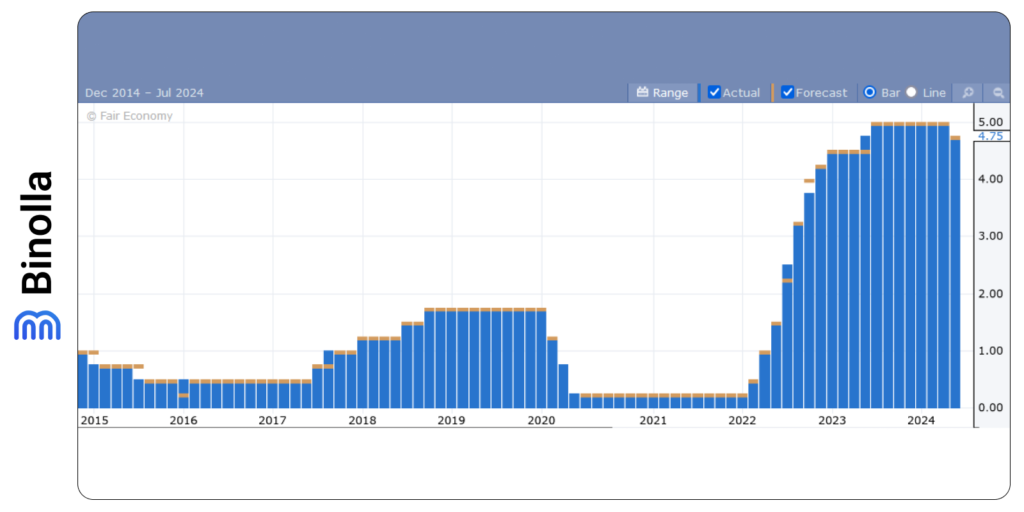

Es probable que el BoC recorte tasas el miércoles

Es probable que otra ronda de flexibilización de política monetaria por el Banco de Canadá tenga lugar el miércoles. Al menos los inversores están confiados de que el BoC recortará las tasas desde 4.75% a 4.50%. Si esto se hace realidad, el Banco de Canadá estará entre los líderes del ciclo de flexibilización, al menos entre los principales bancos centrales. La pregunta es si el BoC estará confortable, adelantándose a sus principales pares en la flexibilización de la política monetaria.

La inflación en Canadá demostró el mínimo cambio anual desde marzo del 201, lo que por cierto significa que está dentro del rango objetivo fijado por el BoC de entre 1% y 3%. Además, la tasa de desempleo escalo a un máximo de dos años, mientras que las deudas de los hogares siguieron siendo problemáticas.

Si bien el BoC no dudo en esa situación, el segundo recorte aún está en cuestionamiento. Algunos economistas creen que la próxima ronda no es necesaria. La inflación en junio alcanzo el 2.7% luego de subir al 2.9% que aún estuvo debajo de las proyecciones del BoC de 3%. Respecto a la inflación núcleo, fue de 1.9%, que es ligeramente por debajo del punto medio de 2%.

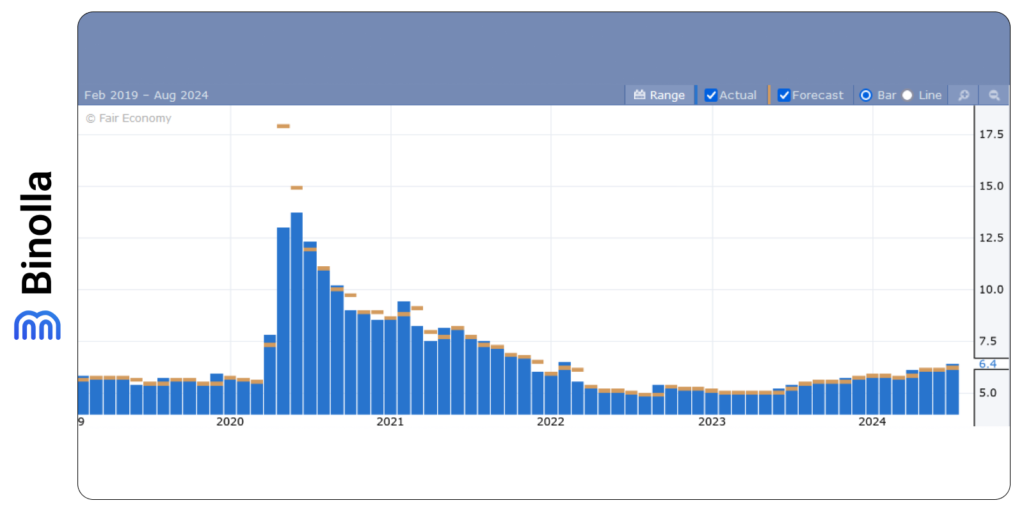

Con la tasa de desempleo tocando 6.4%, es probable que el banco central tome otra decisión conservadora durante la próxima reunión. En esta situación, aunque la lucha contra la inflación no ha terminado, las razones para el segundo recorte consecutivo son más que evidentes. Es probable que el BoC estimule el crecimiento económico y luche contra el desempleo mientras la inflación está dentro del rango objetivo.

En cuanto al número de recortes de tasas de este año, el Banco de Canadá puede hacerlo de nuevo en una de las próximas reuniones que tendrán lugar en septiembre, octubre y diciembre. Con el FOMC esperando para iniciar un recorte de tasas en septiembre, el Banco de Canadá puede realizar un ajuste más este año.

Los datos de PMIs podrían traer más atención que los acontecimientos de EE.UU

Si bien ya nos hemos acostumbrado al hecho de que las principales noticias vienen de Estados Unidos, los próximos datos de PMIs pueden cambiar esta situación. La carrera presidencial en EE.UU aún domina los encabezados, pero las noticias de la Eurozona y Gran Bretaña también pueden traer volatilidad. Al menos, la importancia de las cifras que sean publicadas el miércoles no deben ser sobreestimadas.

La pregunta es si el sector de servicios de la Eurozona es capaz de salvar el día otra vez. Mientras que no hubo sorpresas durante la reunión de la última semana del BCE y las tasas se mantuvieron otra vez, la puerta para un recorte en septiembre aún está abierta para el banco central. Además, esto será aún más probable si la Fed decide recortar tasas en el primer mes de otoño.

La presidente del BCE, Christine Lagarde, dijo el último jueves que los PMIs son una gran preocupación (tanto los de servicios como manufactureros). Mientras que los servicios impulsaron a la economía de la Eurozona fuera de la recesión, el sector manufacturero aún sufre de baja actividad, lo que es uno de los mayores problemas que el BCE ha estado enfrentando por ya bastante tiempo.

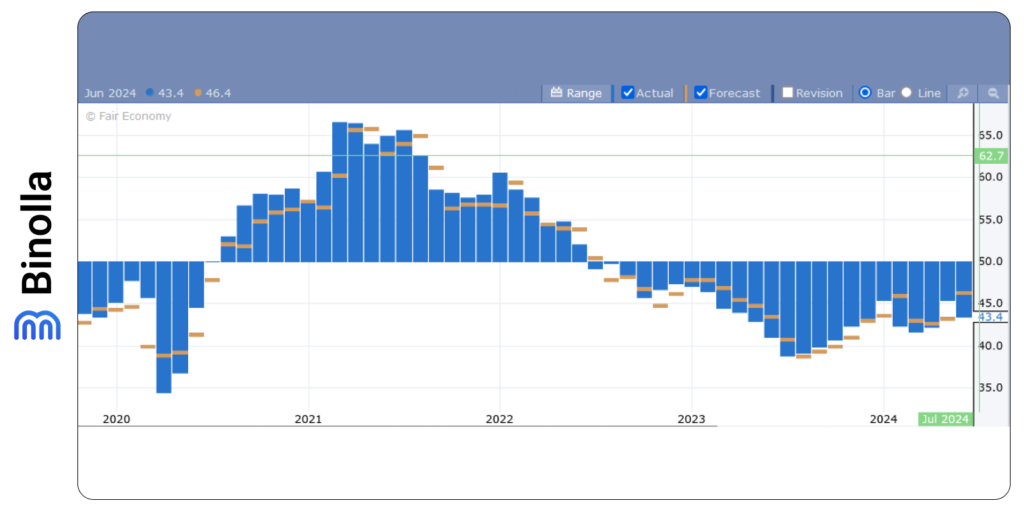

El sector manufacturero se atascó debajo de 50 los últimos dos años. Alemania jugó un papel significante como el mayor contribuyente al sector manufacturero de la Eurozona por años. Sin embargo, actualmente debido a la falta de energía barata de Rusia, su competitividad es más baja. Los mercados esperan pequeñas mejoras en ambos sectores durante las publicaciones del miércoles.

Si bien los índices de Institute for Supply Management (ISM) siguen siendo uno de los indicadores preferidos de la Fed, antes de la reunión del 31 de julio, probablemente los miembros del organismo solo tengan acceso a las consultas de PMI que ya se han publicado. Estos PMIs reflejan precisamente la ventaja económica de EE.UU sobre la Eurozona, ya que el índice compuesto PMI saltó en junio a su máximo nivel desde mayo del 2022.

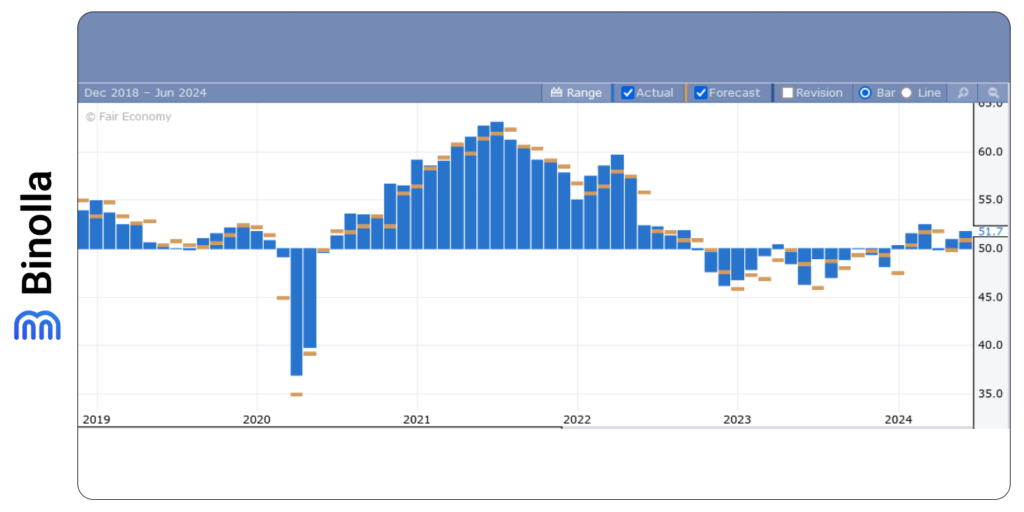

Como en la eurozona, el sector de servicios es una área de crecimiento clave para la economía de EE.UU, con el correspondiente PMI de servicios subiendo al máximo en 2 años. Sin embargo, a diferencia de la eurozona, el PMI para el sector manufacturero ha subido recientemente sobre la marca de 50 y parece estar en una suave tendencia alcista.

El mercado actualmente está pronosticando un ligero incremento en el PMI manufacturero, pero una decente corrección en el sector de servicios. Es poco probable que la confirmación de estos datos cambie la perspectiva de la Fed, ya que el mercado espera completamente un recorte de 25 puntos en septiembre. De hecho, datos más débiles pueden permitir a la Fed comenzar a recortar tasas con la conciencia tranquila a pesar de la alta tasa de inflación actual. La reunión del 31 de julio puede ser tranquila, pero el simposio de Jackson Hole a finales de agosto puede ser crucial en el ciclo actual.

La historia es diferente en el Reino Unido, donde el PMI de servicios continúa sobre el nivel de 50, pero ha fallado al hacer el progreso visto en otras partes de la región. La reciente elección general probablemente ha mejorado el sentimiento en el sector, por lo que será interesante ver si la reciente debilidad revierte el miércoles.

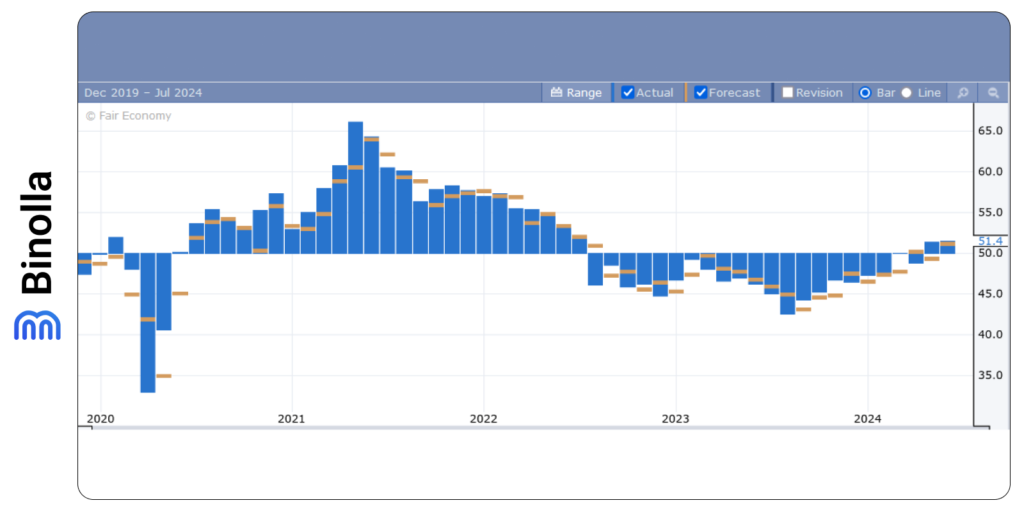

Curiosamente, el sector industrial se recupera activamente desde el 2023, y de hecho, ha vuelto a superar la marca de 50 en los pasados dos meses. Esto es bastante remarcable debido al dato tan débil de la Eurozona, pero una fuerte demanda doméstica en el Reino Unido quizás explique el sólido desempeño del sector manufacturero.

El mercado está esperando datos positivos, con el índice de actividad empresarial subiendo al 52.5 y el sector industrial al 51.1. El Banco de Inglaterra se reunirá el 1 de agosto, el día después de la reunión de la Fed, y el mercado recientemente ha relajado sus expectativas de un recorte de tasas en agosto. Una fuerte sorpresa bajista de los índices PMI del miércoles podría inclinar la balanza para los miembros conservadores del Banco de Inglaterra de traer la discusión de un recorte en la próxima reunión.